亚马逊可能从降息中受益

美联储降息在即,而有外国分析师表示,亚马逊可能会从中受益。因为降息将为消费者和企业带来多重利好。

作者:Bill Maurer

所有人都预期美联储将在本周的会议上开始降息。降息过程预计将持续到2025年,这将为消费者和企业带来多重利好。而亚马逊可能会从这一过程中受益,该公司可能会继续其长期的上涨趋势。

回顾第二季度财报

当亚马逊在8月初报告其二季度业绩时,报告有点喜忧参半。一方面,公司报告收入同比增长略高于10%,但美元数字却少了近8亿美元。此外,当前季度的指引有点偏低。然而,公司确实粉碎了利润预期,并报告了超出预期的AWS收入增长。

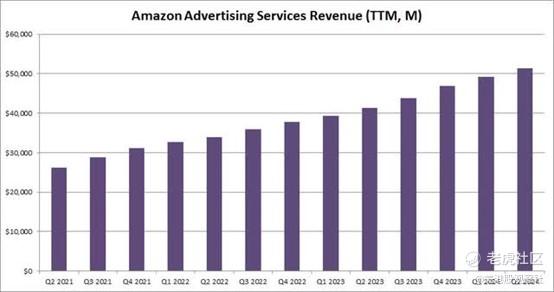

在今年下半年的某个时候,AWS过去12个月的收入应该会超过1,000亿美元,而这部分业务现在已经成为一个利润怪兽。2024年第二季度的营业收入超过93亿美元,同比增长74%。此外,如下图所示,亚马逊的广告服务业务已经成为年收入超过500亿美元的巨头。

该公司第二季度的整体净收入同比增长约一倍,达到近135亿美元。其中一小部分是由于现金流激增,根据亚马逊最近10-Q文件中的资产负债表,截至6月底,亚马逊的净现金头寸超过260亿美元。该公司拥有超过890亿美元的现金和有价证券,而短期债务略高于70亿美元,长期债务近550亿美元。这与一年前35亿美元的净债务状况形成鲜明对比。仅这一项就为2023年第二季度的利息收入带来了近8亿美元的收益。鉴于亚马逊现在每年投入数百亿美元现金,我们可能会看到收购来进一步提振销售,或者可能会重点关注股票回购。

美联储来了

虽然通胀率已经回落到更合理的水平,但还没有完全达到美联储2%的目标。然而,如果我们只看到一个适度的逐月增长水平,很可能在2025年初的某个时候达到这个水平。因此,预计美联储将开始降息,希望能进一步刺激经济增长,而经济增长可能因其大幅收紧政策而受到阻碍。

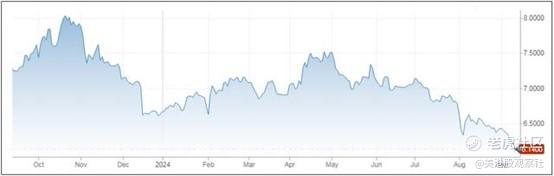

债券收益率已经从高点大幅下降。这对可能寻求再融资或以低于过去一两年来所见利率获得一些额外资本的企业来说是个好消息。同时,如下图所示,30年期抵押贷款利率从2023年底的高点下降了近两个百分点。

任何获得7%甚至更高利率抵押贷款的人目前可能都在寻求再融资,而且这种活动最近肯定有所增加。与此同时,能源价格已从高点大幅回落。在假日购物季,较低的汽油价格肯定对消费者有好处,今年冬季取暖费也可能会稍微低一些。如果亚马逊只有几个季度的零售额还算不错,再加上AWS、广告等业务的强劲增长,那么该公司未来肯定会获得可观的利润。

这里有两个风险要讨论。首先,美联储等待降息的时间过长,导致美国经济增长逐渐减弱,美国进入衰退。在这种情况下,消费者支出将明显放缓,亚马逊将无法实现目前预期的收入增长率。另一个风险是,通过降息,我们将看到2025年初通货膨胀的回归,届时我们可能会看到支出放缓,或者美联储不得不在更长时间内保持较高的利率((甚至可能再次加息)。

当前估值分析

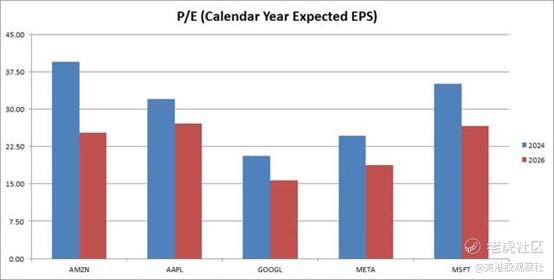

多年来,亚马逊的市盈率一直高得离谱。现在公司已经开始产生合理的利润,基于此的估值看起来合理得多。在下面的图表将亚马逊与其他五家科技巨头进行了比较——苹果、谷歌、Meta和微软。对于每个名字,估值是基于分析师对每个名字今年日历年和2026年的估计,这使得它们之间的比较平等,因为这些名字中的一些不使用日历财年。

上周五收盘时,亚马逊的市盈率略高于今年华尔街当前平均市盈率的39.5倍。这比其他四家公司高得多。然而,由于未来的盈利增长更为强劲,2026年25倍的估值溢价略高于14%,这要合理得多。如果亚马逊能达到这两种估值的中点,比如32倍的市盈率,而2026年的预期是两年后7.50美元(当前的华尔街平均预期是7.39美元),那就意味着亚马逊的目标股价为每股240美元。从现在开始会有50多美元的上涨空间。

总结

随着美联储设定降息,消费者和企业情绪应该会在未来几个季度开始改善。随着企业可以以较低的利率再融资,美国增长应该会回升,亚马逊似乎在零售和AWS方面都受益。公司似乎将继续其收入增长,但现在我们也开始看到一些不错的盈利能力。随着现金状况的改善,投资者可能会看到一些收购来进一步推动增长,或者可能会有一些股票回购。

如果我们展望2026年,亚马逊的股价不会像现在这样昂贵,而且我们将看到比一些其他大型科技巨头更好的增长。随着我们期待假日购物季的到来,如果亚马逊最终创下一些新的最高纪录,也不会令人感到惊讶。

$亚马逊(AMZN)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47