逆势上涨!风格大切换!

在A股大市弱势调整背景下,红利股走出了明显强势上涨。

今天沪指从早盘险守到盘后开盘一度失守2700点大关,有近4000个股下跌,但随后很快有大批资金入场托底市场,指数迅速拉红,至收盘,沪指由跌到收涨0.49%,创业板虽然未能收红,但也走出了一颗“希望之星”。

今天涨幅最强的无疑是各大红利股板块。除白酒外,保险、能源、银行、电信、汽车、耐用消费品等多个行业的核心资产上涨幅度明显。

其中,中国人寿、中国太保涨超3%,中国平安涨1.9%,带动保险板块涨幅引领全市;工农中建邮五大行盘中涨幅均超过1.5%,还有中石化、陕西煤业等上涨超过了3%。

显然,今天大概率是有大主力入场托市了。

01 大主力入场托市

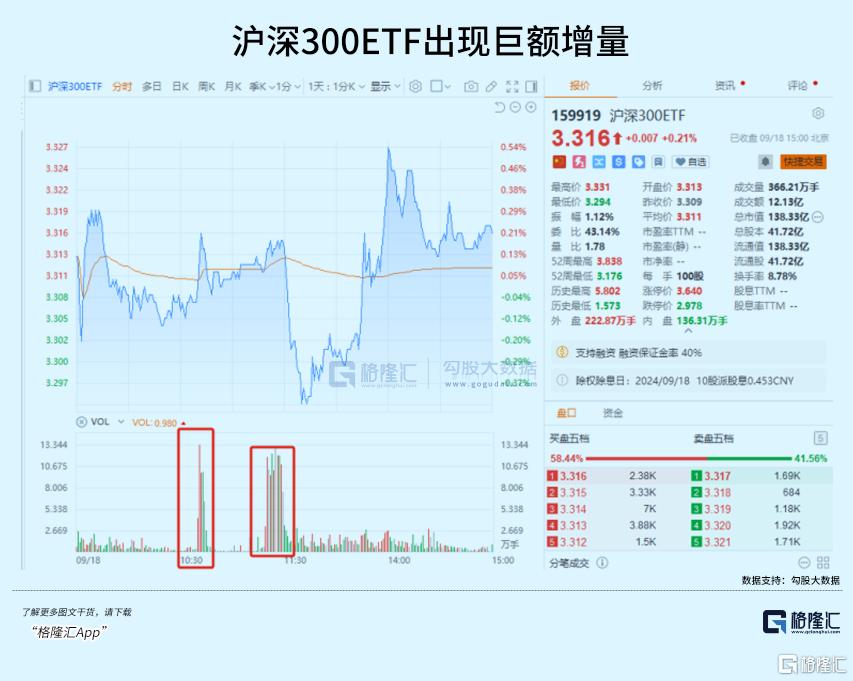

数据显示,今天华泰柏瑞基金沪深300ETF、沪深300ETF易方达、沪深300ETF华夏和嘉实基金沪深300ETF午后强势放量,截至收盘分别成交39.61亿元、22.06亿元、14.06亿元和12.13亿元,合计成交87.86亿元,相比上周五的44.38亿元放大了近1倍。

以沪深300ETF为例,资金在早盘10:30和11:00左右都突然迎来巨额增量买入,资金规模或有数亿元。只是盘后无后续增量买入后指数出现急跌,但很快又出现明显增量托市。

有意思的是,午后在出现大跌后,盘中突然有“临时增加一个讨论经济的会议”的小作文流传,于是很快房地产板块就从微跌状态转为急速拉涨,盘中指数一度涨到3.5%,一举取代保险夺得涨幅榜第一。

目前无法验证该小作文的真实性,但即使没有它,红利股今天也是明显大涨的。

这里面,保险、银行和能源这几大超级权重都有着自己的逻辑。

保险大涨的原因有2个:

一是在9月11日国务院发布的《关于加强监管防范风险推动保险业高质量发展的若干意见》(以下简称《若干意见》),被称为是继2006年“保险国十条”、2014年“新国十条”之后,国家层面指导保险业发展的又一重磅文件。

《若干意见》明确了保险业高质量发展的五年、十年发展路线,其中不少市场视为非常重磅的利好。比如,明确支持发展浮动收益型产品帮助险企因时制宜降低负债成本,缓解长期利差损风险;同时支持险企拓宽资本补充渠道,缓解险企投资端压力。这些都是对保险行业长期可持续发展能力有重要协助的利好。

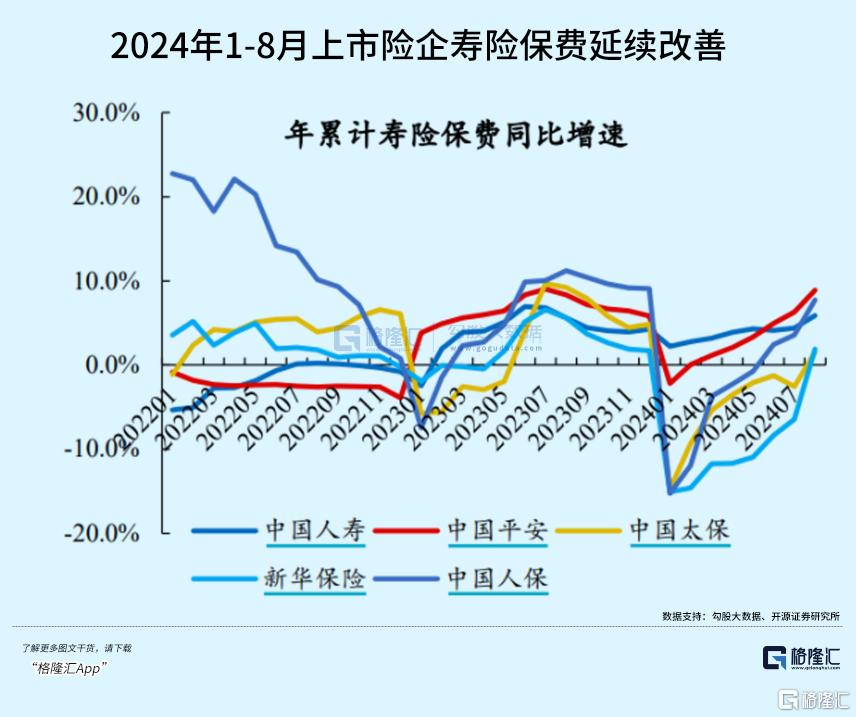

更直接的利好是近期险企相继披露8月数据。2024年1-8月,5家上市险企总保费同比增长5.9%,增速较7月增加3.1pct,其中中国平安增长8.9%、中国人保增长7.7%、中国人寿增长5.9%、新华保险增长1.9%、中国太保增长1.5%。尤其8月单月,5家上市险企人身险总保费合计1363亿元、同比增长47.5%,增速较7月增加38.7pct,显示行业在进一波加速改善。

银行的逻辑相对更市场化一点。

银行股上半年的大涨行情,很大程度直接得益于与资金的集体抱团,但背后的核心原因与业绩预期有关。

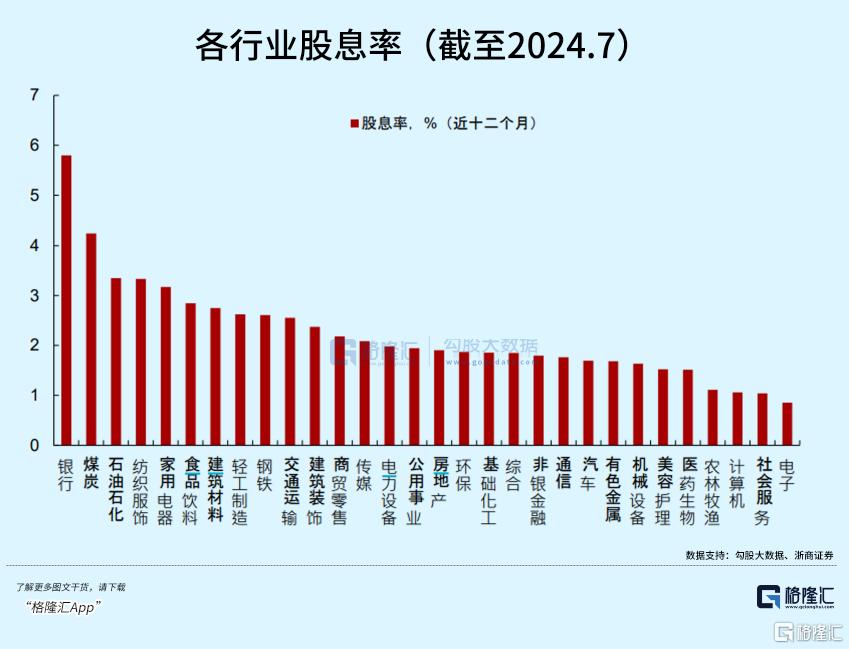

首先,在市场弱势大环境下,银行是市场中极少数业绩稳定又高分红的核心资产,今年一二季度业绩报告已经充分验证这一点。

虽然银行的净息差一直在下降,市场担心贷款利率下降会影响银行利润,但银行依旧是全国最赚钱的行业。

实际上,银行在二季度上涨最猛的阶段,市场一直有银行降低存款利率的操作,以及在上半年国债牛行情中因大量购买国债的焦点讨论,这两块是增厚银行利润的重要贡献。

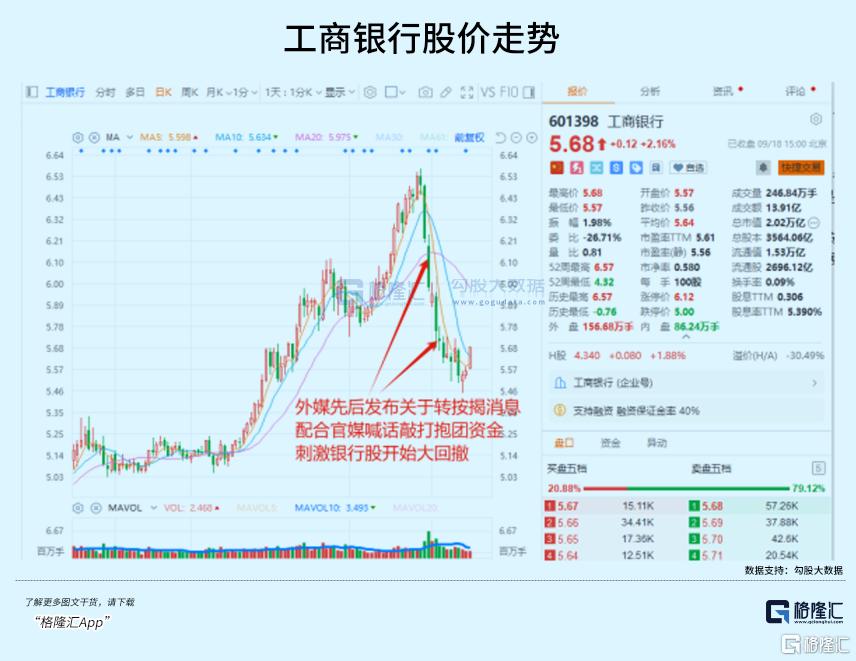

而8月银行股开始抱团瓦解的时候,市场开始讨论转按揭传闻,最早是在8月30日由彭博放出消息,官方也没有对此辟谣,随后9月4日彭博又更新相关信息称可能会分两步下调存量房贷利率,共下降利率80个基点左右。

此时间点,非常吻合几大行的下跌时点。

从8月底的高位下来,工农中建交邮六大行分别累计最多回撤超16%,12%、12%、16%、20%、12%,幅度可谓巨大(其他小银行反而没怎么跌)。这些都是市场通过大跌对上述利空因素做的对价。

但实际上,即使转按揭落地,对大行的利润影响也不至于有如此大跌幅。

以2024年9月底为时点,调整存量房贷规模按37.6万亿,利差按80个BP估算,银行每年或减少息差收入3000亿左右。但实际上,在存款利率下调、实际转按揭的比例和推进进度不可能打满来看,负面影响肯定减少不了这多,能降一半都不错了。

对比2023年上市银行净利润约2.1万亿元规模,这点让利对银行的影响并不算什么。

所以如果国家队资金入场救市,在充分大跌之后的银行肯定会是最重要的方向。

至于石化、煤炭、水电能源股这些,逻辑基本与银行板块一致,都是估值高位大回撤后重新跌出了性价比,然后重新国家队、主力资金托底的核心资产。

02 困境与破局

当下,宏观经济形势如何,有目共睹,就不多说了。

最近持续集体沦陷的白酒和其他消费股就可以反映问题,白酒信仰的茅台最近3日就大跌了8.2%,股价跌破1300元回到2022年10月全市场最恐慌时的位置。

今年中秋节,白酒连同月饼销售大遇冷,据悉白酒销售同比下降两三成是普遍现象,终端渠道商依然面临库存过高的情况。

2024年8月份社融增量3.03万亿元,同比少增981亿元;新增人民币贷款9000亿元,同比减少4600亿元。8月份货币供应量M1、M2分别同比下降7.3%、增长6.3%,增速较上月回落0.7个百分点和保持持平,比上年同期分别低9.5和4.3个百分点。

M1减少,而M2增加,说明有不少原本流通的现金和活期存款被转化为了定期存款或储蓄存款,背后原因是大家对未来经济前景的预期变得更为谨慎,开始倾向换成其他资产以规避风险。

当然,现在政策面也在寻求破局之法,重点在于刺激经济循环。比如继续引导资金成本下降,为市场提供更多流动性,预期在做的政策工具有进一步降准、转按揭、政府主动上杠杆(发债);以及引导刺激消费的支持大规模设备更新和消费品、以旧换新行动等。

这些破局的方向,也将是未来市场可以有题材炒作的主线方向,各红利股板块也在里面。

同时,影响股市信心能否回升的底层因素是经济是否改善,这个问题在当下还是难解题。想要经济出现真正的明显恢复,尤其是当下全球贸易保护抬头大背景下,非一日之功,也充满不确定性。

但从流动性政策态度,和上半年海量资金不理智疯抢长期国债的情况看,国内市场是根本不缺资金的,实际是已经是资产荒(虽然也是避险担忧导致不敢乱投资)。

对资金来说,拥抱业绩确定性同时确保一定的收益,就是当下最重要的策略。

那么,已经深度回撤、股息率稳定跑赢长债力量的红利股,就是极少数甚至几乎唯一符合条件的布局方向。

03 尾声

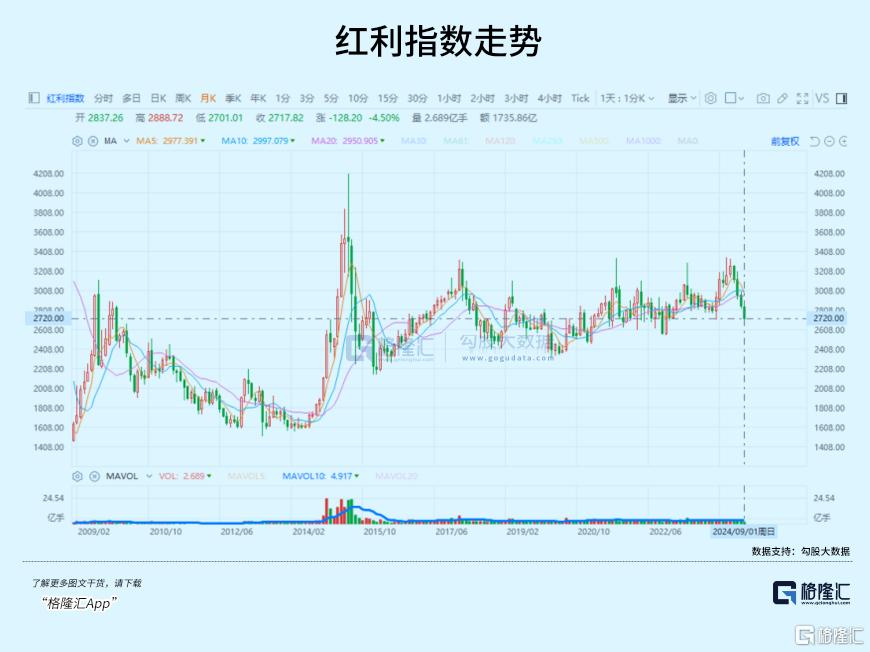

其实从5月底开始,各大红利板块就开始陆续分化回落,一直到几大行在8月的抱团瓦解,已经连续4月连跌,以红利指数来看,整体回调达到了17%。目前已经跌回到了今年初上涨起点和近年来指数的平均价格中枢。

如今,在今天大情绪明显负面的行情下,红利股重新开启反弹上涨,一定程度也验证了这个位置的防守力量坚固。

资金入场增长红利股集体大涨,接下来市场风格已经显露。

未来还是继续会分化,大多数有概念但不够业绩支撑的赛道成长大概率只是适合短炒的风格;而那些高股息业绩长期稳定红利股,必然也如此前那样,每次大回调之后就是一个值得重新上车的机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47