一份信息量巨大的白皮书

个人投资者究竟该如何做好投资?

股神巴菲特在其致股东信中说过,大部分投资者早晚会发现证券投资最好的方法就是购买成本低廉的指数基金。

2007年12月19日,巴菲特在Long Bets网站上发布“十年赌约”,并以50万美金作为赌注。

2008年,巴菲特与泰德·西德斯进行了一场对冲基金经理能否打败指数基金的十年赌约。

10年后,泰德·西德斯挑选的5只满仓对冲基金的FOF落败标普500而告终。巴菲特选择的被动型基金实际年复合收益率7.1%,泰德选择的五只主动型基金年复合收益率2.2%。

这场赌局告诉我们,对冲基金长期很难战胜一个真正反映经济转型发展的指数基金。

最近跟公司前辈讨论投资时,对方说:“持有指数基金的好处是,如果是超长期的资金,结果只有两个,要么套一段时间要么是赚钱,最后一定是赚钱。问题是A股是散户市,绝大多数人持股2个月都算长了。”

投资是一场时间与人性互相博弈的游戏,短期需要重视市场的价格信号,中期重视大众和共识,长期重视规律和框架。

对个人投资者而言,囿于个体认知、经验、资金规模以及信息差都十分有限的情况下,要在中期时间维度里判断世界未来会发生什么,太难了。

这种情况下,个人投资者的最优解就是追求市场的贝塔,看看增量资金在哪,以及他们都在下注什么,然后努力靠近市场的贝塔。

深交所9月13日发布的《ETF投资交易白皮书(2024年6月)》,各种数据蕴含的信息量有点大。

01

ETF上半年贡献了4200亿的增量

众所周知,ETF是上半年A股市场中最重要的增量资金之一。

以中基协统计数据口径来看,2024年上半年,混合基金规模为3.55万亿元,相比2023年年末的3.95万亿缩水1.45万亿元。然而股票基金上半年规模逆势扩张2705.55亿元。

毋庸置疑,股票ETF是该增量的主力军。

深交所数据显示,2024年上半年,两市ETF整体规模增长4200亿元至2.47万亿元,同比增长20%,其中深市ETF规模增长1133亿元至6066亿元,增幅23%。深市ETF份额增长717亿份至5628亿份,实现了明显的增量资金流入。

随着交易股票的投资者逐步参与投资ETF,深市ETF市场规模保持稳步增长趋势,2020年以来年化增长率达37%。

新“国九条”明确提出要大力发展权益类公募基金,推动指数化投资发展。2024年以来,随着指数化投资理念不断深入,ETF市场影响力持续扩大,整体保持良好的发展态势,产品数量和规模共创新高。

深交所表示,随着产品布局的不断丰富、配套机制持续优化,ETF已愈发成为投资者资产配置的优质工具,中长期资金参与度显著提升,良性市场生态正逐步形成。

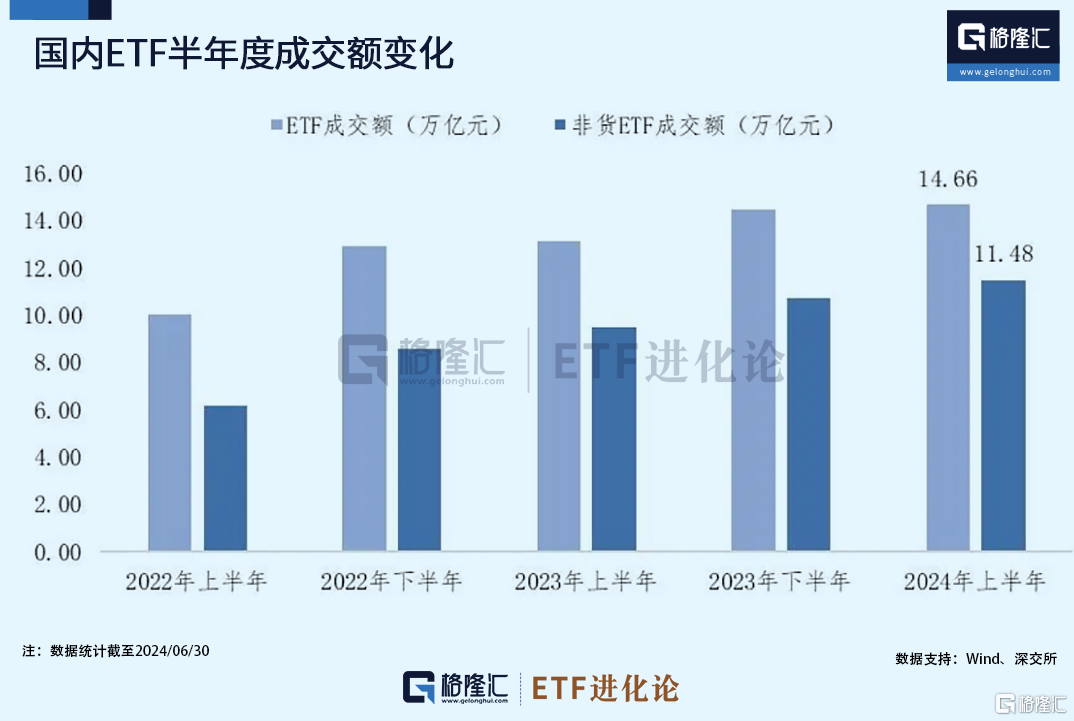

资金的踊跃流入意味着ETF市场交投活跃。深交所白皮书显示,2024年上半年,国内ETF总成交额合计14.66万亿元,非货币ETF总成交额达11.48万亿元,均创历史半年度新高。

ETF今年上半年日均换手率为5.63%,股市和债市同期的换手率为1.28%和1.16%,ETF整体流动性表现优于股票及债券市场。

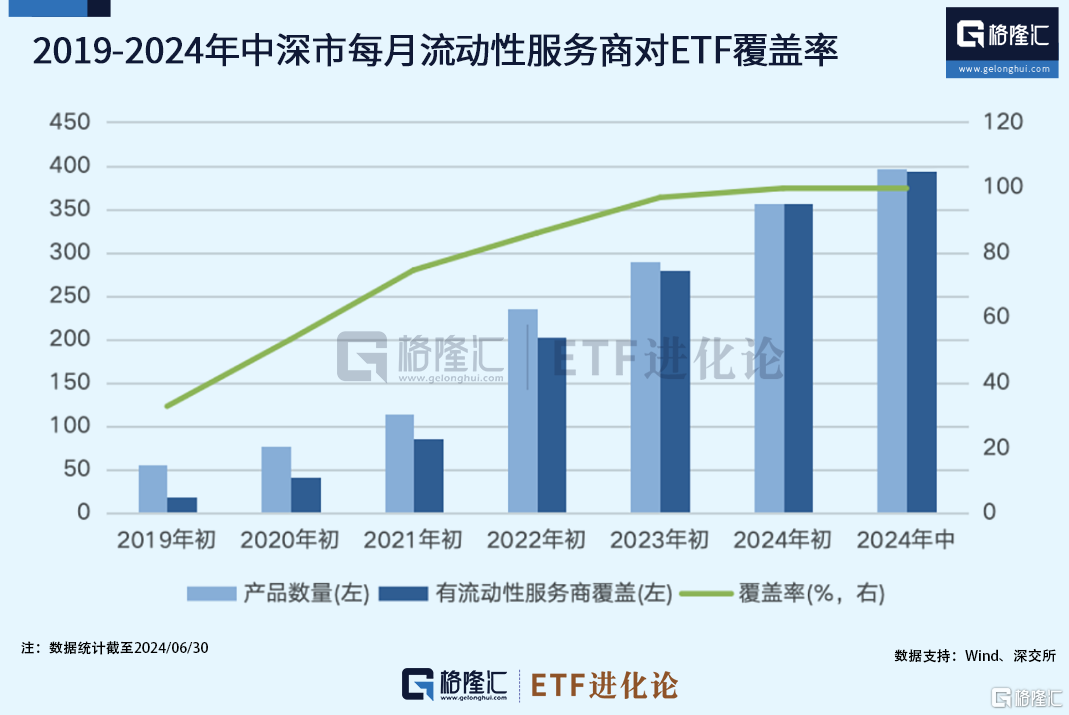

ETF市场能够实现如此高的交投活跃性得益于深市ETF产品流动性服务商保持了较高的覆盖率。

截至2024年6月底,深市流动性服务商覆盖的ETF数量达393只,覆盖率为99%,较2023年初的覆盖率提升2%。

ETF主流动性服务商制度是一项旨在提升ETF市场流动性和交易效率的重要机制,通过指定符合条件的证券公司或其他机构作为主流动性服务商,市场可以获得更高质量的买卖报价服务,确保ETF市场的活跃度和价格的稳定性。

2023年12月,深交所推出主流动性服务商机制。截至2024年6月,深交所主流动性服务商数量已经达到18家,覆盖产品达到273只,占深市ETF数量的69%。

深交所表示,未来将通过不断完善相关规则和激励机制,鼓励更多的机构参与到ETF主流动性服务商的行列中。

那么ETF上半年迎来大规模资金的流入,以及高成交额、高流动性的背后,买入的都是什么ETF?是谁在买入?

深交所的《ETF投资交易白皮书(2024年6月)》进一步解答这个问题。

02

上半年什么ETF最“吸金”?

深交所数据显示,今年上半年,境内股票型ETF表现出强大的资金吸引力,资金净流入4045.57亿元,其中宽基ETF作为资金流入的主力军,上半年净流入额高达4075.97亿元,贡献了ETF市场整体资金净流入的九成以上。

此外,债券ETF和商品ETF也都保持着净流入小幅增加的趋势,上半年净流入均在200亿元左右。

跨境股票型ETF在今年上半年的资金净流入相较于去年有一定程度的放缓,目前已不足160亿元。

而在全市场利率下行的环境下,货基收益率随之下行,货币ETF除少量机构偏好品种以外,整体对增量资金的吸引力都有所下降,今年上半年维持资金净流出的趋势。

从2024年上半年,不同ETF类别的同比数据来看,上半年超10倍增长的ETF分别是宽基指数ETF、债券型ETF和商品型ETF,上半年资金分别同比增长15倍、近14倍和65倍。

资金买的是什么宽基ETF和债券ETF?商品型ETF背后的增量品种是什么?

Wind数据显示,宽基ETF上半年狂“吸金”4000亿元的背后主要买入的是沪深300ETF、中证500ETF、上证50ETF、中证1000ETF、中证A50ETF和科创50ETF,上半年资金最青睐的TOP20的宽基ETF合计净流入4174.57亿元,其中近一半的宽基ETF是在深交所上市。

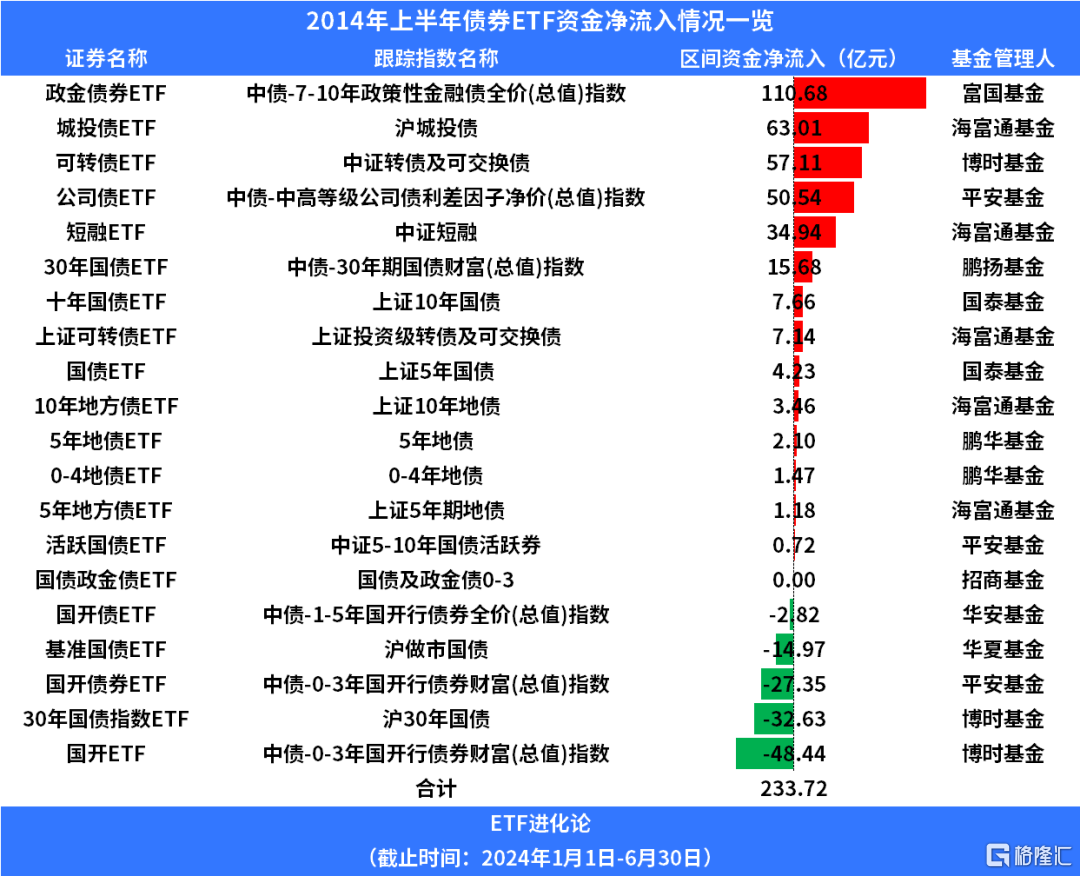

债市上半年可谓是资产市场最夺目的存在,由此涌现多只百亿级债券ETF,整体规模增至1099亿元,债券ETF成交活跃度也不断攀升,单月成交额突破历史新高,在今年6月份达到6238亿元。

债券ETF上半年净流入233.72亿元,资金最青睐的又是什么品种?

Wind数据显示,上半年“吸金”最多的5只债券ETF分别是富国基金政金债券ETF、海富通基金城投债ETF、博时基金可转债ETF、平安基金公司债ETF和海富通基金短融ETF上半年合计净流入规模高达331.97亿元。

深交所在白皮书中指出,随着债券ETF市场的发展,未来债券ETF交投活跃度可能进一步提升。

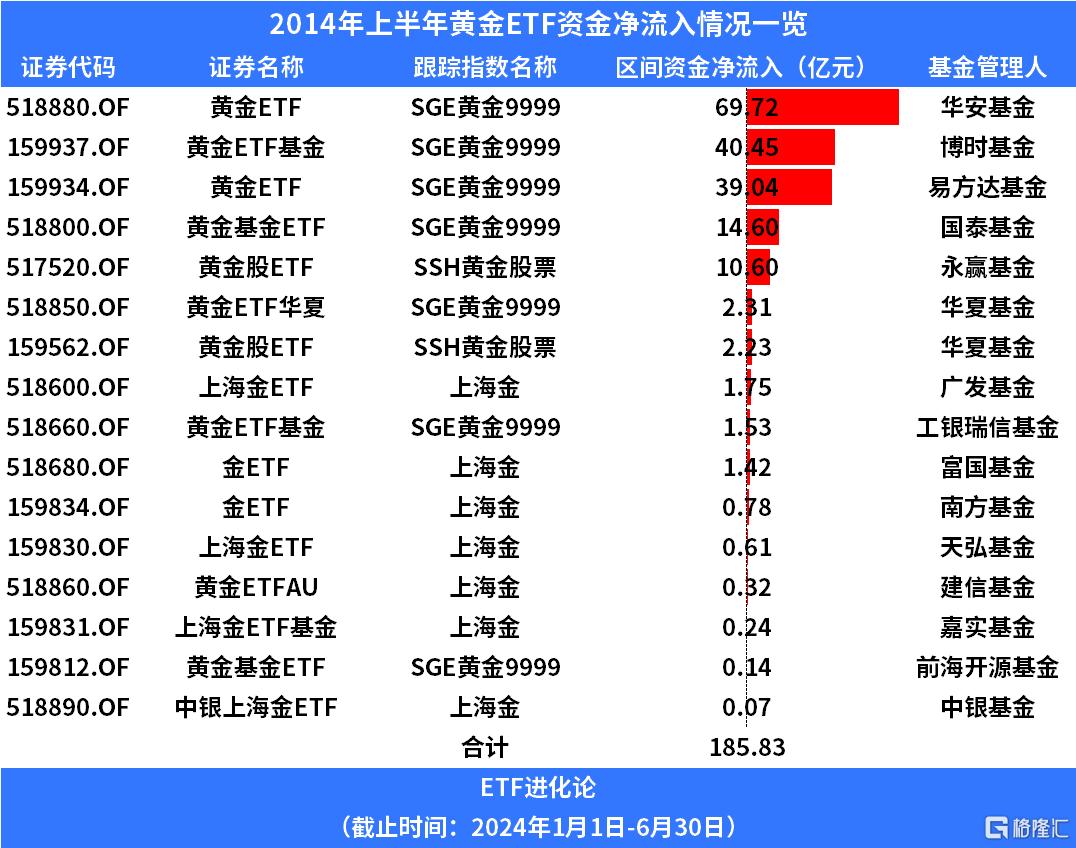

商品型今年上半年资金净流入暴涨65倍的背后,黄金ETF贡献了90%以上的净流入,其中跟踪SEG黄金9999的ETF上半年净流入规模高达167.79亿元。

深交所指出,这主要系美联储降息预期、央行购金等国内外多重因素支撑黄金价格持续走高,推动市场对黄金的投资配置需求保持强劲。

但有一点需要引起注意的是,深交所的白皮书数据还显示,穿透联接基金的持有结构数据显示,今年上半年,个人投资者持有商品型ETF的占比最高,达到78.04%,也就说今年上半年黄金ETF的买方主要是个人投资者。

恰好同时,外资巨头桥水基金大举卖出黄金ETF。多份黄金ETF的半年报数据显示,持有黄金ETF两年后,桥水(中国)抛售1.89亿份黄金ETF。

个人投资者大举涌入的同时,机构选择撤退,这意味着什么?

这说明除了明确ETF上半年的增量来自什么产品,进一步剖析ETF增量背后的投资者结构变化,对后续的投资更具借鉴意义。

03

ETF个人投资者上半年偏好什么?

随着指数化投资理念的不断普及,越来越多的投资者选择使用ETF这一低费率、高流动性、低门槛的投资工具参与场内投资。

截至2024年6月底,深市ETF持有人数量已达334万(未穿透联接基金),是2020年底的2.29倍。

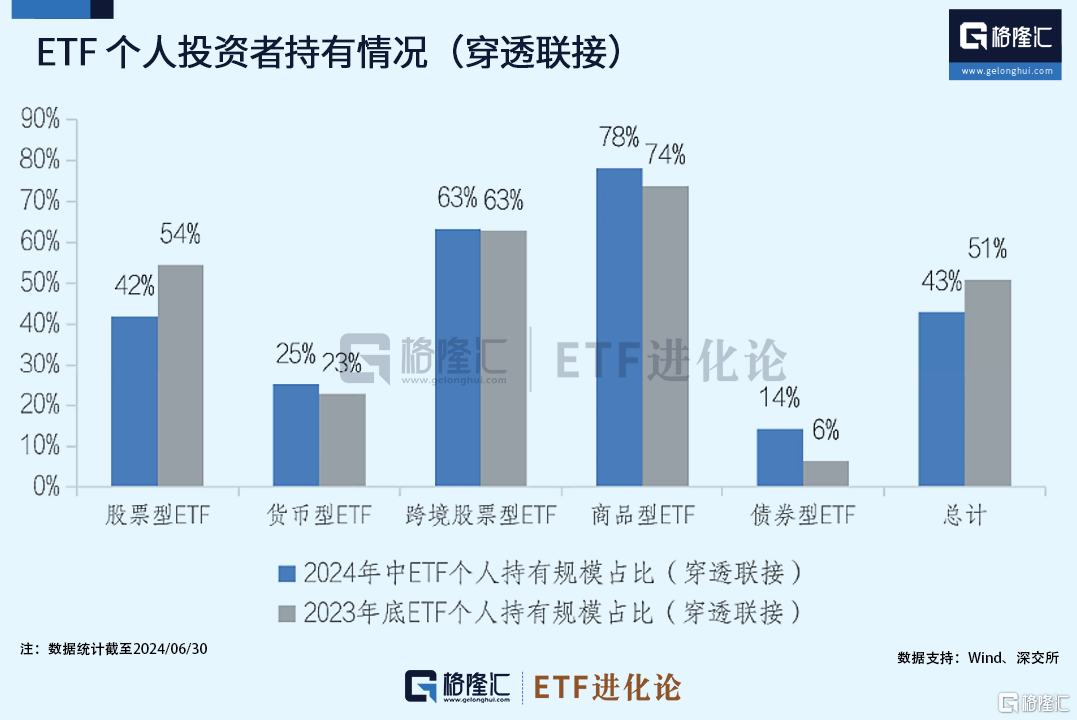

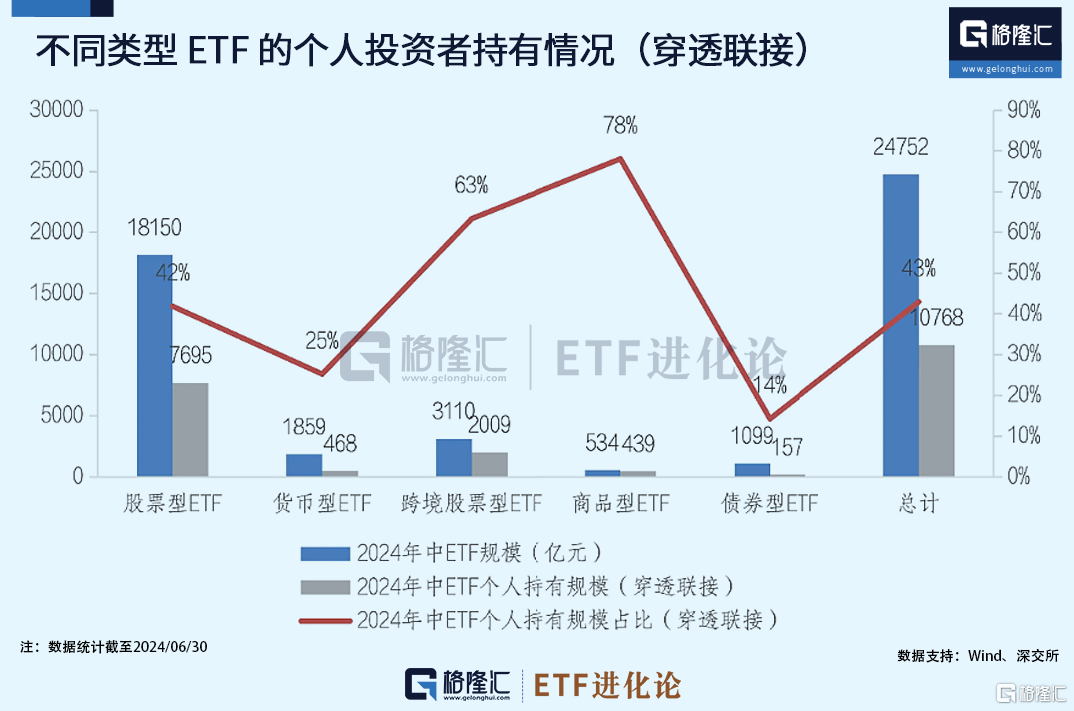

深交所根据已披露的ETF半年报数据(穿透联接基金)进行计算发现,截至2024年6月底,机构投资者持有ETF规模比例过半,机构和个人投资者的持有ETF比例分别为57%、43%。

从ETF持有规模绝对值来看,个人投资者持有规模合计为1.08万亿元,较2023年底增加162.84亿元,规模占比42.92%。其中,个人投资者持有非货币型ETF规模合计1.03亿元,较2023年底增加166.20亿元,规模占比44.34%。

从持有方式来看,相比投资ETF联接基金,个人投资者更倾向于直接持有ETF。个人投资者直接持有ETF规模合计7313.41亿元,占比67.92%。其中,个人投资者直接持有非货币型ETF规模合计为6844.97亿元,占比66.46%。

从ETF产品类比的占比来看,个人投资者持有规模占比由高到低分别是商品型、跨境型、股票型、货币型和债券型 ETF ,上半年分别为 78.04%、63.34%、41.84%、25.20%和 14.21%。

从变化趋势来看,ETF产品占比呈现正增长是商品型ETF和债券ETF,其中债券型 ETF的个人持有占比提升了7.84个百分点,提升幅度居各类投资者首位。

Wing数据同样可以佐证这一变化。今年上半年债券型基金的个人投资者的占比是18.98%,比去年同期的14.97%提高了4个百分点。债券型基金细分类型中,中长期纯债基金、一级债基、二级债基、债券指数基金的个人投资者占比都创下近年来新高。

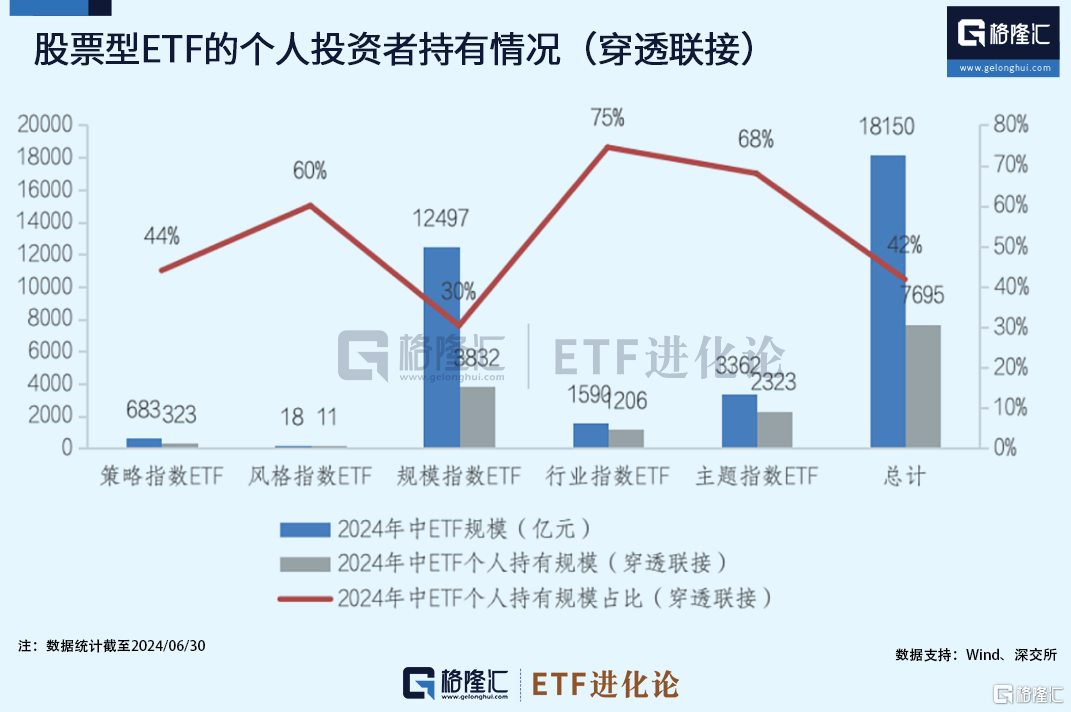

从境内股票型ETF来看,个人投资者一如既往偏爱行业主题ETF,该比例最高达到70.11%,持有规模合计3529.22亿元,主要包括证券公司、医疗医药、芯片半导体三大行业主题。

从国泰君安团队统计数据口径来看,今年上半年个人投资者持有的行业主题ETF的份额占比有所收窄。细分板块来看,红利低波产品持仓比例提升力度较大,科技板块产品持仓比例有所降低。

04

机构投资者持有ETF规模比例过半

相比个人投资上半年持有ETF规模仅增加160亿元,机构投资显然是ETF规模逆势增长4200亿元的主力军。

今年上半年,机构投资者持有ETF份额数据和占比双双回升。国泰君安团队统计的数据显示,截至6月30日,机构投资者持有ETF份额达到1.28万亿份,同比增长32.4%。

机构投资者上半年持有的ETF份额同样有所提升,占比为57.98%,较2023年报数据提升2.34个百分点,自2021年年报以来首次出现回升,体现出机构资金增持ETF的意愿较为强烈。

该数据与深交所统计的相互佐证,截至2024年6月底,机构投资者持有ETF规模比例过半,机构和个人投资者的持有ETF比例分别为57%。

那机构投资者偏爱什么ETF品种?

深交所白皮书数据显示,从境内股票型ETF来看,截至2024年6月底,机构投资者持有宽基ETF比例最高,持有规模合计8774.54亿元(穿透联接基金后),占比 69.60%,主要包括沪深300ETF、上证50ETF、中证500ETF等宽基 ETF。

此外,以红利为代表的策略ETF也颇受机构投资者青睐,持有规模410.56亿元,占比55.97%。

今年百亿级债券ETF不断涌现的背后,机构端持仓结构呈现多元化趋势,企业年金等加大配置力度,通用式质押回购成为机构投资者的重要策略。

那不同的机构投资购买的ETF品种一致吗?

国泰君安团队数据显示,今年上半年,“大资金”已经超越了券商和险资的份额,成为第一大机构资金。

其中宽基类ETF在持仓中占比再度明显提升,截至2024年年中,该比例达到 98%,同比增长13个百分点,环比提升9个百分点。

其中沪深30 指数持仓占比提升幅度最大,此外中证 1000、科创 50、创业板指的持仓占比提升力度也较大,体现了“大资金”的增持意愿对于小盘宽基和科创创业板块的扩散。

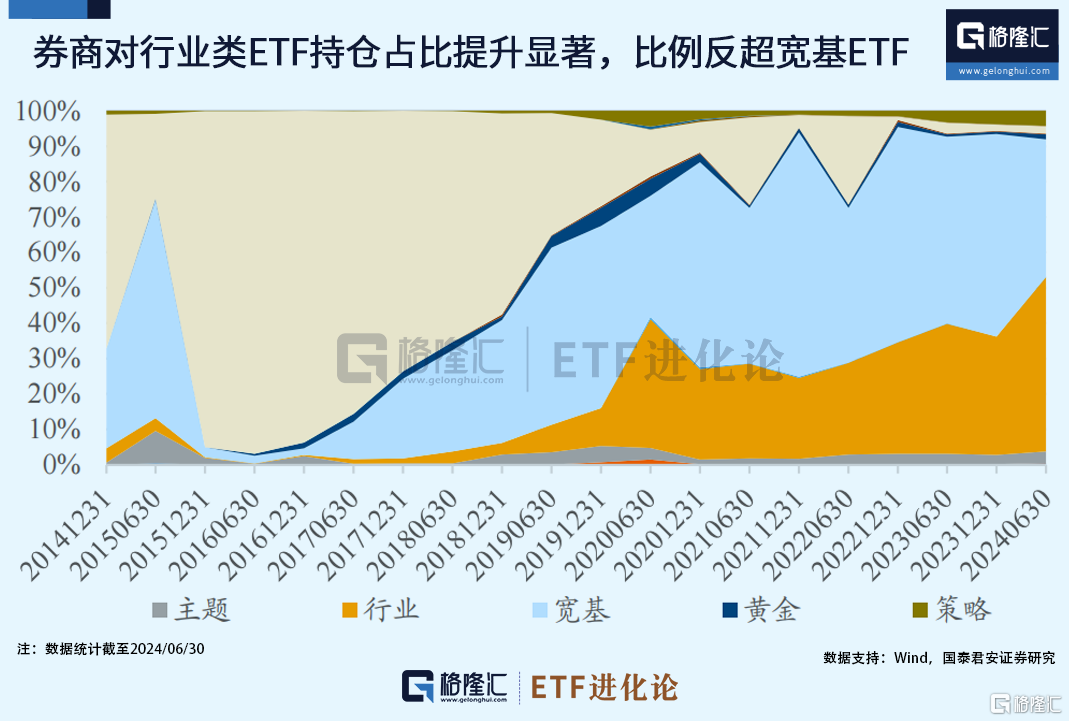

对ETF持有规模另一主力军券商资金来说,上半年加仓最明显的是行业主题ETF,持有占比明显提升,环比提升16个百分点至49%,超越宽基ETF的份额占比。细分板块来看,科技板块持仓占比最高(23%),较前期提升力度也最大(8%),其次是金融和制造板块。

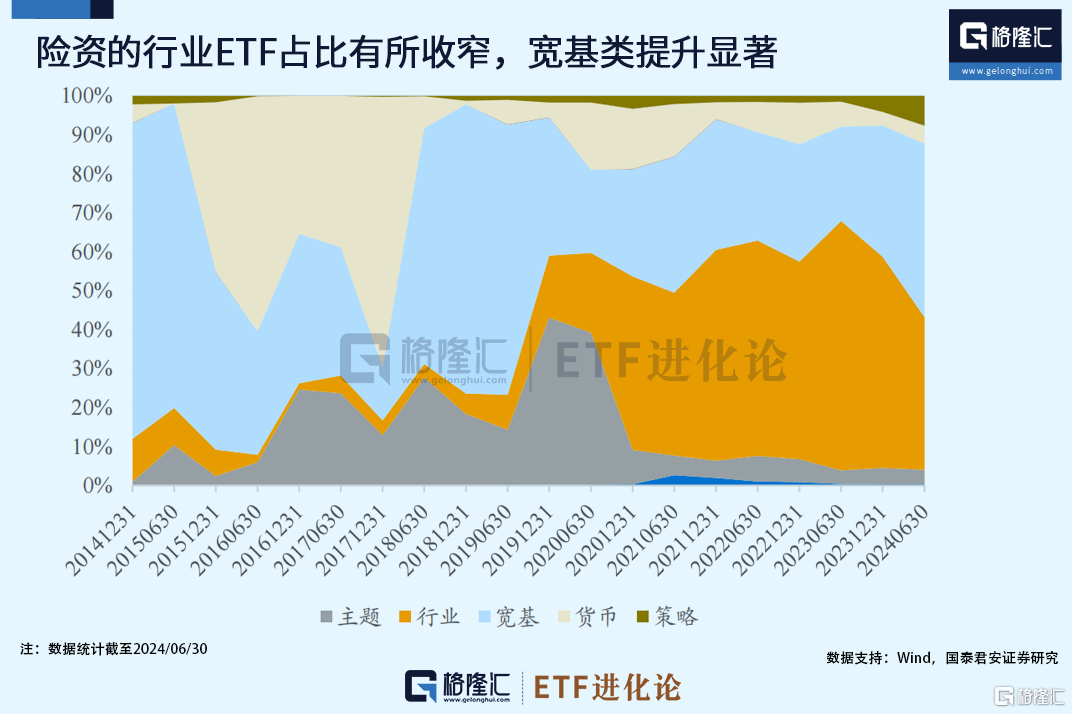

同样作为今年增量主力军之一的险资居然跟券商的操作相反,自2021年后持有份额占比一直占据大头的行业主题 ETF显著回落,环比下降15个百分点至39%,被宽基类产品占比(44%)反超,主要买入的是大盘宽基ETF,贡献了宽基产品中绝大部分增量。

深交所统计的数据显示,以中国人寿、新华人寿为代表的保险机构为例,2024年上半年增持ETF规模高达337 53亿元,其中持有宽基ETF比例最高,占比69.6%,其次是红利策略ETF。

由以上统计数据可以看出机构投资者和个人投资今年上半年都在增持红利策略主题ETF。

投资者对红利策略ETF的偏好得益于政策对上市公司加强分红,回馈投资者的引导。

深交所白皮书显示,2024年上半年,两市ETF分红频率和金额大幅增加,1-6月共分红30次,分红总金额53.84亿元,同比增长78%。3月,深交所推出市场首只月度分红产品(万家中证红利ETF),该产品运作模式受到市场认可,规模由2.6亿成长至36亿元。

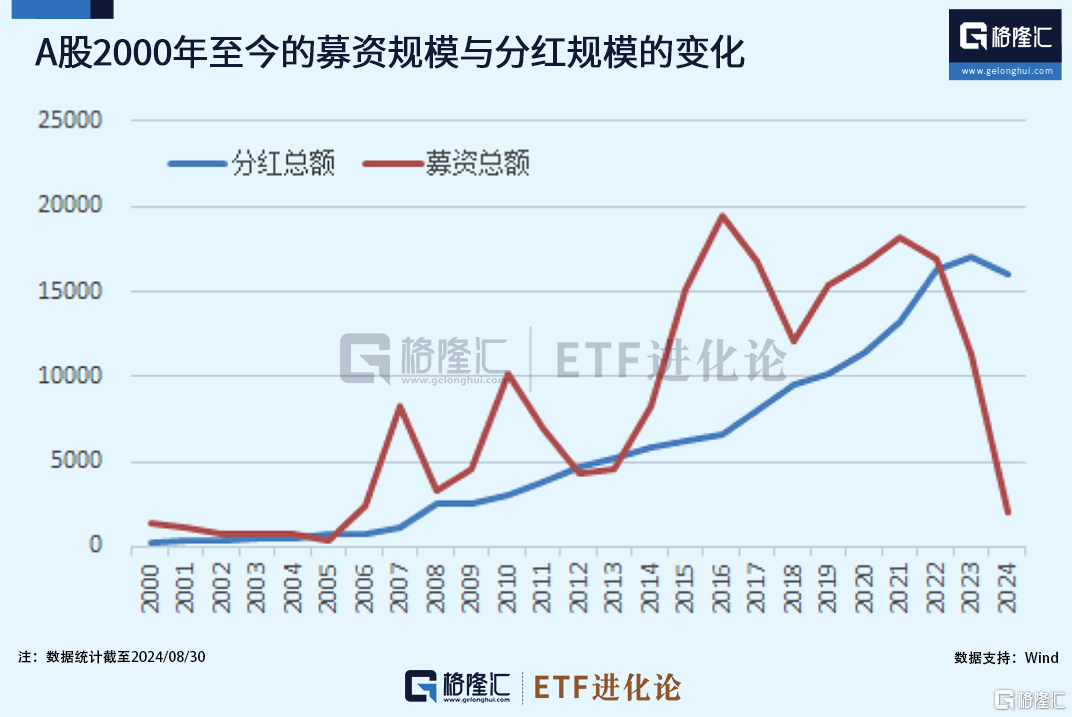

A股今年还有一个意料之外的增量资金。Wind数据显示,截至2024年8月,A股分红总金额显著高于募资总金额,可以说是A股历史上第一次。如果这个趋势可以继续保持下去,意味着上市公司的分红会慢慢成为A股的资金来源。

同时ETF市场上半年涌现“降费潮”,产品和交易费用齐降,145家基金公司累计管理费收入583亿元,同比下降13.76%。分红降费等举措切实反映了“金融为民”的发展理念,提高了投资者获得感。

今年4月,中国证监会发布《公开募集证券投资基金证券交易费用管理规定》,调降基金管理费、托管费以及证券交易佣金,降低了市场投资成本。深交所在证监会统筹指导下,立足投资者利益,推动降低ETF管理费率,切实提升投资者体验。

05

结语

对投资而言,时间在近期风险和远期机会之间摆动,人们可以通过各种方法来降低近期的风险并赢得远期的机会。

对当下低迷的市场环境,请大家努力保持定力,悲观者可能正确,然而前行的是乐观者。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47