行情长期看降息、短期看大选、比特币稳住六万就是牛市起点

行情方面

目前大盘也是一直在预期之内走,今天一举突破了六万关口,还是之前的建议,前面有抄底的短线,或者利润比较不错的短线可以先出了,周六周日肯定是要在六万做博弈,如果稳住六万,那么山寨还会有进场机会,稳不住那就又下去了,可以再找好位置进。

目前山寨是大饼涨,他们不跟涨,即使有涨的也只是涨一点点,只有个别比较硬的会跟大盘,其余的还是趴窝,大饼一跌,这些跌的比谁都快,所以短线一定要注意保利润。

现在大家关注的无非是降息+大选

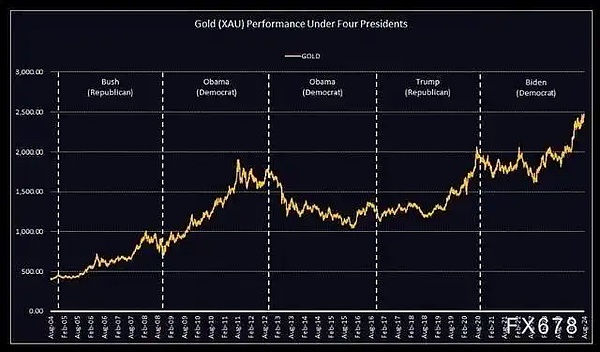

老美大选对美股短期走势仍有较大影响。从历史上看,往往在大选前数月里,会经历较大的波动。因此市场往往会选择观望,坐等结果揭晓之后再做出重大决策。值得一提的是,美股往往还在大选后一年表现更好。

有趣的是,大选还对黄金的短期走势有一定影响。与美股类似,作为避免资金的黄金也同样在大选期间,其需求量变高,因此也会在大选前几个月不断上涨。

虽然从短期而言,美总统大选会对美股、黄金等造成不小影响,但长期看却对其价格表现影响较小,也并未造成金融市场任何异常。甚至,短期而言,大选对于美元以及宏观经济的走势影响也不大。

这是因为金融市场中的中长期表现,往往受通胀趋势等经济参数的影响。谁当选了并不算很大的影响因素。

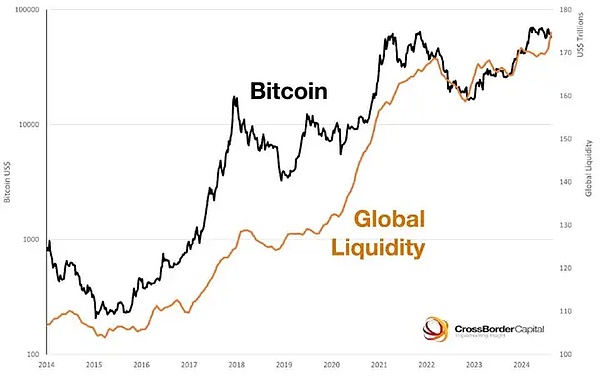

目前,以比特币为首的加密市场已经升至数万亿美元,它已经从所谓的另类资产跻身进主流视野之中,不再属于边缘。比特币也越来越受宏观因素影响,包括市场流动性、美联储降息加息、美国选举等。

当美联储降息,全球资本流动性大幅提升的时候,也是 BTC 不断攀升价格上扬的时刻,宏观流动性仍对加密市场有决定性作用。

此外,最近数月中,对美联储降息决议有重要参考价值的非农就业数据以及 CPI 数据,一经公布,短时往往会给加密市场带来不小波动,BTC 目前与宏观金融市场的联动愈来愈紧密。

作为加密市场投资者,宏观因素的影响力已不容忽视。

大选对于加密货币市场行情的影响有多大?

长期看,影响不大

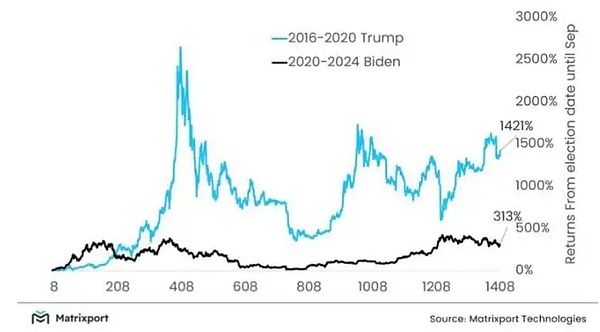

2016 年至 2020 年中的牛市期间为川普执政,2020至2024 年则为拜登执政。BTC为主的加密市场在他们各自的执政周期中,都曾出现走势强劲的牛市。

若从选举期算起至 9 月,下图显示,虽然期 BTC 价格会出现波动,但是仍获得一定回报。其中以最早的川普执政期,市场回报最高。

2017 年的牛市周期以及在 2020 年因新冠疫情开启的无限 QE 都给加密市场带来巨大的资金流入量。

特朗普执政期间,曾在推特提及比特币以加密货币,但并未认可其价值。

拜登执政期间,仍延续着对加密货币宽容的态度,在 FTX 事件之后,美 SEC 打击力度趋严。不过总体而言,美国在加密领域科技创新以及资本流入中,仍是处于领先地位。

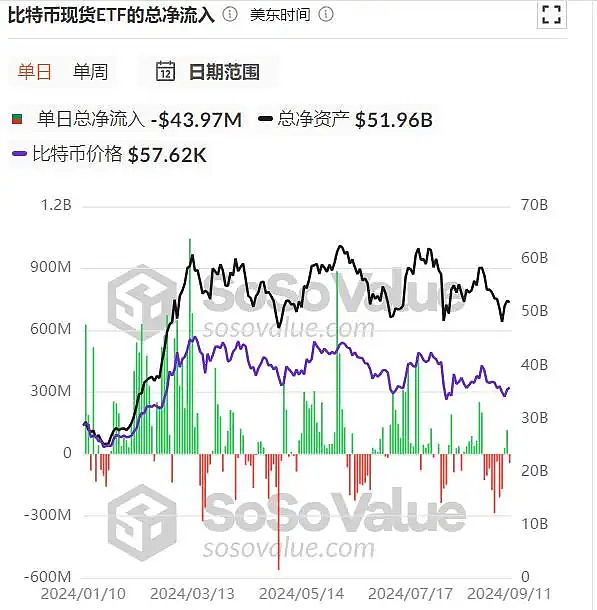

2021 年的牛市周期以及 2024 年年初美 SEC 通过了比特币现货 ETF,同样给加密市场带来相当高的活跃热度。截止 9 月 11 日数据,BTC 现货 ETF 总净流入达到 170 亿美元。

由此可见,从过去两轮周期的市场历史表现来看,不论是谁上台,都并没有影响加密市场的向上走势。

虽然大选影响因素有限,但是真正对加密市场产生长期影响的仍然是行业自身的技术发展、美联储会议决策等关键因素。

短期看,影响较大

虽然从长期看,其大选影响并不大,但是短期而言,却显示出相当大的影响。

7 月 14 日上午,川普遭遇刺杀,当日BTC上涨 2%,突破6万美元关口,并在次日再次上涨 6%,升至 6.5 万美元附近,并在这之后震荡上扬。

7 月 28 日,特朗普出席备受关注的比特币大会,随后,市场暂停利好出尽之后的利空显现,

7 月 29 日,比特币在刚刚升破 7 万美元之后,便开始一路下滑,甚至在 8 月初出现了恐慌性抛售。

8 月 23 日,当独立总统候选人小罗伯特·肯尼迪 暂停竞选活动并支持特朗普时,比特币从 6 万美元飙升至 6.5 万美元附近,单日涨幅超 6%。

近期多日的美总统候选人辩论,因哈里斯与特朗普均未提及加密货币,因此市场反应总体比较冷淡。

因此,下一个很重要的时间节点即为 11 月 5 日。届时,BTC或将在选举结果出现之后,产生剧烈波动。

从过往周期看,当美 SEC 严厉执法出现利空导致下跌时,往往为市场短期底部区间。而当美总统尘埃落定,一切已成定局之时,加密市场中的浓厚观望资金,一改徘徊不定风格,开始大胆下注。

老美大选会对加密行业的监管、政策等产生一定影响,但不会发生较大的变化。大选也会对部分产品协议如 Polymarket 也有一定的推波助澜效应。市场行情方面而言,长期影响不大,但是在重要时间节点,仍会给市场带来短期较大波动。

来源:金色财经