摩根大通坚守阵地 交易员对美联储降息50基点的预期重燃

美国国债交易员再次提高了对美联储下周降息50个基点的押注,而短短几天前,这样的情景几乎完全被排除。

周五,降息50个基点的可能性攀升至了40%,而本周早些时候一度只有4%。这样的重新定价加剧了美国国债的涨势,小盘股创出三周以来最大涨幅,美元承压。

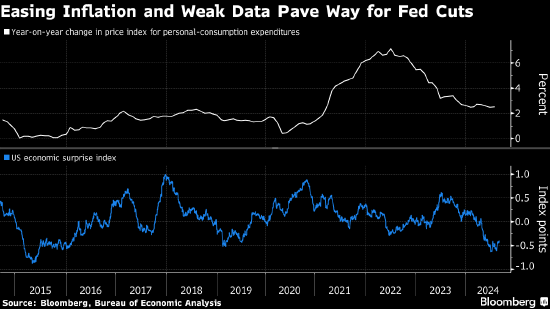

本周早些时候,降息50个基点的可能性几乎被完全排除,而眼下交易员的看法却发生了迅速的转变,诱因是周四一则报道,其中称美联储决策者在考虑是按照常规降息25个基点,还是一次性降息50个基点。

对于美联储将以多大幅度推动本周期的首次降息行动,过去数周市场争论不休。但是,随着9月17-18日会议的临近,未来几天市场恐难免走势震荡,交易员将会评估是否为降息25个基点或50个基点的情景做好了充分的布仓准备,以及剩余为数不多的数据 —— 包括零售销售 —— 将会对美联储的决策产生怎样的影响。

“如果美联储下周降息25个基点,他们就落后于形势了,”TCW Group首席投资官Bryan Whalen表示。他说道,如果零售销售数据意外疲软,那么下周降息50个基点的可能性就会增加。“如果仅降息25个基点,那么更加利好债券,因为这意味着美联储未来将不得不更加积极地做出应对。”

摩根大通首席美国经济学家周五重申了对降息50基点的预期,导致押注降息50基点的联邦基金利率期货成交量飙升。在花旗调整预期后,摩根大通现在是华尔街唯一一个预测降息50基点,而不是25基点的机构。

该行策略师Michael Feroli表示,“虽然美联储有可能只降息25基点,但我们仍然维持原来的预期,降息50基点才是他们应该做的事情”。

周五呼吁现在就大幅降息的交易员以及认为美联储应当缓步徐行的交易员之间形成拉锯,互换市场短暂计入了到11月会议时累计降息75个基点的可能,即未来两次决议中,有一次是50个基点。

但期货市场的表现略微不同。期货卖方似乎对涵盖下周决策会议的合约进行逢高卖出,暗示他们对于将降息50个基点的概率推高至40%以上有些犹豫。周四的交易暗示,随着大幅降息的可能性重燃,交易员快速解除有关25个基点的押注。

过去一周,收益率曲线趋于正常化,结束了超过两年的倒挂 —— 也是纪录最长倒挂状态 —— 因美联储大幅降息的可能性对短期美债的提振超过较长期债券。

截至美东时间16:22,美国2年期国债收益率下跌5.68个基点,报3.5824%

美国5年期国债收益率下跌3.3个基点,报3.4312%

美国10年期国债收益率下跌1.89个基点,报3.6551%

美国30年期国债收益率下跌0.61个基点,报3.9821%

2年10年美债收益率差上涨3.79个基点,报6.851

5年30年美债收益率差上涨2.68个基点,报54.916

“如果鲍威尔想降50个基点,他们会这么做;美联储的其他成员会予以支持,”AmeriVet Securities的美国利率交易和策略主管Gregory Faranello表示。他提到,美联储当前的政策利率是5.25%-5.5%,“太高了,高了100个基点”。

前纽约联储行长William Dudley周五在新加坡表示,“美联储有很强的理由降息50基点”。

也有人担心降息50个基点的反应过激了,而且经济并不急需放松货币政策。

“市场有些太着急了,”RBC BlueBay首席投资官Mark Dowding表示,美联储可能会逐步降息,从25个基点开始。“在我们看来,经济表现的不错。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26