未来三年的红利都有保障啦?

红利资产的市场关注度再提升,针对公共事业、银行、煤炭、石油石化等传统红利行业的讨论再度被搬上台面。

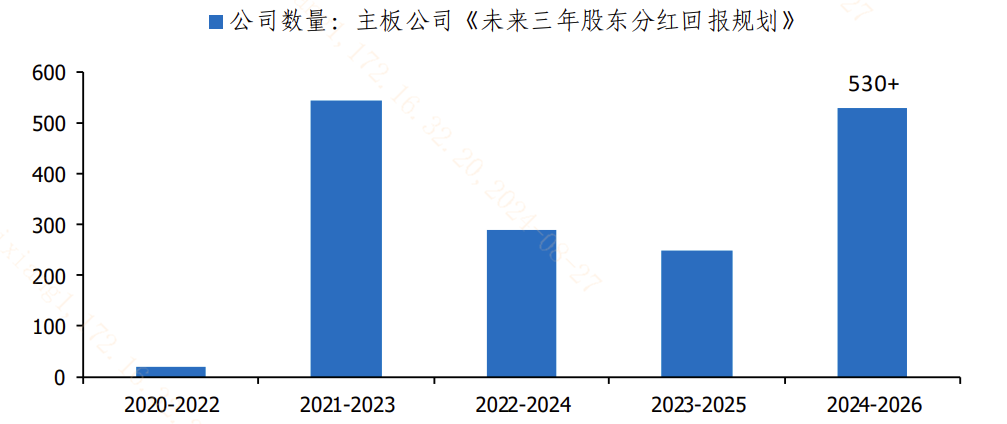

在这背后,是A股市场底层逻辑的悄然变化,其中,截至2024年8月22日,A股上市公司中有530家披露了《未来三年(2024-2026年)股东回报规划》,包含未来三年的现金分红方案,方案内容包含具体的现金分红比例、分红金额等。考虑到现在才8月份,这一数量仍有较大向上空间。

这就相当于A股上市公司和投资者们立下“军令状”,未来三年通过分红形式回报股东,相对于通过资本利得(股价波动)的回报方式更为确定,更有“诚意”。

图:公告未来三年分红计划的公司数量持续提升

(信息来源:长城证券)

今年4月新“国九条”鼓励上市公司现金分红,对多年未分红或者分红比例偏低的公司实施警示,对分红优质公司进行鼓励并进一步提高股息率。同时,严格规范大股东减持,从侧面刺激上市公司进行现金分红。在新“国九条”发布后,公告《未来三年(2024-2026年)股东回报规划》的上市公司数量加速增长。

在A股分红体制变化下,高股息红利资产对于长期资金的吸引力也有望逐步改善,长期资金对收益的确定性有较高需求,在A股上市公司明确未来分红计划的背景下,这些高股息红利资产有望满足这些“耐心资本“的入市需求。

数据端,A股的分红能力逐步提升:

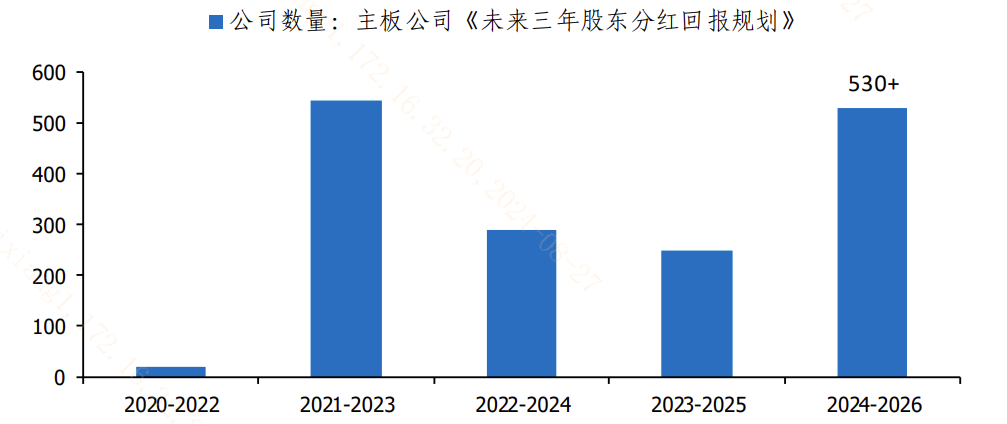

(1)资产负债率大幅下降。资产负债率衡量的是上市公司的运营杠杆和运营效率,负债过多会导致公司面临更多的利息支出,削弱公司定期分红的能力。而数据端看,全部A股(非金融石油石化)的资产负债率处于下行区间,分红能力持续增强。

图:全A非金融石油石化的资产负债率下行

(信息来源:长城证券)

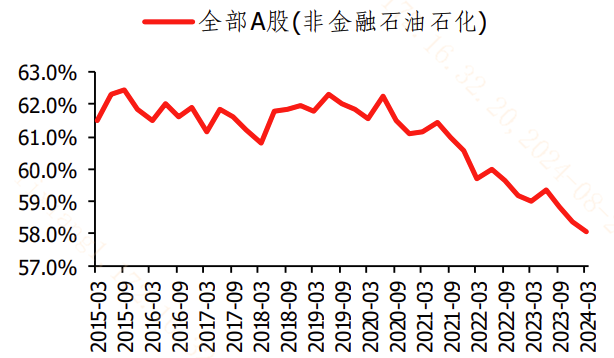

(2)企业留存收益稳步提升。留存收益指的是企业从历年实现的利润中提取或形成的留存于企业内部的积累,指的是A股上市公司版本“地主家的余粮“,其中的未分配利润也是现金分红的来源,企业对于未分配利润的使用拥有较大自主权。因此企业留存收益是企业分红能力的较好度量。

近年来,全A(非金融石油石化)的留存收益持续攀升,进行一年多次分红、多年稳定分红提供了资金来源。

图:全A非金融石油石化每股留存收益

(信息来源:长城证券)

整体而言,在政策指引下,发布未来三年分红计划的公司数量年内有望持续增长,“一年多次分红”也有望逐步成为A股“新常态”,在经济增速转型升级、利率持续下行的宏观背景下,高股息红利资产中长期投资价值较为显著。

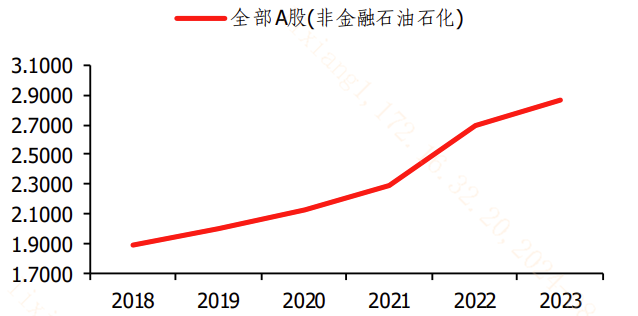

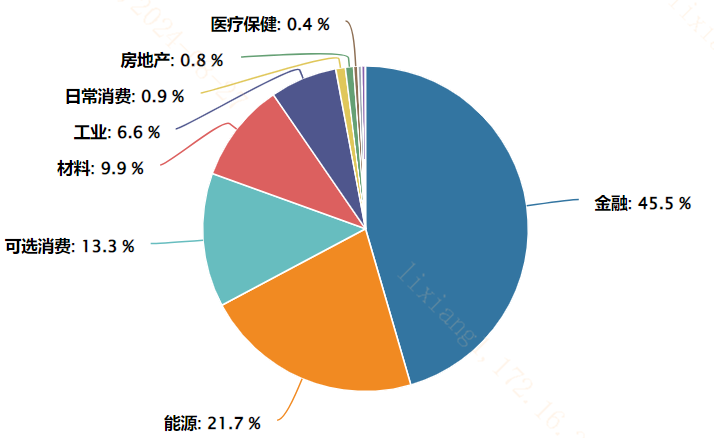

今日指数:高息策略指数(H30366.CSI)是红利主题指数的一大代表,成分股股利支付率(分红意愿和能力)和股息率(分红性价比)均较高,银行权重占比高达44%,能源类的煤炭和石油石化占比约24%。

图:高息策略指数申万一级行业分布

(信息来源:Wind;截至20240827)

相关产品:高股息ETF(563180)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。本基金将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47