证券业“超级航母”呼之欲出!国君、海通官宣合并,新“国九条”推动行业整合加速

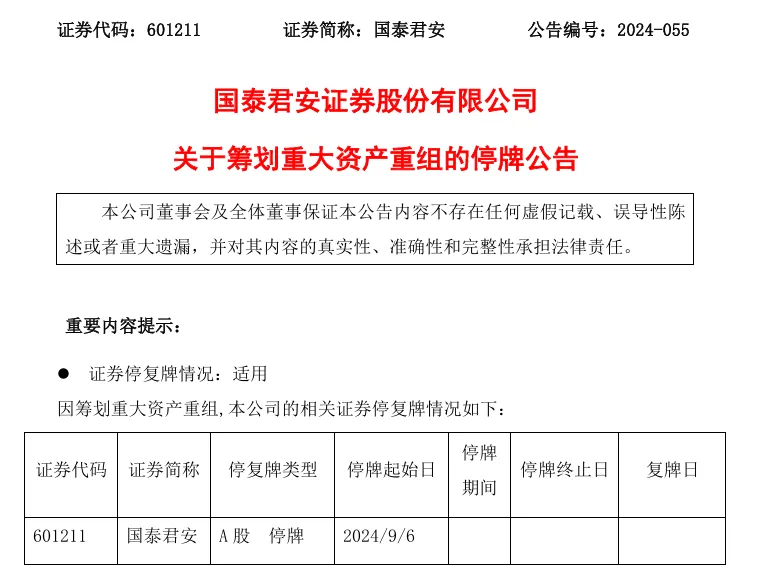

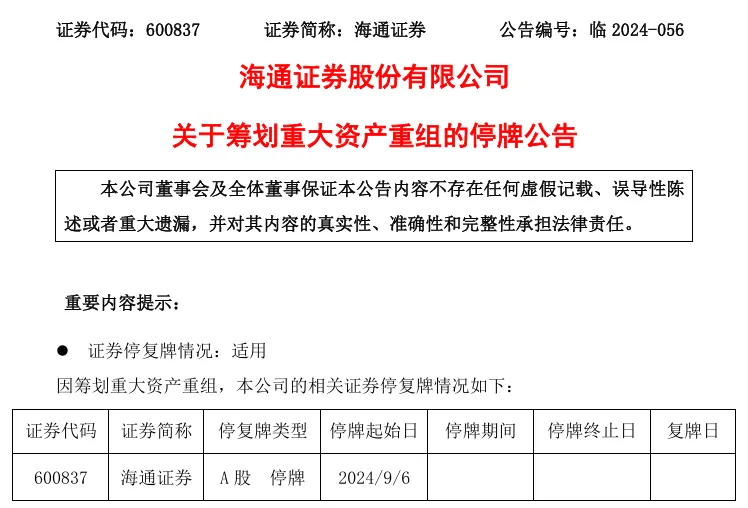

9月5日晚间,中国资本市场迎来了历史性的重磅消息,国泰君安证券与海通证券同时发布停牌公告,宣布正在筹划由国泰君安通过向海通证券全体A股和H股换股股东发行对应股票的方式,换股吸收合并海通证券,并计划发行A股股票募集配套资金。此举标志着中国资本市场史上规模最大的“A+H”双边市场吸收合并、上市券商“A+H”最大的整合案例正式落地。

总资产超过1.68万亿元、归母净资产达3300亿元的“超级航母”将诞生

根据公告,国泰君安将通过向海通证券全体A股换股股东发行A股股票、向全体H股换股股东发行H股股票的方式,实现换股吸收合并。同时,国泰君安还将发行A股股票募集配套资金,以支持合并后的业务发展。这一方案已获得双方董事会原则性同意,但仍需提交各自股东大会审议,并经有权监管机构批准后方可正式实施。

鉴于合并事项存在重大不确定性,为维护投资者利益,避免造成股价异常波动,国泰君安和海通证券的A股股票将于2024年9月6日(星期五)开市时起开始停牌。预计停牌时间不超过25个交易日。停牌期间,两家公司将积极推进各项工作,并严格按照相关法律法规履行信息披露义务。

若以2023年年报数据推算,国泰君安与海通证券合并后的总资产、净资产将分别达到1.68万亿元和3302亿元,均将超越行业龙头中信证券,位居行业第一。这一合并将显著提升两家券商在行业中的地位和竞争力,为中国资本市场注入新的活力。

国泰君安和海通证券在业务结构、数字科技、合规风控、科创金融、国际布局等方面各具特色。合并后,双方将实现资源共享、优势互补,形成更强的综合实力。新机构将以服务“金融强国”建设为己任,对标国际一流投行,切实做好直接融资“服务商”、资本市场“看门人”、社会财富“管理者”,全力当好服务实体经济的主力军和维护金融稳定的“压舱石”。

作为同属上海国资的两大券商,国泰君安与海通证券的合并将有助于优化上海金融国资布局,打造一家与上海国际金融中心地位相匹配的一流投资银行。这将有助于健全完善上海国际金融中心的要素体系,增强上海国际金融中心的竞争力和影响力,推动上海走出一条中国特色的国际

打造一流投资银行!新“国九条”推动行业整合加速

自新“国九条”实施以来,证券行业的并购重组步伐明显加快,尤其是中小券商的整合进程显著提速。然而,头部券商的合并此前一直停留在传闻阶段。国泰君安与海通证券的合并,不仅是政策推动下的结果,也是行业高质量发展的必然趋势。今年4月,国务院发布的新“国九条”明确提出支持头部机构通过并购重组、组织创新等方式提升核心竞争力,鼓励中小机构差异化发展、特色化经营。

近年来,中央多次强调要加快金融强国建设,培育具有国际竞争力的一流投资银行。国泰君安与海通证券的合并,正是响应这一国家战略的重要举措。合并后的新机构将具备更强的综合实力,能够更好地服务实体经济,提升我国在全球金融市场中的竞争力和影响力。金融中心建设之路。

今年以来,在政策红利推动下,上市券商的重量级并购重组活动明显提速。

国联+民生、浙商+国都、西部+国融、平安+方正、太平洋+华创、国信+万和已陆续进入并购阶段,加上本次国泰君安和海通证券,今年券商的并购案已有7起。

在中国证券行业的发展过程中,已有多家券商经历了合并重组,以下是一些重要的合并案例:

申万宏源证券:申银万国证券与宏源证券在2015年合并,合并后的公司注册资本达到132亿元人民币,成为国内大型券商之一。

中信证券:通过多次并购,如收购万通证券、金通证券、广州证券等,扩大了业务范围和市场影响力。

中金公司:收购了中投证券,进一步扩大了其在财富管理领域的业务。

光大证券:收购了天一证券和昆仑证券,增强了其在证券行业的地位。

华泰证券:收购了亚洲证券和联合证券,扩大了其业务规模。

广发证券:通过收购多家券商,如武汉证券、河北证券等,实现了快速扩张。

东方证券:收购了抚顺证券公司,并并入浦发银行的证券业务。

国联证券:收购了民生证券100%股份。浙商证券:收购了国都证券股权。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47