华为三折叠手机曝光?一文梳理折叠屏产业链!

华为“三折叠屏”手机要来了?

今日(2024年9月3日)收盘,消费电子板块大涨,相关个股方面,深圳华强14天13板,科森科技7连板,凯盛科技4天3板,伟时电子,卓翼科技2连板。相关 ETF方面,半导体ETF(159813)截至收盘上涨0.59%,成交额超 6800万元,换手率近2%,全天交投活跃。(数据来源:wind,截至2024/9/3)

消息面上,华为最新官宣:华为手机秋季发布会将于9月10日(下周二)举行。与苹果秋季发布会在同一天举行,两大手机巨头的强强对决已经吸引了海量的关注,投资市场上,消费电子及关联紧密的半导体板块也开始提前异动,部分个股市值短期内甚至已经涨超200%。

什么是折叠屏?折叠屏的前世今生

折叠屏手机是指屏幕可弯曲、对折的智能手机,作为一种手机概念,折叠屏最早诞生于2018年年底,2019年柔宇科技率先发布全球首款可折叠柔性屏手机——FlexPai(柔派),经过近5年的发展,三星、华为、小米、OPPO等公司相继发布折叠屏手机。按折叠方式划分,折叠屏手机可分为横向内折、横向外折、竖向内折和折三折四种。

近些年全球手机市场表现平淡,折叠屏手机异军突起,是目前手机市场里唯一保持上升趋势的细分市场。据Counterpoint预测,全球折叠屏手机出货量将从2021年的910万台增至2027年的超过1亿台,CAGR高达49%。其中,在终端消费复苏叠加各大终端品牌的积极推动下,中国市场已成长为折叠屏手机最大的单体市场。 (数据来源:Counterpoint)

折叠屏手机目前处于从1-N的爆发增长期,市场空间广阔。根据IDC数据,2024年Q2中国折叠屏手机出货量累计达到257万台,同比增长104.6%。其中华为的市场份额为41.7%;vivo、荣耀、OPPO、三星分为以23.1%、20.9%、8.4%、3%的份额分列二至五位。得益于在高端市场的强劲表现,折叠屏手机渗透率增长迅速,高端市场份额持续提升,市场潜力巨大。 (数据来源:wind,IDC)

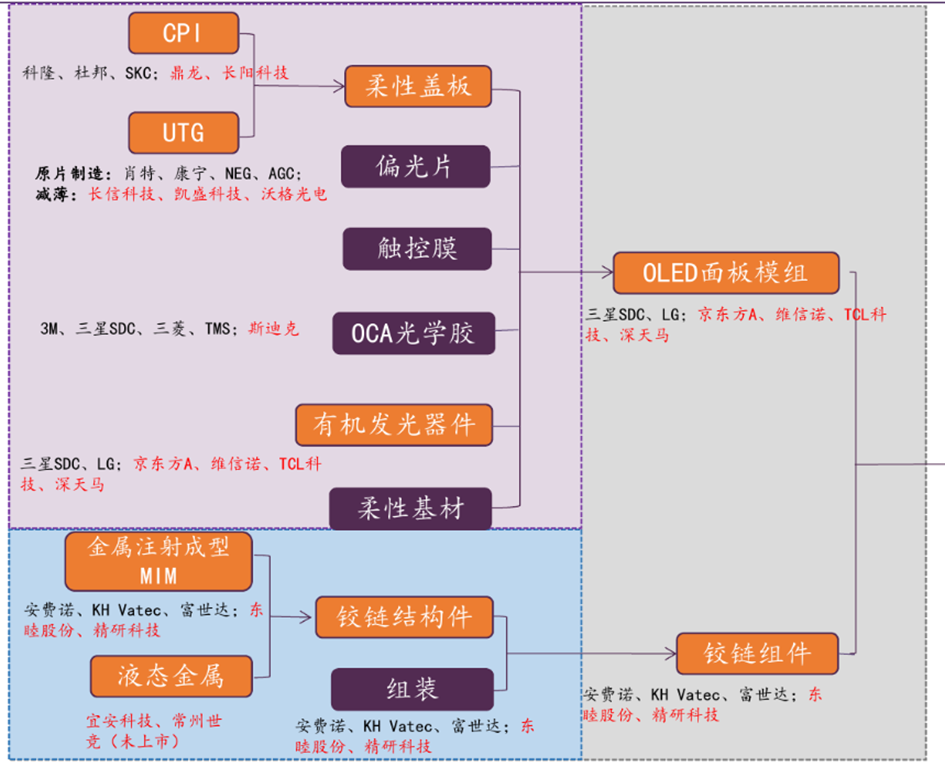

折叠屏手机产业链

折叠屏手机是智能手机的一种,主体结构和大多数手机一样。折叠屏产品增量主要在铰链、柔性盖板,这两类部件成本占比较高,也是折叠屏手机降本轻薄化的关键。

来源:华鑫证券

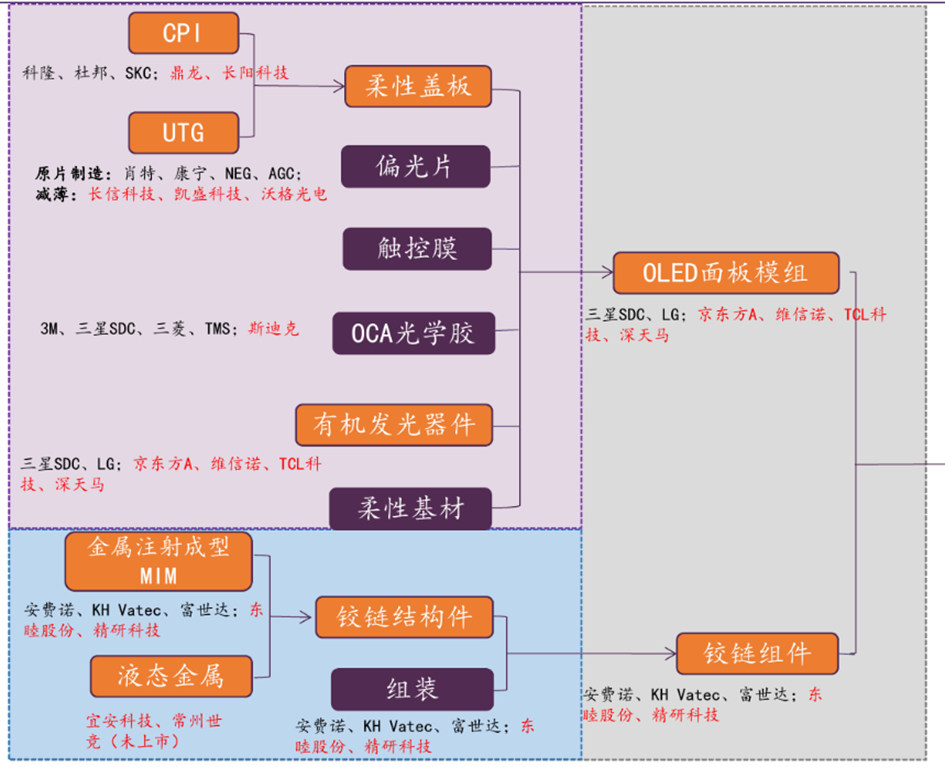

以三星折叠屏手机——Galaxy Fold 1为例,成本结构中排名第一的为显示模组,在折叠手机BOM占比34.36%,成本218.8美元;机械结构件(含铰链)成本占比增幅仅次于显示模组,在折叠手机BOM占比13.74%,成本约87.5美元。

三星Galaxy Fold 1成本结构

来源:西部证券

因此,柔性盖板和铰链,即为折叠屏手机两大核心组件,也是两大技术难点。

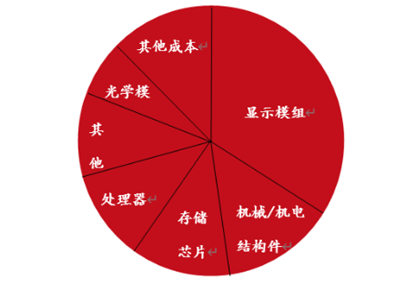

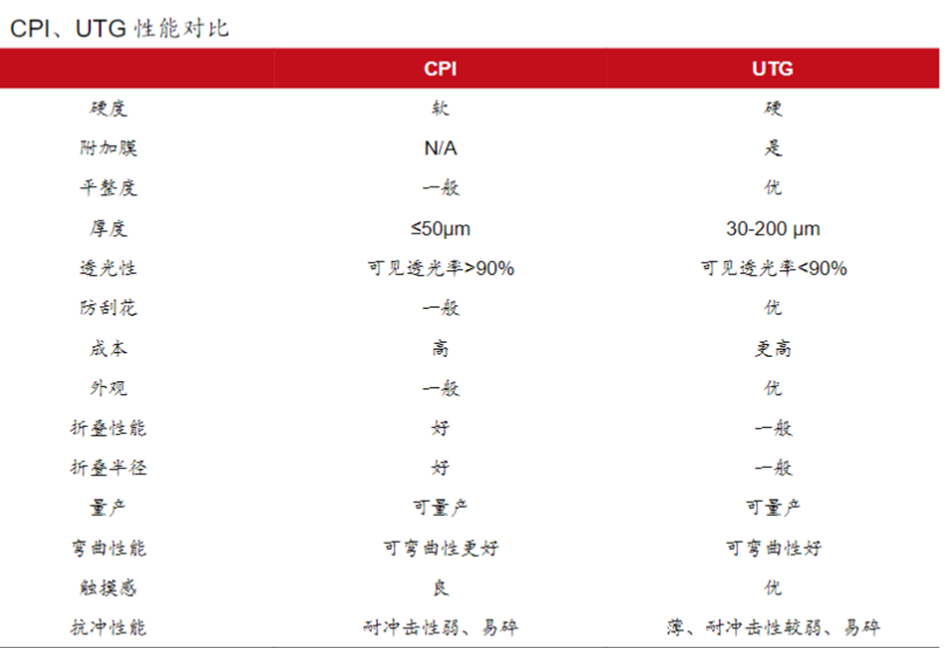

(1)柔性盖板

盖板是柔性屏实现可折叠的关键,可折叠的同时还需保证透光率及耐用性,决定屏幕寿命及折痕等性能。当前屏幕盖板主流用材主要为CPI(透明聚酰亚胺薄膜)和UTG(全称Ultra-Thin Glass,即“超薄玻璃”),UTG透光性、硬度、耐磨耐热性等方面优于CPI,近年来随着技术逐步成熟、成本下降,其渗透率已超越CPI成为折叠屏盖板的主流材料。

来源:西部证券

UTG早期的供应链主要集中在海外,中游UTG后加工企业国内与日韩差距并不大,但上游原片仍以肖特和康宁等海外供应商为主,尚未实现大规模的国产化供应。

UTG渗透率已逾九成,产值年增幅或超60%,成长动能强劲。据Trendforce预测,2023年UTG渗透率已超93%,产值达到3.6亿美元,预计2024年有望突破6亿美元,成长动能强劲。(数据来源:wind,Trendforce)

UTG分为两种制作工艺,其中二次减薄路线具有技术壁垒低、生产成本小、投资周期短、厚度及尺寸灵活性高等优势,国产比例高;技术难度大,利润率更高的一次成型路线主要由海外大厂垄断,国内部分厂商积极布局,目前处于研发试产阶段。

(2)铰链

折叠屏手机的铰链主要负责折叠屏手机的开合和悬停,关系到屏幕折痕深浅、轻薄程度等与消费者体验最相关的问题,直接影响消费者购买手机的意愿。作为产业链关键环节,TrendForce预估2023年铰链市值可超五亿美元,年增14.6%,当前铰链也逐渐成为各家手机厂商技术实力展点。(数据来源:wind,Trendforce)

2023年部分手机厂商折叠铰链情况

来源:各品牌官网,长江证券研究所

折叠屏手机大体分为U型、棒球型、水滴型三种铰链类型。依照折叠手机2022年品牌市占率来看,采用U型铰链的三星市占率最高约82%,而三星大部分可折叠手机铰链均由KHVatech、S-connect等供货商提供,同步积极导入其他厂商实现供应链多元化降低成本。水滴型则是其他品牌厂采用,市占率合计近20%,铰链由安费诺、奇鋐等厂商提供。(数据来源:wind)

从目前发展趋势来看,MIM(金属注射成形)工艺+水滴型铰链有望成为折叠屏铰链的主流方案。国内相关企业也纷纷布局,MIM行业的国内头部厂商逐渐触及国内外消费电子品牌。

来源:西部证券

如何参与相关投资机会?

消费电子板块当前有几大催化因素:①消费电子正处在AI带动行业创新周期来临、②巨头新品催化不断、③短期企稳回暖的三重拐点。

但目前消费电子行情已持续一段时间,普通个人投资者选股难度较大,可以逢低布局消费电子的核心受益上游半导体ETF(159813),右侧投资者可以等待市场放量后再择机进入。场外投资者亦可通过国证半导体芯片ETF联接C(012970)把握投资机会。如想要分散布局,也可以借道低估值高弹性宽基:科创100ETF(588220),一指布局科创板核心科技。场外投资者可通过科创100ETF联接C(019862)把握投资机会。

上述ETF被动跟踪指数,持仓透明,不存在风格漂移的问题,在分散个股风险的同时,也能分享到产业复苏的β机会。

相关产品

半导体ETF(159813)“芯”时代,“芯”格局

科创100ETF基金(588220)硬科技标杆指数,科创板中坚力量!

国证半导体芯片ETF联接C (012970) 中国“芯” 国产化刻不容缓

上证科创100ETF联接C(019862)满7天免赎回费

风险提示:基金有风险,投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26