都是AI,为什么百融云(6608.HK)的中报比同行们好?

在收缩的大环境中舍弃短期业绩,且还在增加投入的企业家一定让人佩服,但没人会否认,这一阶段还能盆满钵满的大佬确实会吸引更多侧目;就像在地铁上,我们都会在身边困倦的眼神中找到共鸣,却不自觉地对满身奢侈品的靓女多看几眼。

因为我们都能在前者的身上看到了自己的影子,却无法否认都想成为后者。共情是人类本能,但人性又都是慕强的。

就像翻看了AI公司的中报业绩预告,我们天然会对亏损或者业绩下滑很多的AI公司感同身受,因为大家实在是都不容易;但真到了投资阶段,也没几个人敢去赌左侧的业绩拐点,而不对盈利依然稳健的AI公司侧目。

一大堆在去年火了的AI概念公司,大体可以分为两类:第一类是业务以TO C为主的消费类软件公司,大多数是把AI当作产品中的一环,收入也是比较线性且没有爆发力的,所以今年中报遇到了AI服务器和AI大模型授权的涨价,业绩下滑很多情有可原;第二类是创业型互联网公司,秉承了紧跟资本市场热度的优良传统,实控人终于在填满了股票软件概念板块名单之后,等到了一次套现的机会。

所以找出前一类AI公司中报下滑的具体原因,并且结合商业模式进行分析,是对于投资十分重要的,并且能更好的意识到盈利仍然坚挺的公司有哪方面核心竞争力。

本文选取了三家AIGC公司的中报数据和公告内容,将影响利润最核心的因素拿出来分析对比。其中,由于@百融云-W(6608.HK)业绩还算是比较稳健的,所以后文中将提及名字,另外两家公司虽然业绩短期承压,但确实非常实际的也在做AI应用,所以不露出名字,更真心希望中国资本市场和投资者能给这样真在做实际业务的AI公司一些空间。

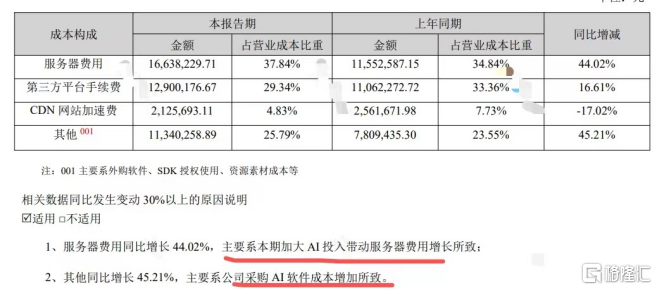

下图是某一家C端消费软件类的AI公司,从去年一季度开始,收入和利润的环比依然保持了此前的线性微增,是比较稳健的。但今年中报突然出线了两位数下滑,K线图似乎也有资金提前意识到基本面变化后出货的迹象。

根据公司公告给出的两点原因,一是AI服务器成本增加,这个确实与上半年"易中天"的毛利提升和英伟达显卡涨价相对应;二是因为第三方平台和采购AI软件成本升高了,很可能是因为OPEN AI在上半年开始对各个大模型收取了API调用费。

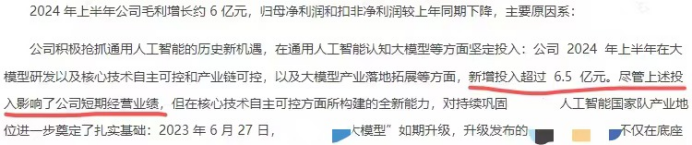

另一家AICG公司提到的是,AI大模型的研发和训练投入不断增加,挤压了收入端线性增长所能带来的利润。

那深入思考一下,AI服务器的成本主要取决于公司AI大模型和产品的训练推理成本,作为官方口径"算力在国内"的一家AI公司,很可能是自己的AI产品成本没降下来,而且稳定性如果达不到5个9的顶尖水准,用户量多了之后,服务器也会面临调用和重启压力;另外就是很可能这家公司虽然也有了自己的AI大模型,但旗下的AI产品大多数还在以GPT的模型来赋能。所以在C端付费比较线性稳定的情况下,成本骤增就导致了净利润大幅度下滑。

另外就是AI大模型是不是仍然遵循着Transformer架构的原有既定训练模式,仍然是每次训练就要重新输入一次源代码。

百融云之所以没有出现净利润大幅度下滑,或许就是因为公司的AI实力还算过硬,并且在AI大模型和产品研发上选择了更智慧的路线,省了很多成本和开销。首先百融云虽然是TO B模式,但是MaaS业务是让客户每天每时每刻用API接口来调用百融云的AI模型库,BaaS业务是用AI帮客户实现KPI,然后收服务费,这两者对应的需求都是很日常且线性的,所以百融云的收入端也跟TO C的AI公司一样,比较稳定。更本质的说,百融云的两大AI业务基于的商业模式一直是"AI as a sevice"。

关键就在于百融云的成本控制能力,第一点是MaaS云平台虽然日均调用量已经超过3亿次了,但是稳定性进一步提升到了99.999%,节省了很多服务器的维护和重启消耗;第二点是百融云所有的AI技术都基于自研的AI大模型,叫做BR-LLM,而不是基于GPT的套壳,所以授权费的增加与百融云就搭不上边。

第三点是百融云在2024年上半年在不断迭代升级大模型技术,比如在预训练环节改变训练方式,构造一个事物的主动外观模型,这时候需要使用一个训练集,这个训练集的作用是让程序记住需要切割的音频特征特征,通过PCA(主成分分析)等方法得到平均模型,这个模型不仅包括语言模型,还包括声纹模型,使得分割过程更加可信,也就是说百融云用这个技术升级,让AI大模型的效率和功能性都提高了很多,同时减少了二次训练的消耗。其次是在AI模型分割阶段,将训练集收集的特征在需要分割的音频里面寻找,找到与训练集相似的信息和数据集,然后将其从整幅的文本或者音频中分割出来。这种算法在训练集收集事物特征时,要同时保证收集的数据特征和AI模型训练效果,所以单次消耗更大但是后续二次开发成本降低很多。

另外,百融云在中报中还透露了一个细节,就是公司的AI业务整体毛利率提升了1%,这个现象在当下的大环境很难得,说明公司确实已经实现了规模化效应。中报原文中类似语句可以佐证:VoiceGPT迭代出情感识别和情感语音输出功能、语义理解准确度提升至97%、每日AI外呼能力提升至5000万通次。截至2024年上半年,百融云的研发人员占比在50%左右,年化平均人效大概200万元,这在AI同业内也是很高的了。

可能是百融云有些运气的成分,恰巧选择的AI商业化和产品研发路径比较有效,但比起盯着AI公司的业绩下滑找安慰,劝说自己持股的公司并没那么差,其实不如在熊市里花时间研究好公司的商业模式。

有时候反人性的思考往往才是对投资有帮助的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47