格隆汇ETF月报|1295亿!ETF成为市场主要增量资金,沪深300ETF、中证1000ETF持续“吸金”

8月A股指数震荡调整,成交额一度跌破5000亿,大盘整体承压,ETF增量资金对市场形成支撑。

8月初,海外市场波动剧烈,北向资金流出,A股市场受此影响震荡调整。8月中,临近业绩披露,市场内避险情绪提升,红利风格占优。8月末,美联储降息逐步临近,成长板块有所表现。

截至8月30日,上证指数月K线下跌3.28%,深证成指月K线下跌4.63%,创业板指月K线下跌6.38%,科创50月K线下跌6.62%,北证50月K线下跌8.85%。

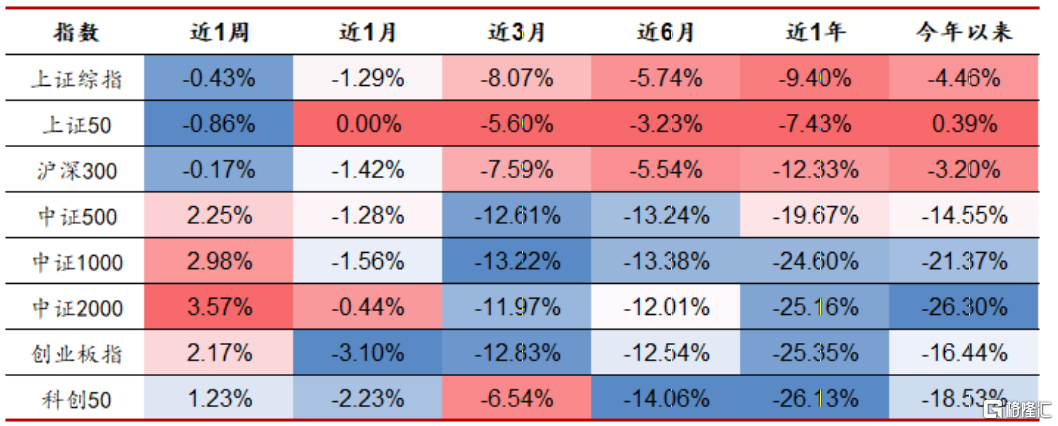

主要宽基指数涨幅表现(截至8月30日)

8月,恒生指数8月涨3.72%,恒生科技指数涨1.24%,恒生国企指数涨3.67%。

8月港股相关ETF上涨,恒生生物科技ETF、港股科技ETF、港股通创新药ETF、港股创新药ETF涨超4.6%;通信设备ETF、人工智能ETF、通信ETF、半导体ETF、芯片ETF龙头跌超9%。

截至8月30日,年初至今,纳指科技ETF涨超40%,位居市场第一;美国50ETF、标普500ETF、银行ETF优选、港股国企ETF、黄金股ETF涨超20%。疫苗龙头ETF、科创新材料ETF、软件ETF、生物药ETF、金融科技ETF、信创ETF基金、科创板100ETF年内跌超30%。

从ETF资金流向看,1295亿资金在8月净流入ETF市场。截至8月31日,8月资金净流出额TOP10的ETF分别为华泰柏瑞基金沪深300ETF、沪深300ETF易方达、沪深300ETF华夏、华夏基金上证50ETF、嘉实基金沪深300ETF、南方基金中证500ETF、易方达基金创业板ETF、南方基金中证1000ETF、易方达基金科创板50ETF、富国基金政金债券ETF,在8月分别获得338.28亿元、258.85亿元、114.87亿元、92.12亿元、76.81亿元、71.36亿元、61.62亿元、56.93亿元、38.50亿元、24.64亿元的资金净流入。

超880亿资金在8月净流入华泰柏瑞基金沪深300ETF、沪深300ETF易方达、沪深300ETF华夏、华夏基金上证50ETF、嘉实基金沪深300ETF。

截至8月31日,8月资金净流出额TOP10的ETF分别为华短融ETF、银华日利ETF、黄金ETF、公司债ETF、创业板100ETF华夏、华宝添益ETF、恒生科技ETF、黄金ETF、800ETF、中证红利ETF,在8月分别获得-53.37亿元、-50.02亿元、-16.71亿元、-8.27亿元、-8.07亿元、-5.55亿元、-5.46亿元、-4.42亿元、-4.40亿元、-4.21亿元的资金净流入。

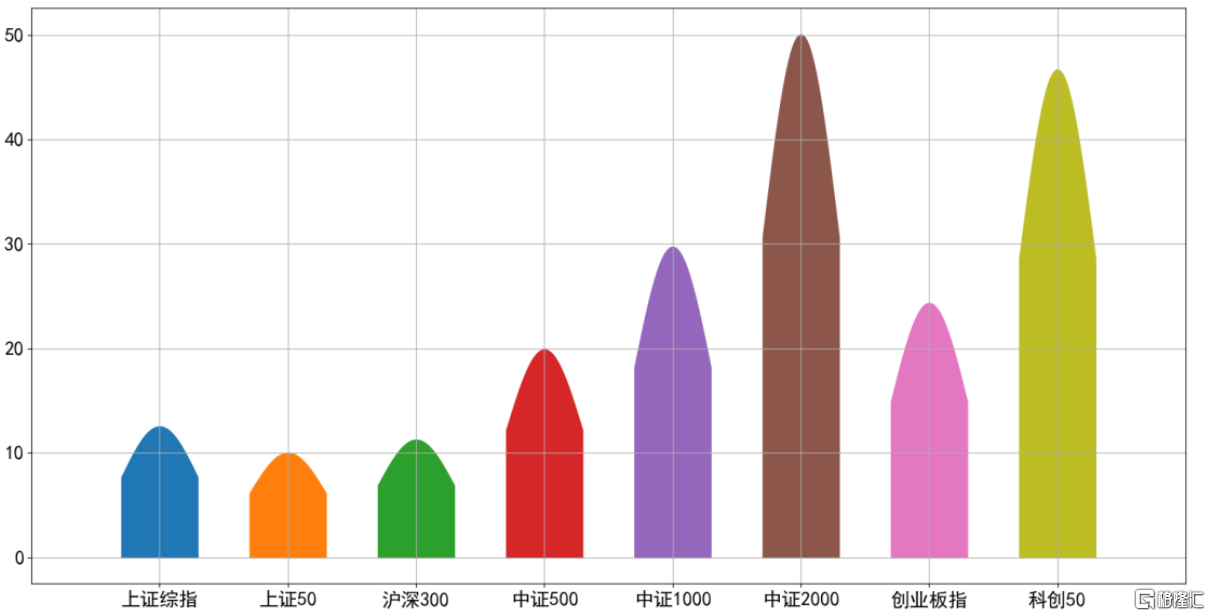

当前沪深300、中证500、创业板指PE分别为11.26、19.90、24.35倍,自2019年以来的PE分位数分别为13%、11%、1%。

华金证券研报指出,历史上A股处于低位时,9月表现相对偏强,主要受基本面和政策等影响。复盘2010年以来9月的A股市场的表现,可以看到:

(1)A股处于低位时,9月表现往往偏强:A股8次处于低位时有5次9月上涨。

(2)A股处于低位时,决定9月A股走势的核心因素是基本面、政策和外部事件。一是经济数据和中报业绩是A股处于低位时9月走势的核心决定因素,如2012、2013、2014、2018、2019年9月地产销售和中报盈利增速等出现回升,上证综指上涨。二是政策和外部事件对处低位的A股9月走势也有影响,如2011年欧债危机、2022年美联储加息等。

比照复盘,今年9月A股可能有反弹机会,逻辑基于:

(1)经济和盈利修复、积极的政策加速落地可能使A股9月出现反弹。

一是当前A股已处于历史低位。二是经济和盈利修复:中报盈利增速大概率较一季报和年报继续回升。三是政策和外部事件9月可能偏积极:首先,9月地产放松、提振消费、超长债发行等稳增长政策可能加速落地;其次,中美关系短期有所缓和,9月美联储大概率降息,外部事件偏积极。

(2)今年9月美联储大概率首次降息,因此9月国内经济基本面可能弱修复、政策偏积极等导致A股可能出现反弹。

9月A股可能筑底反弹,分子端看,经济和盈利9月延续修复趋势。一是中秋、国庆假期来临,消费可能改善。二是9月基建和制造业投资增速可能回升。三是9月出口可能维持一定增速。四是工业企业利润增速9月可能延续回升趋势。

流动性方面,9月可能边际宽松。一是美联储9月降息是大概率,国内可能进一步降息降准。二是9月外资和融资、保险资金流入可能回升。风险偏好上,9月可能回升。一是中美关系短期改善。二是美联储9月大概率降息,可能提振风险偏好。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47