7月外资逃离日股,海外主动基金持日股水平降至2011年最低

截至7月底,美国主动型基金20年来首次转为超配日本股票,而亚洲基金则减少日本股票多头。大摩表示,主动基金决定是否投资日股的关键因素可能已经发生了变化,新顺序为:微观、动量、宏观。

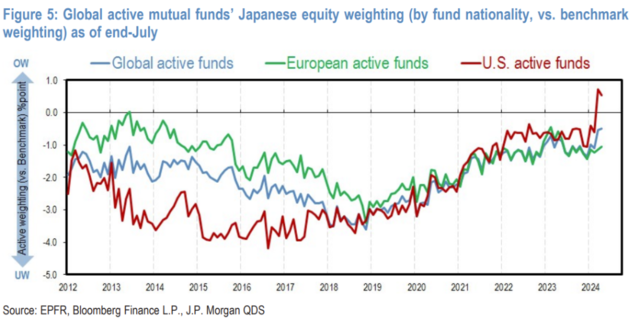

8月29日,摩根大通全球量化和衍生品策略部门的Masanari Takada及其团队发布报告称,截至7月底,美国主动型基金20年来首次转为超配日本股票,而亚洲基金则减少日本股票多头。

大摩表示,根据截至7月份的数据,主动基金决定是否投资日股的关键因素可能已经发生了变化,新顺序为:微观(micro,主要为美国基金)、动量(momentum,主要为亚洲基金)、宏观(macro,主要为欧洲基金)。

海外基金持有日股水平降至2011年最低

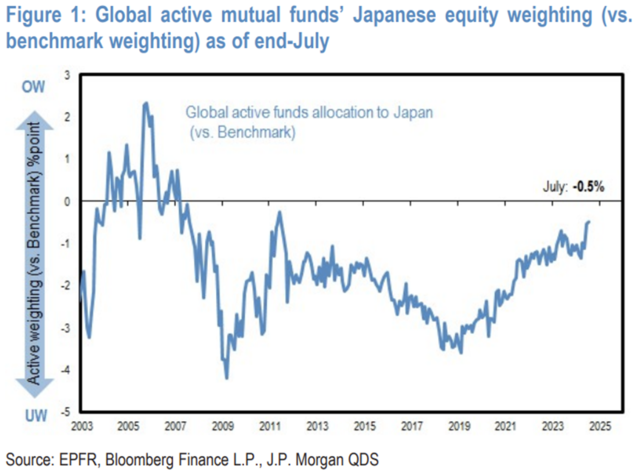

根据EPFR数据,海外全球主动型共同基金持有的日本股票相较于基准低配了0.5个百分点,为自2011年6月以来的最低水平。在2023年4月的“日本股市热潮”中,主动基金持有的日本股票的权重保持在-1.0个百分点,且未显示出明显的上升迹象。

然而,自今年4月份以来,动量效应减弱,投机性的短期投资者逐渐撤出日本市场。在这种环境下,主动基金一直在寻找价格更为合理的高质量股票(high-quality equities)。

主动基金会在8月买入日本股票吗?

尽管日本市场在本月出现了“波动性末日(Volmageddon)”,但主动基金很可能继续修正其对日股的低配头寸,购买日股。

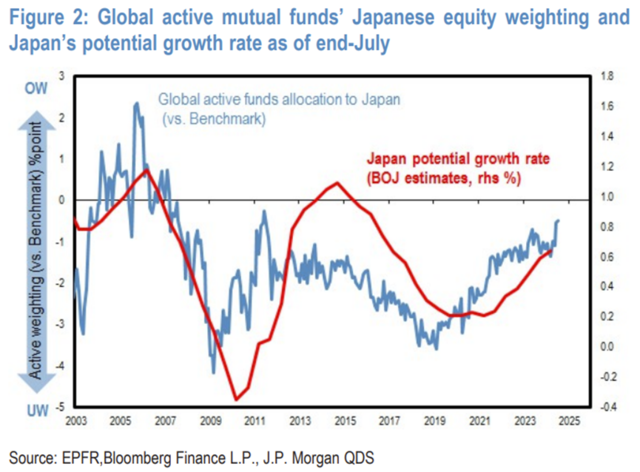

摩根大通指出,强调长期投资视角的主动基金往往具有这一特征:关注日本经济的中期增长潜力(即预计的潜在增长率)来调整基金策略。

目前没有迹象表明,在2019-2020年恢复的日本潜在增长率趋势会崩溃。因此,摩根大通相信高质量股票具有市场。

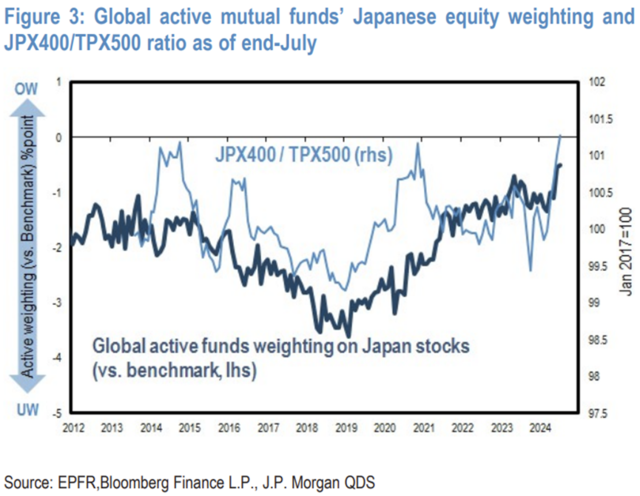

虽然股票的质量因素可以直接被观察到,但还有一个简单办法是看JPX/日经400比率(JPX/Nikkei 400 Index ratio)。这一指数自5月以来表现优异,摩根大通推测,目前主动基金是这些高质量股票的重要购买者。

美国主动基金超配日股

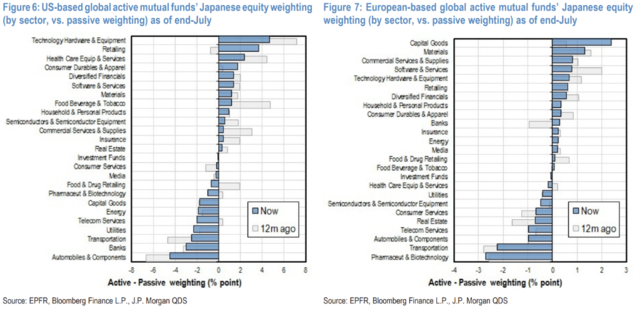

值得注意的是,美国主动基金近20年来首次超配日股。相比之下,欧洲主动基金目前仍然低配日股。

摩根大通指出,一般情况下美国主动基金倾向于从微观角度进行分析并投资股票,如分析资本成本和行业趋势;而欧洲主动基金则更多地进行宏观分析。

美国主动基金的相对权重表明,它们对零售、耐用品、服装、家庭用品、个人护理用品等行业持乐观态度,一般而言,这些行业不太受到经济周期的影响。摩根大通表示,主动基金预计这些行业的公司能够通过品牌扩张和海外扩展来提高价格。

亚洲主动基金减持日股

那么,亚洲基金的情况如何?基于当前的观察,摩根大通指出:亚洲对冲基金和亚洲主动基金一直在减少日股的长期持仓,并自7月以来重新增持中国股票。

亚洲投资者的投资模式并不统一,但花旗总结称,他们倾向于动量导向(momentum-oriented)的策略。

摩根大通怀疑,亚洲对冲基金可能会在本月进一步清算日股头寸,因为投机者偏好的价值/动量股票(value/momentum equities)不仅恢复缓慢,而且在某些情况下可能继续表现不佳。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26