A股市场增量资金从哪儿来?

在当前成交量偏低的市场环境下,“增量资金”是影响市场后续走势的重要变量。

大家可以把股票市场想象成一个“大蓄水池”,增量资金就是新的“水龙头”。增量资金的注入对于维持市场的流动性和活力至关重要。增量资金可以来自个人投资者、机构投资者、甚至是政府的财政刺激措施。这些资金的流入或可以推动股票价格上涨,增加市场参与者的财富效应,进而可能吸引更多的投资者加入,形成一种正向的循环。

2024年上半年,A股市场增量资金有限。政策端也十分重视增量资金,相关部门出台了包括但不限于收紧IPO、规范大股东净减持,鼓励上市公司回购以及分红等。整体而言就是限制“出水口“、强化”进水口“的趋势。

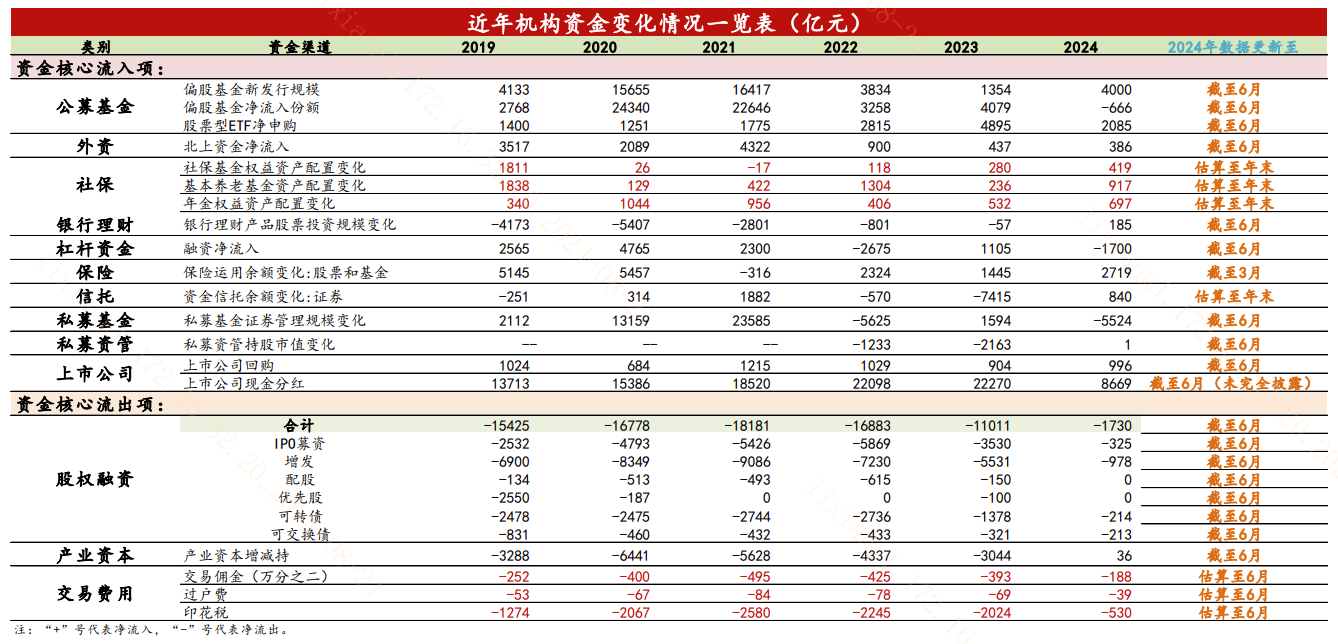

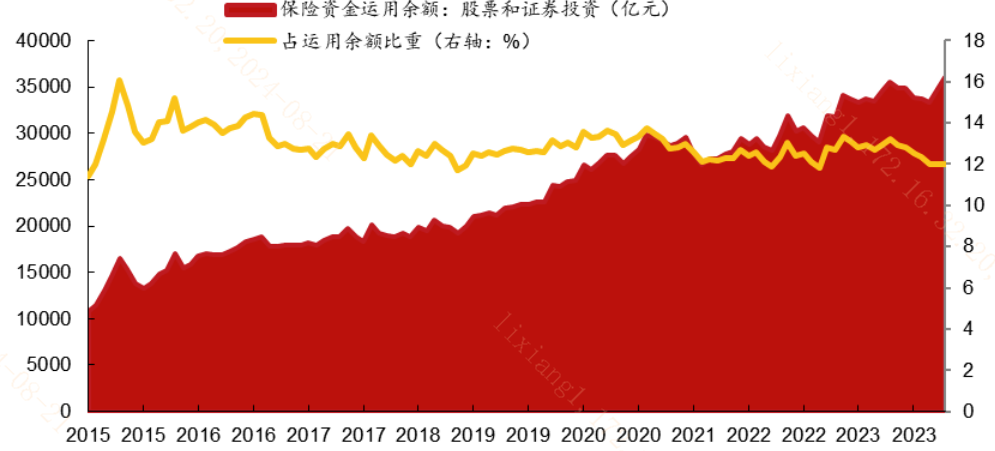

表:A股市场流动性统计及预测

(信息来源:西部证券)

具体来看,A股市场不同类型资金动向出现分化。其中,2024年潜在的增量资金来源可能包括股票型ETF、保险资金、社保资金等。

其中,虽然北上资金代表的外资今年以来表现较弱,北向资金的每日实时动态也关闭了,但是9月往后北向资金仍然有望持续回流。其背后主要驱动因素或为美联储9月大概率将开启2020年3月以来首次降息,全球流动性环境有望迎来根本性逆转,美元贬值趋势下国际资金有望加大全球市场配置,流入包括A股在内的新兴市场。

(1)股票型ETF

2024年上半年ETF是A股主要的增量资金,上半年资金通过ETF净流入市场约3674.51亿元,而且流入节奏上,除了5月短暂小幅净流出,其余月份均实现了资金净流入,体现了市场投资者对ETF产品的高度关注。

其中,A50ETF基金(159592)跟踪的中证A50指数“吸金“能力突出,3月首批成立的相关ETF产品吸金311亿元(截至20240820,信息来源:Wind),贡献了可观的增量资金。

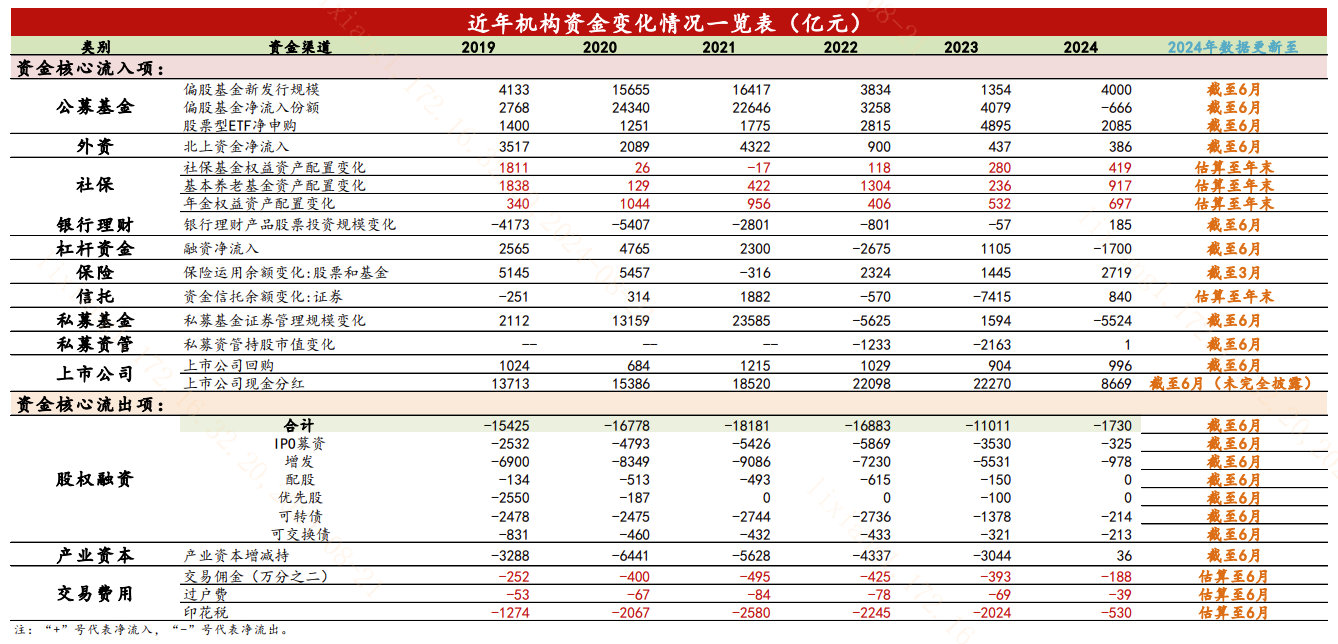

展望2024年下半年,ETF或仍为A股市场主要增量资金,相较传统公募基金,ETF凭借低风险、高流动性等显著优势,在市场表现相对疲弱时可能更加受到投资者的青睐与追捧。此外,从海外资本市场的成熟经验中可以观察到,ETF市场规模的持续扩张或是金融市场发展的一个必然趋势,美国市场资金由主动资金向被动ETF逐步转移。

影响上,ETF为代表的被动投资暗含“关注龙头“的投资理念,市场上的大盘龙头风格有望得到进一步强化。

图:美国市场资金由主动资金向被动ETF逐步转移

(信息来源:西部证券)

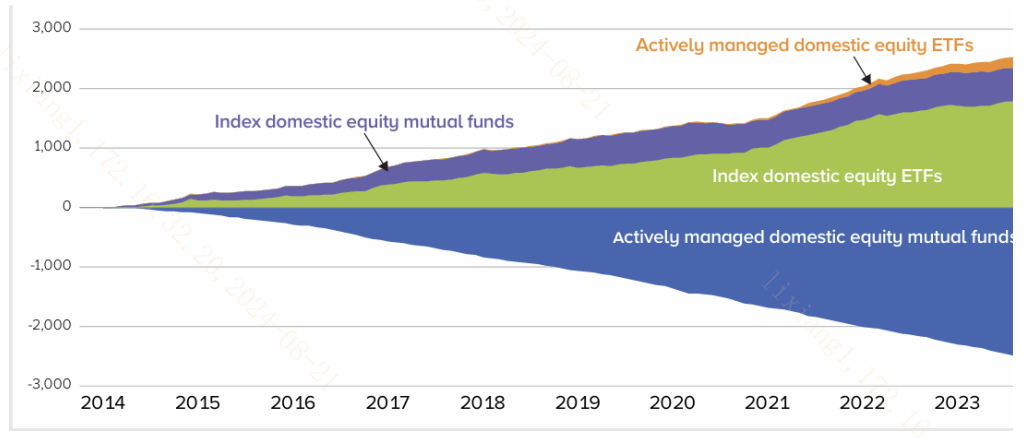

(2)保险资金

2024年一季度保险资金股票类资产投资规模创历史新高,达到3.6万亿元,环比大幅增加2719亿元。在2024年4月新“国九条“强调的”优化保险资金权益投资的政策环境,进一步完善国有保险公司绩效评价机制,以更有效地鼓励和支持开展权益投资“指引下,保险资金”入市“力度有望进一步加大。

图:险资入市意愿持续强化

(信息来源:西部证券)

影响上,保险资金投资的核心诉求在于覆盖负债端的成本,因此对长久期、稳定派息的资产有较大的需求,同样利好具有更大成长空间和更充裕现金流支撑分红的龙头股。

(3)社保基金

社保基金作为国家社会保障储备基金,定位是中国养老金三支柱体系中的重要战略补充。截至2024年6月底,社保基金累计结余高达8.8万亿元,较年初环比提升近5600亿元。

下半年社保基金有望加大权益投资力度。政策端持续鼓励社保基金“入市“,《全国社会保障基金投资管理暂行办法》进一步提升社保基金的权益投资规模比例上限至40%,并且适度下调管理费率和托管费率上限。

影响上,社保基金更多从长期经济增长的视角去配置权益资产,充分发挥资金久期长、稳定性高的特点。

今日指数:A50ETF基金(159592)跟踪中证A50指数,布局各行业超大市值龙头股和绩优大白马,通过行业中性化超配“新质生产力”行业。8月份正式半年报将陆续披露,绩优龙头股当前配置价值或较为突出。指数编制方案纳入ESG和互联互通筛选,便利9月美联储降息落地后外资回流配置。

相关产品:A50ETF基金(159592)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。本基金将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26