东吴证券:给予华利集团买入评级

东吴证券股份有限公司汤军,赵艺原近期对华利集团进行研究并发布了研究报告《2024年中报点评:订单如期恢复景气,高盈利特点延续》,本报告对华利集团给出买入评级,当前股价为63.83元。

华利集团(300979) 投资要点 公司公布2024年中报:24H1营收114.72亿元/yoy+24.54%、归母净利润18.78亿元/yoy+29.04%。分季度看,24Q1/Q2营收分别为47.65/67.07亿元、分别同比+30.15%/+20.83%,归母净利润分别为7.87/10.91亿元、分别同比+63.67%/+11.94%。下游补库周期下,公司上半年业绩整体呈现良好恢复态势,符合预期。Q2净利润增速放缓显著主因23Q2汇兑收益导致基数较高,剔除汇兑收益影响Q2主业净利润率同比改善。 出货量如期恢复增长,ASP保持提升趋势。1)分量价,24H1运动鞋销量1.08亿双/yoy+18.6%,据此估算销售单价约为106元/双、同比+5%,我们预计ASP提升主要来自订单结构变化,原有客户复杂鞋款及新客户如On、Reebok高单价订单占比均有所提升。分季度24Q1/Q2运动鞋销量分别为0.46/0.62亿双、分别同比+17.9%/+19.2%,销售单价分别为104/108元/双、分别同比+10.3%/+1.4%(美元口径分别为同比+6.5%/持平),Q2ASP增幅收窄,主因出货结构季度间变化。2)分地区,24H1美国/欧洲收入分别同比+30.8%/-9.5%、分别占比87%/11%,公司按品牌总部所在地划分区域,美国客户如期补库订单恢复较好,欧洲客户如PUMA由于公司与其合作策略调整营收下滑。3)分产品,24H1运动休闲鞋/户外靴鞋/运动凉拖及其他收入分别同比+24%/+27.16%/+31.21%、分别占比89%/5%/5%,均实现较好恢复。 24H1归母净利率在高基数下再创新高,公司核心竞争力持续兑现。1)毛利率:24H1同比+3.63pct至28.23%,主要来自公司运营效率持续优化、产能利用率恢复(24H1为97.32%、23H1为86%)、以及越南盾贬值共同贡献。2)期间费用率:24H1同比+2.54pct至6.73%,主因与业绩挂钩的绩效薪酬计提增多。3)归母净利率:24H1同比+0.57pct至16.37%,为2020年以来半年报最高水平,我们认为充分体现公司在成本、管理、客户方面的核心竞争优势,这些优势有望促进公司保持持续优于同业的业绩成长性及盈利水平。 盈利预测与投资评级:公司为全球领先运动鞋专业制造商,24H1受益于下游客户补库及新客户订单持续放量,业绩恢复较好。当前公司订单饱满、产能紧俏,下半年公司将继续推进印尼新工厂建设、并在越南扩建或新建工厂,同时根据客户合作预期,预计25-26年有望新建5-6个新工厂投产。考虑当前全球消费需求偏淡,我们将24-26年归母净利润从39.2/46.7/54.6亿元略下调至38.8/45.1/51.1亿元,对应PE为19/17/15X,看好公司中长期业绩增长持续性,维持“买入”评级。 风险提示:外需疲软、订单波动等。

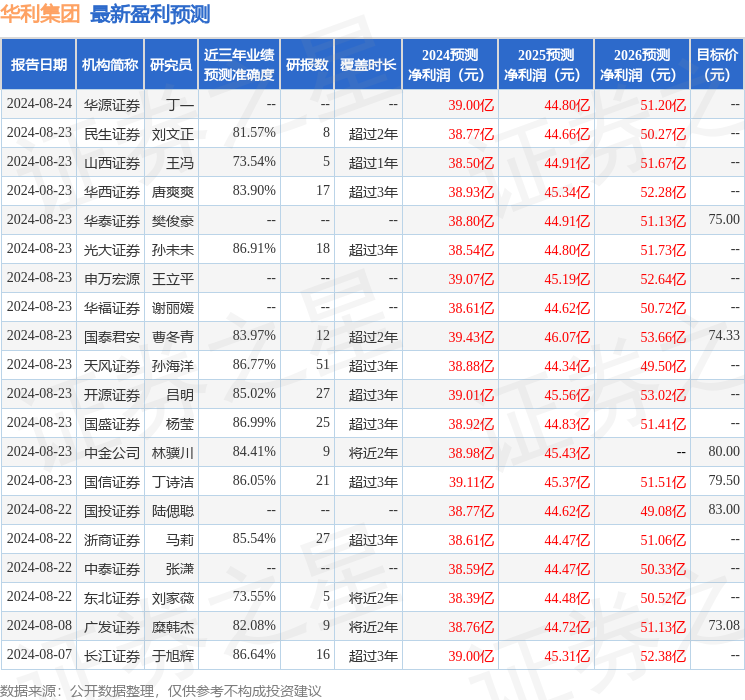

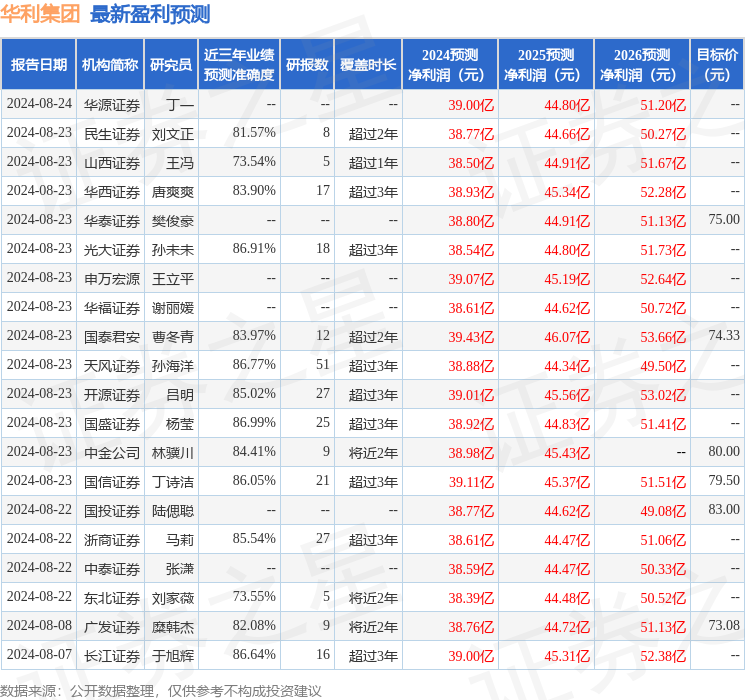

证券之星数据中心根据近三年发布的研报数据计算,国盛证券杨莹研究员团队对该股研究较为深入,近三年预测准确度均值高达86.99%,其预测2024年度归属净利润为盈利38.92亿,根据现价换算的预测PE为19.17。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级23家,增持评级2家;过去90天内机构目标均价为76.88。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26