9月的剧本已经写好了?

周五是应该载入史册的“鲍威尔转向日”!

美联储主席鲍威尔从来没有如此态度鲜明:The time has come for policy to adjust.

这一句“政策调整的时机已经到来。政策方向已经明确。”直接给9月降息按下确定键,全球资产狂欢,股、债、非美货币、商品、数字货币全线上扬,美元直接跌至一年最低。

所以,苦强美元久矣的全球资产,好日子就此开始?

1

美联储重大转向

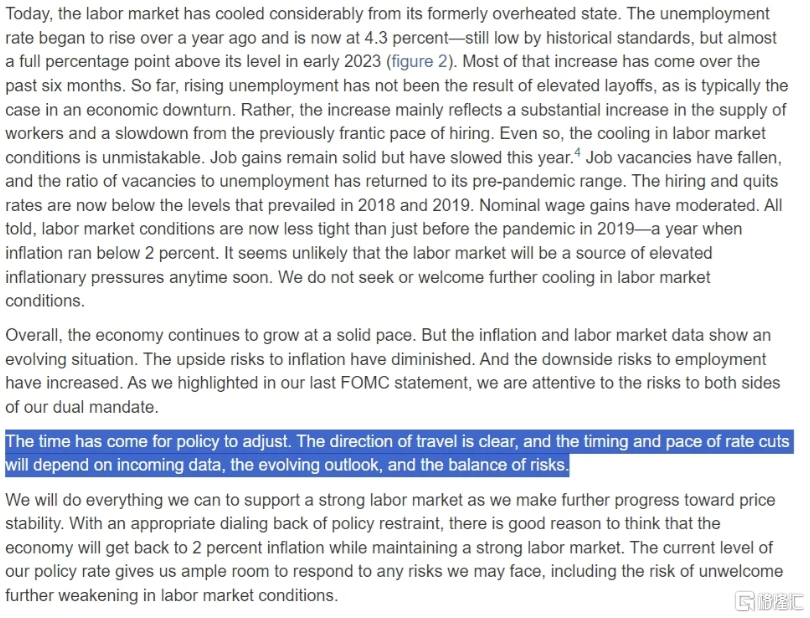

鲍威尔昨晚讲话可谓是“鸽到家”了,表态“货币政策已到调整的时候且(降息)方向是确定的,后续降息的节奏将取决于经济数据的情况”。

市场认为鲍威尔的发言只确定了9月会降息,新的悬念在于降25基点还是50基点,或指向后续联储政策将更多建立在“边走边看”的数据依赖上。

有媒体甚至注意到,鲍威尔完全避免了他的同事吹风降息时使用的“渐进”和“有条不紊”之类带有指向性的词,未提及“渐进”降息。一旦8月非农数据(9月6日公布)超预期走弱,鲍威尔还来得及在9月议息会议上加大降息的幅度。

如果我们细看鲍威尔的演讲稿,会发现他在竭力描绘美国经济“软着陆”,明示9月是一次“预防式降息。”

鲍威尔认为美国经济正在以“稳健的速度”增长,承认劳动力市场从此前的过热状态大幅降温,但强调失业率上升并不是裁员增加的结果(这是经济衰退时期的典型情况),认为近六个月失业率增长是由于劳动力供应的大幅增长以及此前疯狂招聘速度的放缓,表态“不寻求也不欢迎劳动力市场状况进一步降温”。

看看这些定语用得多么有意思,稳健的速度、过热的状态、疯狂的招聘速度。

市场上回正是在交易经济衰退,才会认为美联储会一次性降息50个基点,导致全球股市财富直接蒸发6.8万亿美元。

在我们外人看来美国经济真的太强势,美股怎么能这么牛。但生活在美国的当地民众太需要降息了,但不能是大萧条式的紧急降息。

民主党也需要一次降息,如此才能缓解民众对他们带来高通胀的口诛笔伐,为总统大选加分。AI故事难以为继的情况下,华尔街也需要“预防式降息”。当然,除了特朗普,他不希望美联储在11月总统大选前降息。

鲍威尔在上面所提到的这一连串褒义词的发言后,在再次重申:

“我们会做力所能及的所有事来保持劳动力市场稳健。”

所以,众望所归下,8月的非农数据会有意外吗?

2

对冲基金疯狂押注黄金

既然美联储抗通胀任务已经完成,股市从8月初的大暴跌恢复平静,华尔街正在努力创造新的财富。

在美联储降息预期越来越火热的情况下,华尔街基金经理对黄金的看涨押注跃升至四年多来的最高水平。

截至8月20日,对冲基金和其他大型投机者的净多头头寸增加了7.8%,至236749手,为2020年初以来的最高水平。

从A股的黄金主题ETF资金流变化来看,资金最为青睐的是跟踪SGE黄金9999的ETF产品。截至8月23日,华安基金黄金ETF、博时基金黄金ETF基金和易方达基金黄金ETF年内分别净流入67亿元、31.77亿元和31.55亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

但如果我们分为上下半年两个时间段来看,资金下半年的配置行为居然出现相反操作。下半年,黄金主题ETF总体出现净流出10亿元。

其中年内资金净流入最多的三只黄金主题ETF开始被资金套现,博时基金黄金ETF基金、易方达基金黄金ETF和华安基金黄金ETF同期分别净流出8.68亿元、7.49亿元和2.73亿元。反倒是永赢基金黄金股ETF和国泰基金黄金基金ETF最受资金青睐,同期分别净流入5.53亿元和4.14亿元。

黄金主题ETF下半年出现资金净流出的情况,一方面跟国际金价7月有所回调有关,另一方面我们或许要思考的一个问题是:

如今美联储降息板上钉钉的情况下,会不会出现“基于传闻(预期)去买,基于新闻去卖”的交易行为?

3

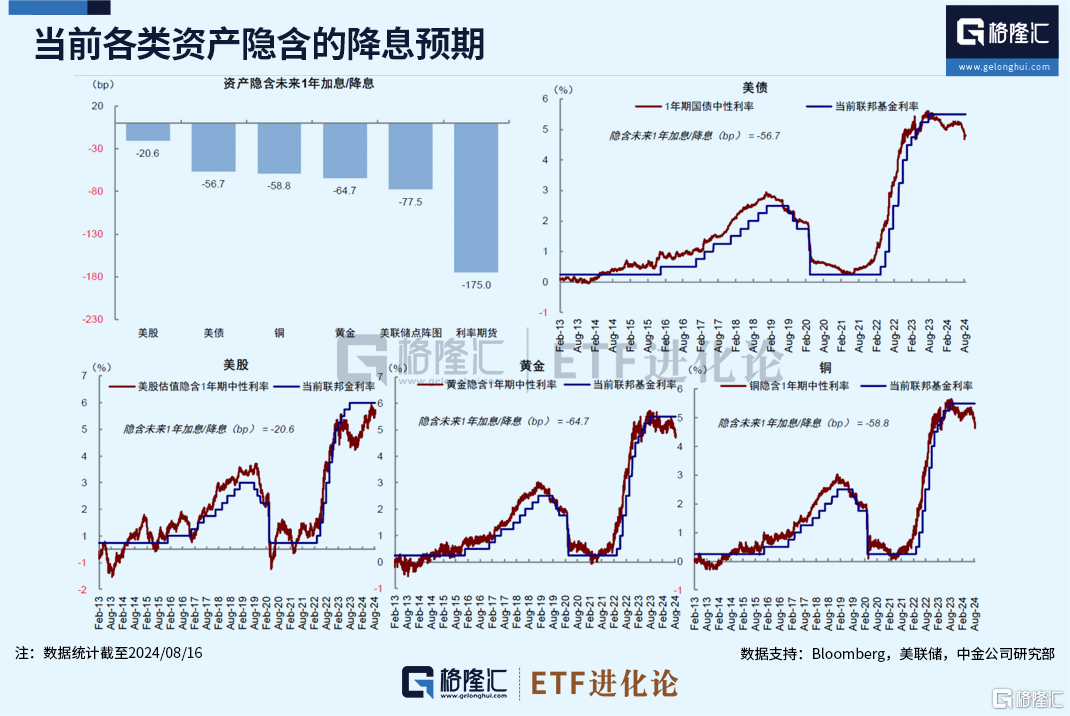

各类资产已经计入多少降息预期?

也就是说,我们需要明确目前的全球资产计入多少降息预期?还有空间吗?

对此,中金团队统计截至8月16日的情况是,黄金(2.6次),铜(2.4次)和短债(2.3次)接近,美股(0.8次)计入降息预期最少。

该团队认为,如果美联储降息低于预期的话,美股也不会单纯因此压力很大,盈利前景更为重要。

周五,对经济周期更敏感的罗素2000指数收涨3.19%,显著强于标普500和纳指1%的涨幅。资金同期大幅涌入Vanguard 罗素 1000 Value ETF ,成交量超过87.3万股,而三个月平均成交量约为34.4万股股。

站在当下时点,在美联储降息确定的情况下,重磅经济数据的公布时点要提高警惕,美国总统大选对市场影响的权重应该会不断增大。

9月6日会公布8月非农数据,9月10日开启的首场电视辩论或许更关键,获胜者一方极有可能是市场新的交易主线。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26