A股量价磨底,金价再飙新高,有色龙头ETF(159876)逆市涨近1%!“果链”异动,主力资金狂买电子!

今日(2024年8月21日),A股量价磨底持续。三大指数窄幅震荡,再度集体收跌。市场风格突然转向,新能源及科技股大面积复苏,此前涨势如虹的银行板块迎来回调,A股顶流银行ETF(512800)止步六连阳。

放眼盘面,为数不多的看点主要有这些:

其一,国际金价再创新高,有色金属板块领涨两市。黄金股卷土重来,有色金属板块逆市领涨,有色龙头ETF(159876)场内收涨0.92%。消息面,昨日现货黄金(伦敦金现)价格突破2520美元/盎司整数关口,年内第25次刷新历史新高。

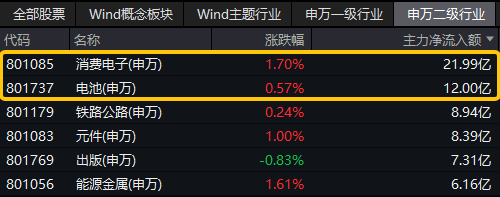

其二,“果链”集体活跃,主力资金火速涌向电子。苹果产业链走强,领益智造涨停,歌尔股份、东山精密涨超3.7%,电子ETF(515260)盘中上探1.5%!电子行业全天获近42亿元主力资金净买入,金额在31个申万一级行业中高居断层第一。

主力猛攻电子的动力或来自两方面。有消息称,苹果可能会在9月10日的活动中推出iPhone16;7月以来,富士康等多家产业链公司加快了“招兵买马”节奏。另一方面,昨日上线的《黑神话:悟空》火爆出圈,热潮快速蔓延至消费电子板块。

图片来源:Wind

其三,全固态电池重大突破,锂电产业链反弹。鹏辉能源剧透称其全固态电池取得重大突破,将于8月29日重磅发布新品。消息传来,鹏辉能源直线拉20CM涨停,并带动锂电产业链全线反弹,相关热门智能电动车ETF(516380)盘中摸高1.59%。

回到市场整体来看,行业板块跌多涨少,31个申万一级行业中26个收跌;个股方面,下跌数量超3200股。

A股成交地量频现,地价还有多远?市场人士分析指出,参考历史经验,市场底部往往会伴随着“地量”,不过同时还需更多特征来验证,如单位换手率能带来更大的涨跌幅,盈利上调的行业数量回升,机构投资者情绪开始修复等。

中信证券首席策略分析师认为,从历史数据看,成交额与价格走势同方向变动,交易额底部同步或者略微领先市场底部1至2个月。光大证券研判,当前市场仍以存量博弈为主,预计指数大概率延续震荡筑底的走势,热点分化轮动的风格或将延续。

【ETF全知道热点盘点】下面重点聊聊智能电动车、科技两个主题板块的交易和基本面情况。

一、一则消息突然引爆!锂电产业链全线反弹,智能电动车ETF(516380)最高上探1.59%!中报业绩持续验证基本面

今日,固态电池概念爆发,智能电车指数超6成个股飘红,其中,当升科技领涨超12%,德赛西威绩后飙涨超6%,锂业个股永兴材料、盛新锂能、天齐锂业涨逾2%。权重股方面,比亚迪劲涨近2%,立讯精密涨超2%。

热门ETF方面,紧密跟踪智能电车指数的智能电动车ETF(516380)早盘震荡上攻,场内价格最高上探1.59%,午后涨幅略有缩窄,最终收涨0.71%。

图片来源:Wind

资金面上,消费电子和电池板块分别获主力资金净流入21.99亿元和12亿元,高居全部申万二级行业第一、第二位!

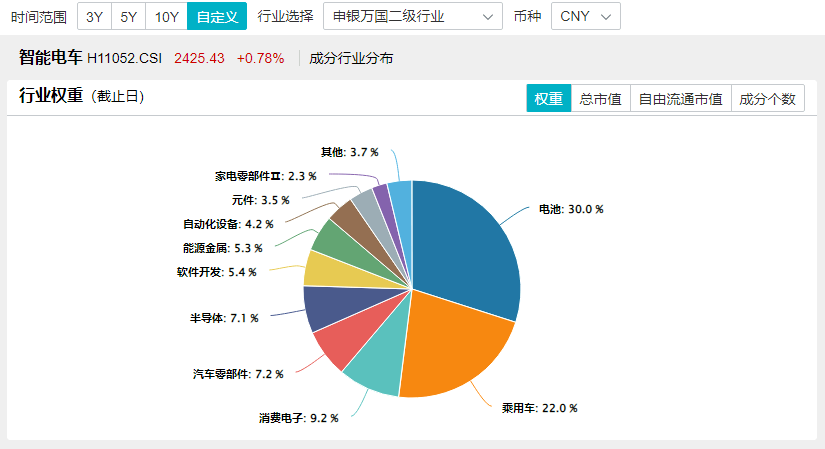

数据显示,截至8月20日,在智能电动车ETF(516380)跟踪的智能电车指数中,电池和消费电子行业(申万二级行业口径)权重占比分别为30%和9.2%。

图片来源:Wind

消息面上,鹏辉能源微信公众号发布消息称,全固态电池取得重大突破,将于8月28日产品技术发布会上展示重磅新品。此前,国轩高科表示,公司已实现车规级全固态电池制备及基础性能验证,是全固态电池从 0 到 1 的突破。

业内人士分析指出,固态电池绝非是单纯的概念与噱头,而是下一代高性能锂离子电池的技术制高点。固态电池技术进步会是一个循序渐进的过程,目前看,三元锂电池仍将是主流动力电池技术路线。但需要注意,按照“液态—半固态—准固态—全固态”的技术演化路径,液态电解质含量逐步下降,全固态电池或将是最终形态。

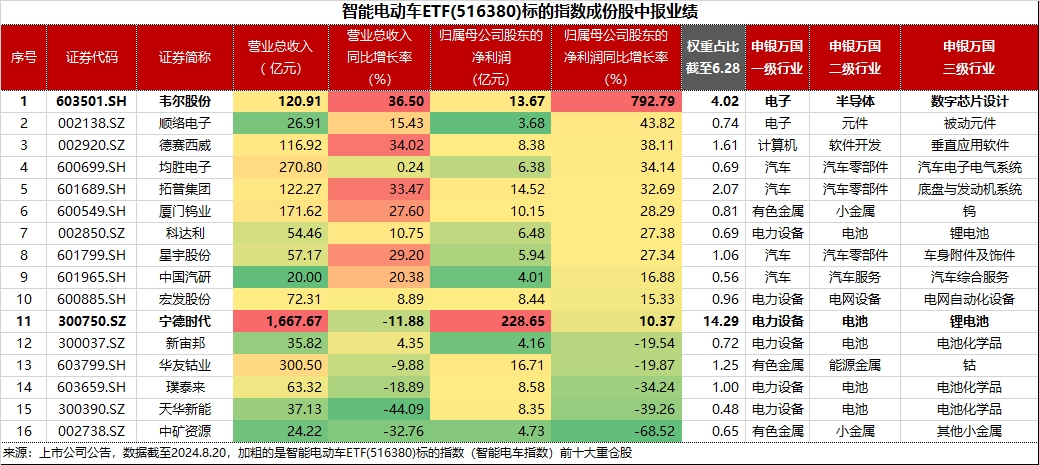

昨日,德赛西威公告2024上半年的亮眼业绩:实现营收116.92亿元,同比增长34.02%,实现归母净利润8.38亿元,同比增长38.11%。德赛西威得益于智能座舱和智能驾驶业务的双轮驱动,上半年营收保持高增,盈利能力企稳回升!

值得注意的是,截至8月20日,智能电车指数50只成份股中,已有16股发布半年报。从归母净利润来看,已披露的16家上市公司全部实现盈利,其中宁德时代实现归母净利润228.65亿元,暂居“利润榜”首位!归母净利润增速方面,韦尔股份归母净利同比暴增792.79%,暂居归母净利增速第一!

中银证券指出,2024上半年,全球新能源汽车销量高速增长,有望创历史新高,带动产业链需求增长。今年以来,产业链价格持续下跌,但跌幅有所放缓,部分环节出现了小幅触底回升态势。虽然供需拐点暂未到来,但行业产能出清有加速之势,电池和材料环节盈利有望修复。固态电池等为代表的新技术产业化落地加速,有望带动产业链技术升级。

看好智能电动车产业长期发展机遇的投资者,相关产品智能电动车ETF(516380)。相比当前市场上主要的新能源车指数(如新能源车指数),智能电动车ETF(516380)跟踪的智能电车指数在聚焦电气化上游龙头基础上,还覆盖了较多汽车智能化龙头标的,包括智能座舱、智能驾驶、摄像头、汽车电子等板块核心龙头,重仓宁德时代、比亚迪、立讯精密、科大讯飞等产业核心资产。在汽车“电动化+智能化”时代,可以作为高景气赛道重点关注的成长标的。

二、智能驾驶+消费电子逆市走强,德赛西威大涨6.6%,科技ETF(515000)顽强收平,午后溢价走阔!

今日科技板块局部活跃,智能驾驶、消费电子等题材逆市走强,中证科技龙头指数相关成份股强势上涨。截至收盘,智能驾驶龙头德赛西威上涨6.6%,消费电子龙头传音控股、蓝思科技分别上涨3.25%、2%。此外,深南电路、胜宏科技、韦尔股份、中际旭创等多股跟涨收红。

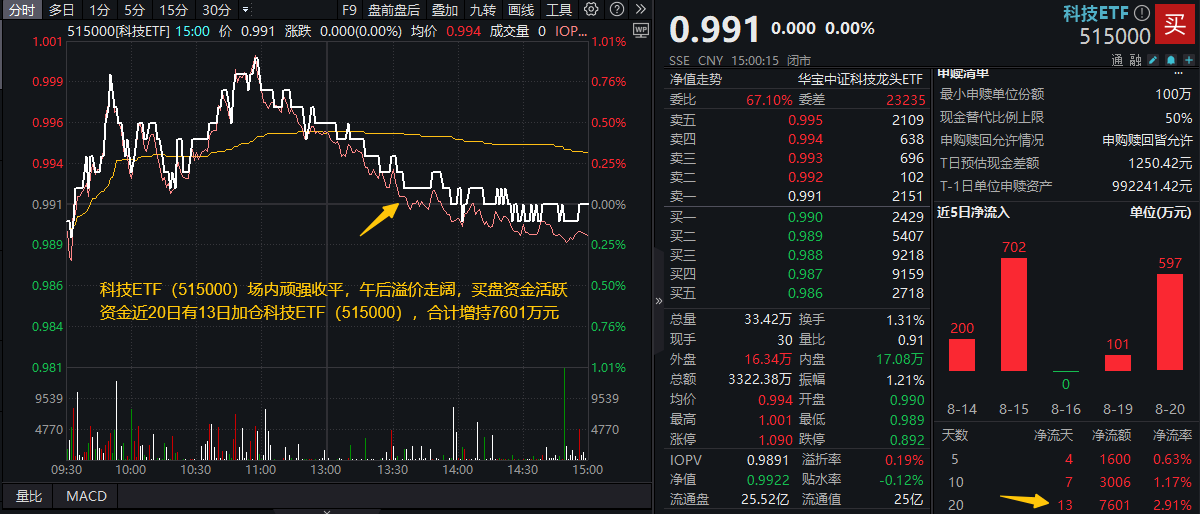

热门ETF方面,代表A股科技龙头行情的科技ETF(515000)早盘场内价格冲高上涨1%,午后受芯片弱势下挫影响有所回落,但仍顽强收平,终结此前两日跌势。值得注意的是,科技ETF(515000)午后溢价走阔,表明买盘资金活跃,或有资金继续进场扫货。

图片来源:Wind

梳理来看,今日泛科技板块迎多重利好催化,相关题材股表现活跃。此外,资金近期连续买入科技龙头,近20日超7601万元资金逆行加仓科技ETF(515000),表明对科技板块的积极态度。叠加科技龙头当前估值低位,后续板块有望修复上行。

1、车路云迎重磅利好,加速智能网联车产业化

消息面上,北京市车路云一体化新型基础设施建设项目已发布招标计划。项目位于北京市12个行政区和北京经济技术开发区,建设面积约2324平方公里,涉及道路路口6050个,投资估算为40.31亿元。

国海证券指出,车路云行业是新兴产业,近年来各类指南方案、试点政策频繁出台,且国内已经培养出一批智能网联车示范区车联网行业进入高速发展期。20个智能网联汽车“车路云一体化”应用试点城市审批通过以及各地车路云招标项目密集推出,有望进一步扩大车联网应用范围,加速智能网联车产业化,建议关注路端、车端核心标的。

2、新品发布在即,消费电子高成长周期有望开启

消息面上,iPhone 16预计会在9月10日正式发布,随后在9月13日开启预售,并在9月20日全面上市。进入8月,消费电子市场迎来新品发布季,多家产业链公司加快“招兵买马”的节奏。富士康郑州科技园正以日均招募超2000人的速度,开启新一轮的“招工潮”。与之类似,立讯精密、蓝思科技等公司自7月以来纷纷加大招聘力度。

华福证券近期指出,短期消费电子终端需求回暖,中长期AI赋能智能终端有驱动手机/PC换机加速。消费电子高成长周期有望开启,核心看好果链和终端创新受益标的。AI终端有出货总量+创新驱动+份额变化三重成长机遇,有望改变消费电子成长阶段和估值逻辑,再次回到高成长行业估值。

3、泛TMT迎行情催化,科技龙头配置性价比凸显

华安证券认为临近8月下旬,随着决策层逐步休整完毕,政策有望进入一轮集中出台和发力期。行业配置上,泛TMT板块即将迎来手机等电子消费品发布旺季,而搭载AI可能成为其重要亮点,AI应用落地也广受关注,因此有望继续为本轮泛TMT的阶段性行情提供催化。根据TMT投资框架和复盘经验,重要催化剂下的阶段性行情持续时间一般在1-1.5个月。

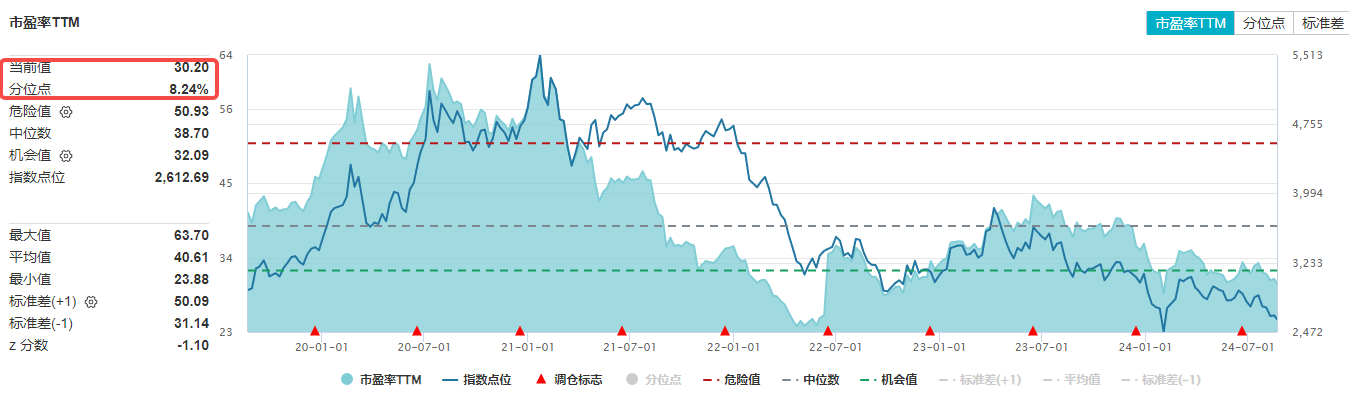

从估值层面上看,当前科技龙头板块估值性价比尤为凸显。Wind数据显示,截至8月21日,中证科技龙头指数动态PE为30.2X,位于指数近五年8%分位点,历史低位特征明显。叠加板块多重催化因素有望发力,当前科技龙头配置性价比或较高!

图片来源:Wind

一键布局科技领域龙头赛道,相关产品科技ETF(交易代码:515000,联接A:007873,联接C:007874)。资料显示,科技ETF(515000)跟踪中证科技龙头指数,该指数从沪深市场的电子、计算机、通信、生物科技等科技领域中选取规模大、市占率高、成长能力强、研发投入高的50只上市公司,集中代表A股科技核心资产。风险收益特征相较其它单一科技赛道品种更加均衡。

本文图片、数据来源于沪深交易所、华宝基金。风险提示:智能电动车ETF被动跟踪中证智能电动汽车指数,该指数基日为2014.12.31,发布于2021.6.4;科技ETF被动跟踪中证科技龙头指数,该指数基日为2012.6.29,发布于2019.3.20。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。根据基金管理人的评估,银行ETF、电子ETF、智能电动车ETF、有色龙头ETF、科技ETF的风险等级均为R3-中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对以上基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对以上基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47