中国银河:给予海康威视买入评级

中国银河证券股份有限公司吴砚靖近期对海康威视进行研究并发布了研究报告《2024年中报业绩点评:整体业绩稳健,海外及创新业务高增》,本报告对海康威视给出买入评级,当前股价为26.44元。

海康威视(002415) 事件:公司发布2024年半年度报告。公司2024上半年实现营收412.09亿元(YoY+9.68%);实现归母净利润50.64亿元(YoY-5.13%);实现扣非归母净利润52.43亿元(YoY+4.11%);稀释每股收益0.539元/股(YoY-5.11%)。 整体业绩稳健,海外及创新业务高增:2024年上半年,公司创新业务板块实现显著增长,成为公司新的增长曲线,增长得益于旗下子公司莹石网络、海康机器人、海康微影等在各自专业领域的领先优势,以及公司对智能物联技术与市场需求结合的持续创新。报告期内,创新业务实现总营收103.28亿元(YoY+26.13%),其中,汽车电子业务因并购森思泰克及国内外市场的自然增长而迅速扩张,营收达到16.06亿元(YoY+60.35%)。机器人业务营收达到27.44亿(YoY+20.45%),无其是AGV(自动引导车),在国内外市场均有强劲表现。智能家居业务营收24.49亿元(YoY+12.17%),海外市场增长迅猛。热成像业务得益于国内应急管理的需求,特别是国债支持下,需求增长,推动海康微影的收入提升,营收为18.30亿元(YoY+24.05%)。存储业务受近期价格上调影响实现大幅增长,实现营收13.12亿元(YoY+65.51%)。产品与服务实现营收302.30亿元(YoY+5.57%);建造工程实现营收6.51亿元(YoY-12.96%)。境外业务与服务发展迅猛,实现114.41亿元营收(YoY+15.46%),为公司发展提供动力。盈利能力方面,2024年上半年公司毛利率为45.05%(YoY-0.29pct),其中,主业产品及服务毛利率为46.47%(YoY-1.29pct),创新业务毛利率为42.42%(YoY+4.79pct)。公司保持较大规模持续投入,2024年上半年公司销售/管理/研发费用分别为55.62/14.64/56.98亿元,分别同比+13.81%/+14.85%/+7.81%。 PBG短期仍承压,EBG稳步增长:2024年上半年,海康威视的公共服务事业群(PBG)承压,营收下降至56.93亿元(YoY-9.25%)。地方政府财政紧缩对公安和交警等相关行业产生负面影响,导致项目延期和不确定性增加;国家财政支持的水利、防灾和应急管理等领域较积极。公司对PBG业务结构进行战略性调整,交通管理和市政环保业务的比重有所上升,有效缓解整体业务的下行压力;将传统安防业务与新兴的社会治理需求相结合,致力于满足公共服务领域对效率和成本效益的不断增长的需求。 EBG企业端为三大传统主业增长主力,实现营收74.89亿元(YoY+7.05%),这一业务板块由九个主要行业构成,2024上半年尽管智慧建筑行业出现下滑,但工业、能源、教育、电力、金融、贸易、金属和文化卫生等其他八个领域均实现正增长。EBG各细分行业主要依靠自身资金进行发展,尽管整体投资速度有所减缓,但企业对于提高运营效率和降低成本的需求依然追切。公司通过深化对行业用户需求的理解,不断推出性价比高、针对性强的产品,帮助企业应对经济波动带来的挑战,并推动数字化转型。 SMBG业务在报告期内实现57.89亿元(YoY+0.64%)的营业收入。公司在这一时期内专注于线上和线下渠道的协同发展,通过不断扩展和丰富渠道产品线,以满足更广泛的市场需求。海康威视通过与渠道合作伙伴的紧密合作,加强市场渗透率,同时有效利用社交媒体平台,加大产品推广力度。 利润受特殊费用影响,预计下半年恢复:本季度,公司因注销2021年股权激励计划而确认一项特殊费用,根据相关会计准则,将未摊销的4.71亿元股权激励费用一次性计入损益,并标记为非经常性损益,对二季度净利润有较大影响。公司通过回购和注销约9740万股,占总股本1.0439%,继续控制人员规模和费用,预期下半年财务状况将恢复稳健。2024年上半年报告中,该非经常性支出导致归母净利润与扣非净利润出现较大差异,但并未影响公司运营和现金流,公司未来财务展望依然稳健。 深耕多维全面技术,引领场景数字化转型浪潮:场景数字化领域,公司相较于垂直领域的龙头企业展现出独特的优势和差异化竞争策略。依托全面而深入的技术积累,包括多维感知技术、AI能力以及大数据分析技术,构建强大的技术底座。公司在感知技术上的全面布局,拥有综合全面感知体系,形成行业综合性技术平台。公司在AI领域的持续投入,通过构建大模型实现AI与行业数据的深度融合。公司在产品工程学方面的专业知识,使得公司能够快速将用户需求转化为产品规格,进而开发出适应市场需求的产品。生产制造方面,柔性生产线能够应对小批量、多批次的生产挑战,保持高效率和高品质的产品输出。公司在场景数字化业务中具竞争优势,为其在激烈的市场竞争中持续扩大规模效应、提高市场护城河提供坚实的基础。 投资建议:我们预计公司2024-2026年实现营收分别为998.14/1129.92/1253.60亿元,同比增长11.72%/13.20%/10.95%;归母净利润分别为165.01/185.07/207.18亿元,同比增长16.97%/12.16%/11.95%;EPS分别为1.79/2.00/2.24元,当前股价对应2024-2026年PE为15.41/13.74/12.27倍,维持“推荐”评级。 风险提示:海外需求不及预期的风险;研发进程不及预期的风险;行业竞争加刮的风险;上游行业供给未及预期的风险。

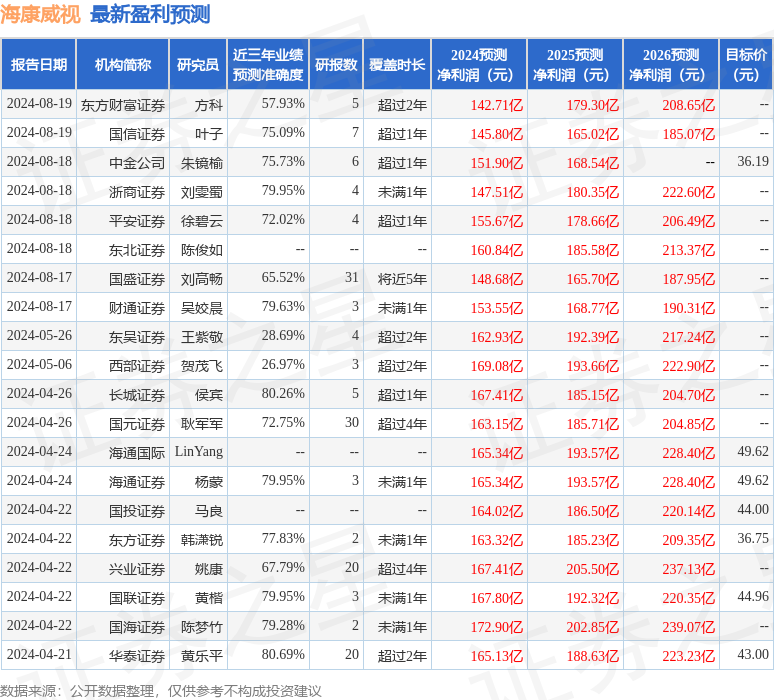

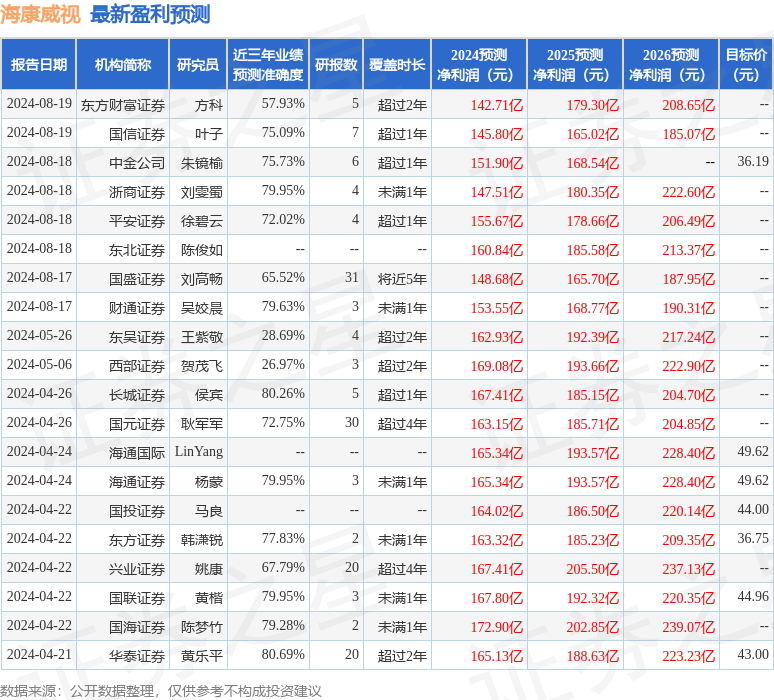

证券之星数据中心根据近三年发布的研报数据计算,华泰证券黄乐平研究员团队对该股研究较为深入,近三年预测准确度均值高达80.69%,其预测2024年度归属净利润为盈利165.13亿,根据现价换算的预测PE为14.94。

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级8家,增持评级4家;过去90天内机构目标均价为40.08。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47