国金证券:给予科达利买入评级

国金证券股份有限公司陈传红近期对科达利进行研究并发布了研究报告《业绩符合预期,盈利能力维持强劲》,本报告对科达利给出买入评级,当前股价为71.05元。

科达利(002850) 8月16日,公司发布24H1业绩。24H1公司收入54.5亿元,同比+10.8%,归母净利润6.5亿元,同比+27.4%,扣非归母净利6.3亿元,同比+26.7%。其中单Q2公司收入29.4亿元,同比+13.4%,环比+17.1%,归母净利润3.4亿元,同比+27.0%,环比+10.0%,扣非归母净利3.3亿元,同比+26.3%,环比+12.8%。业绩符合预期。 经营分析 1、分产品情况:24H1公司电池结构件/汽车结构件收入分别为52.4、1.9亿元,同比+11.6%、-6.3%,其中电池结构件毛利率23.61%,同比+0.05pct;分地区,24H1国内、海外地区收入51.51、2.95亿元,同比+10.7%、+11.4%,国内地区收入以华东为主,占总收入67%,华东/华南/华中/西南地区毛利率分别为26%/17%/12%/16%。 2、整体盈利:24H1公司毛利率23.1%,同比+0.05pct,其他收益0.96亿元,同比增0.66亿元,归母净利率11.9%,同比+1.6pct;其中单Q2毛利率23.8%,环比+1.6pct,主因稼动率提升,归母净利率11.6%,环比-0.7pct,主因信用减值环比+0.26亿元&其他收益环比-0.17亿元。 3、全年展望:预计H2价格端仍有压力,当前Q3铝、铜均价环比Q2分别-5%、-5%,成本端压力有所缓解,公司拥有行业领先的客户结构、管理&生产效率,有望通过多元的客户分布、内部生产管理优化应对降价冲击,看好盈利韧性。 盈利预测、估值与评级 公司作为结构件全球龙头,凭借领先的工艺、强大的客户粘性、规模降本能力,持续保持领先地位,盈利稳定性得到业绩验证,持续推荐。我们预计公司24-26年归母净利润14.3、16.7、19.0亿元,对应EPS分别为5.3、6.2、7.0元,对应PE13、12、10X,维持“买入”评级。 风险提示 下游新能源汽车及储能需求不及预期,原材料价格上涨,行业产品降价超预期,大股东减持。

证券之星数据中心根据近三年发布的研报数据计算,国盛证券刘晓恬研究员团队对该股研究较为深入,近三年预测准确度均值高达81.25%,其预测2024年度归属净利润为盈利14.47亿,根据现价换算的预测PE为13.26。

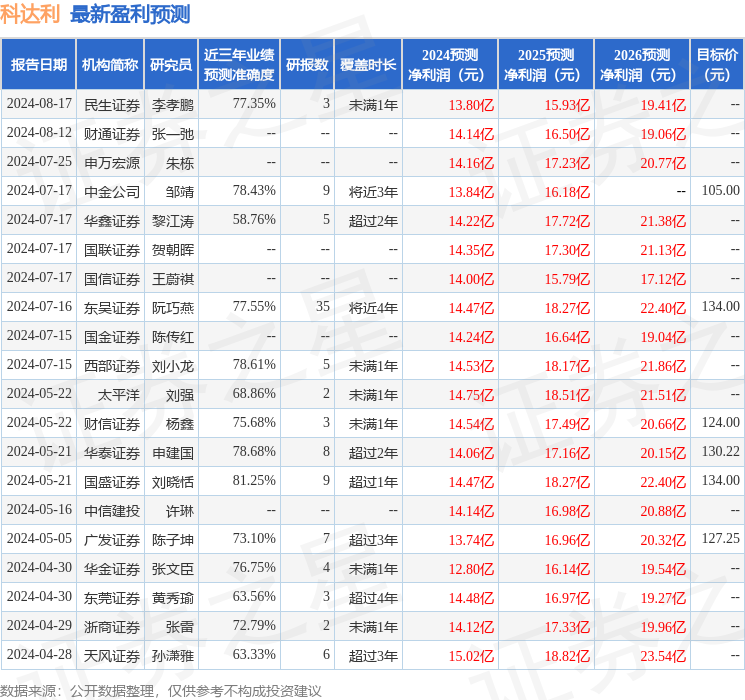

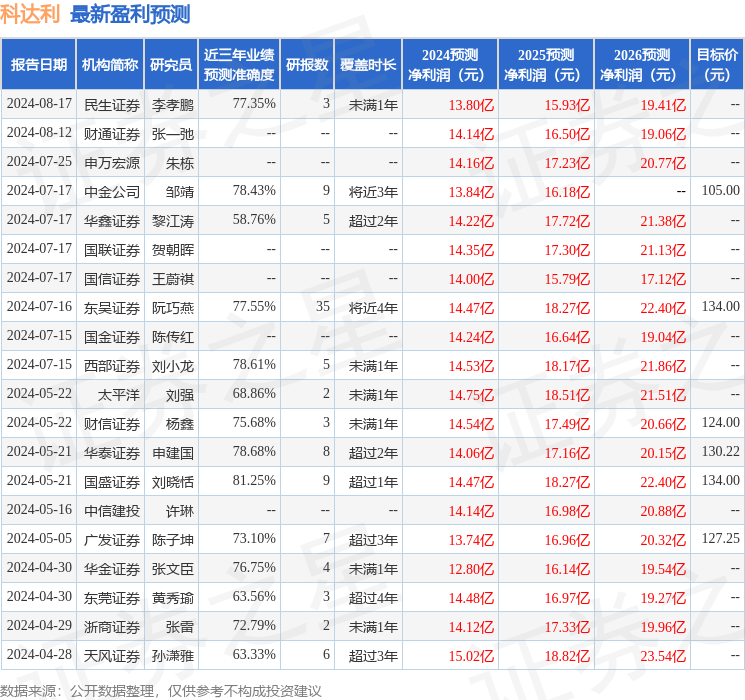

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级13家,增持评级3家;过去90天内机构目标均价为122.4。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26