天风证券:给予华旺科技买入评级

天风证券股份有限公司孙海洋近期对华旺科技进行研究并发布了研究报告《产能释放提升份额,中期分红强化价值》,本报告对华旺科技给出买入评级,当前股价为11.94元。

华旺科技(605377) 公司发布2024年半年度报告 24Q2收入9.9亿,同比+5%;归母净利1.6亿,同比+21%;扣非归母净利1.3亿,同比+5%; 24H1收入19.5亿,同比+4.6%;归母净利3亿,同比+28%;扣非归母净利2.7亿,同比+24.5%,非经常性损益主要系收到政府补助0.3亿元。 24年中期拟分红1.9亿,分红比例64.5%,假设24年分红比例延续,24年对应股息率7%,持续高分红强化价值成长。 Q2公司订单、出货饱满,我们预计销量环比提升,单吨盈利略受原材料成本抬升及海运费影响; 展望下半年,我们预计中高端装饰原纸需求及价盘稳健,且仍有扩产计划;伴随钛白粉及木浆价格回落,高价原料逐步消耗,Q4吨盈利有望改善。坚持中高端路线,内外销市场有效扩容 公司始终坚持中高端装饰原纸生产路线,客户资源优势及产品品质领先,产品在耐晒、耐磨、稳定性和印刷性能方面具有良好表现,在中高端市场具有强大消费引导力和市场领导力,持续稳固提升在中高端市场的占有率。 此外,随着未来公司18wt特纸产线扩建二期释放,我们预计内外销市场有效扩容;此外,当前公司积极应诉欧盟装饰原纸反倾销调查,我们预计短期出货影响有限,中期出海空间广阔。 短期成本压力抬升,看好中期产品结构优化 24Q2公司毛利率17.2%,同比-1.6pct;销售/管理/研发/财务费用率分别为0.8%/1.6%/3.2%/-0.5%,分别同比+0.14pct/+0.51pct/+0.12pct/+0.15pct;归母净利率为15.6%,同比+2pct。我们认为毛利率下降或系成本影响,预计下半年成本压力有望缓释。 公司凭借丰富管理经验、优秀人才梯队和先进机器设备,密切跟踪行业发展趋势并调整产品结构、提升定制水平,我们预计中期盈利能力有望抬升。下调盈利预测,维持“买入”评级 公司产品研发及成本管控优异,中高端装饰原纸市占率持续提升,高分红强化价值成长;根据中报业绩表现,考虑尽管当前浆价及钛白粉价格回落,然而部分成本压力在Q3预计仍有体现,我们预计24-26年归母净利润分别为6.3/7.0/8.0亿(前值为6.5/7.7/8.6亿),PE为9X/8X/7X。 风险提示:主要原材料价格波动风险;市场需求波动风险;反倾销政策风险;产能投放不及预期等。

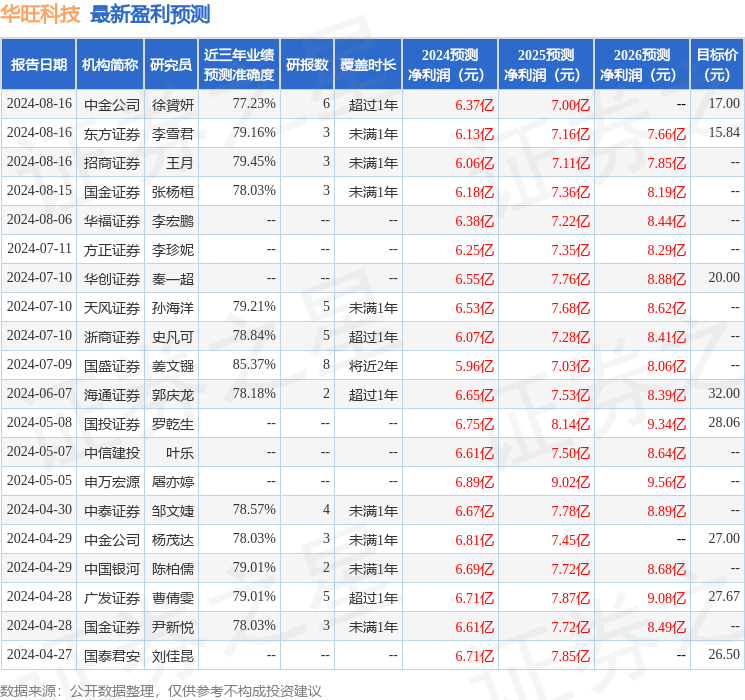

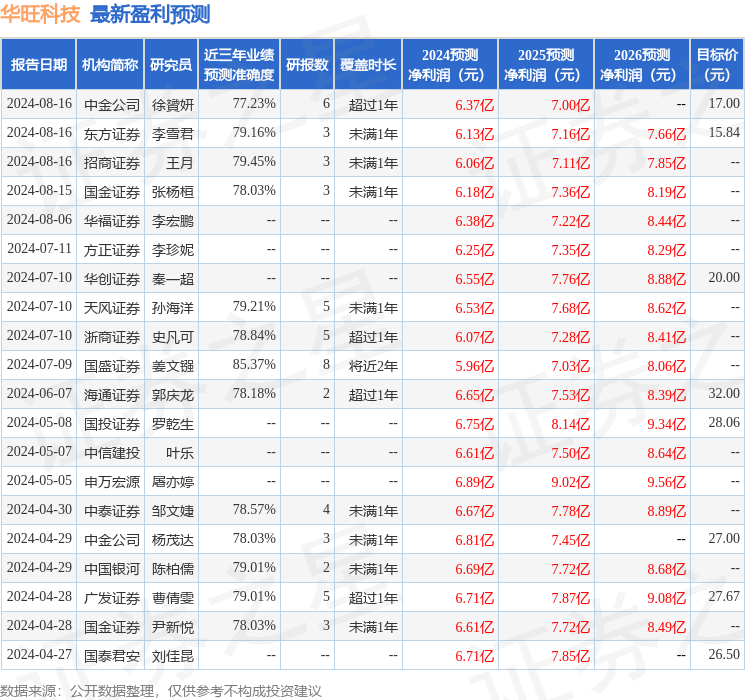

证券之星数据中心根据近三年发布的研报数据计算,国盛证券姜文镪研究员团队对该股研究较为深入,近三年预测准确度均值高达85.37%,其预测2024年度归属净利润为盈利5.96亿,根据现价换算的预测PE为9.33。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级12家,增持评级1家;过去90天内机构目标均价为18.3。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47