天风证券:给予贵州茅台买入评级

天风证券股份有限公司吴立,张潇倩,何宇航近期对贵州茅台进行研究并发布了研究报告《24Q2业绩超预期(现金流&合同负债优秀),三年分红承诺超预期》,本报告对贵州茅台给出买入评级,当前股价为1436.8元。

,三年分红承诺超预期》研报附件原文摘录) 贵州茅台(600519) 24Q2公司总营业收入/营业收入/归母净利润分别369.66/361.55/176.30亿元(yoy+16.95%/+17.31%/+16.10%),(营收+合同负债)同比+20.95%,业绩超预期,或积极催化板块表现。 24Q2茅台酒延续双位数增长,系列酒收入占比创新高。24Q2茅台酒/系列酒实现收入288.60/72.11亿元(yoy+12.92%/+42.52%),系列酒收入占比环比/同比变动+6.99/+3.46个百分点: 一、茅台酒收入增速表现优秀,或主因:①飞天出厂价+20%(100ml飞天投放增加);②非标产品量增等。展望24:预计24年茅台酒或将投放4.5WT左右,同时将重点加大精品/生肖/小规格茅台等产品市场投入。 二、系列酒收入占比提升幅度同/环比双升,或主因:内部结构升级持续叠加1935放量。24年公司或将提升卡位600元价位带汉酱地位。 24Q2利润率同比小幅下滑,主因渠道结构&产品结构变化。24Q2公司毛利率/净利率分别同比变动-0.11/-0.69个百分点至90.68%/50.60%,或主因:①直销渠道占比下降,具体看:24Q2批发代理/直销收入分别216.62/144.09亿元(yoy+27.40%/+5.85%),直销渠道收入占比同比-4.52个百分点至39.95%,其中“i茅台”收入+10.64%至49.07亿元;②系列酒收入占比提升;③24Q2公司销售费用率/管理费用率同比变动+0.74/-0.94个百分点至4.00%/4.97%;④24Q2税金及附加率同比+0.73个百分点。 经营性现金流表现优秀,蓄水池仍丰盈。①24Q2公司经营性现金流为274.34亿元(yoy+9.12%);②截至24年6月末,公司合同负债+其他流动负债同比/环比分别变动+29.91/+5.64亿元至112.33亿元;③24Q2公司销售商品收现408.36亿元(yoy+22.60%)。 盈利预测:基于:①茅台酒新品推出/24年量增(24年茅台酒或将投放4.5WT)+飞天已实现提价,业绩稳定性较强;②公司计划24-26年分红比例提升至不低于75%;③近期散飞批价已回升至2435元左右。我们预计24-26年公司收入分别同比增长16%/12%/10%至1748/1958/2156亿元,归母净利润分别同比增长17%/12%/11%至873/980/1087亿元,对应PE分别为21X/18X/17X。 风险提示:宏观经济影响,消费疲软,行业政策变动,飞天茅台批价波动。

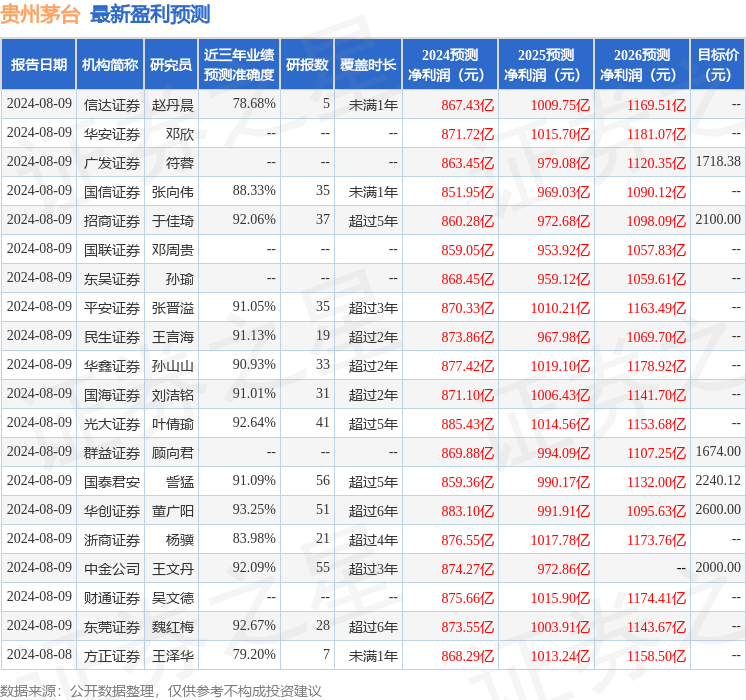

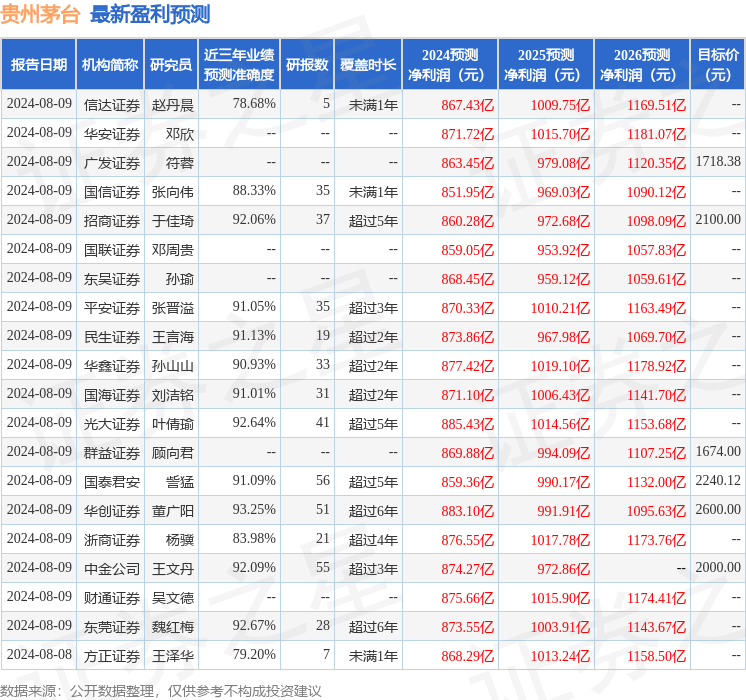

证券之星数据中心根据近三年发布的研报数据计算,华创证券董广阳研究员团队对该股研究较为深入,近三年预测准确度均值高达93.25%,其预测2024年度归属净利润为盈利883.1亿,根据现价换算的预测PE为20.44。

最新盈利预测明细如下:

该股最近90天内共有38家机构给出评级,买入评级33家,增持评级5家;过去90天内机构目标均价为2154.56。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26