中材国际:7月22日接受机构调研,包括知名机构景林资产,淡水泉的多家机构参与

证券之星消息,2024年8月2日中材国际(600970)发布公告称公司于2024年7月22日接受机构调研,中金公司、太平洋资产、诚通证券、华泰证券、国泰基金、景林资产、汇丰资产、荷宝投资、国盛证券、广发证券、长江证券、新加坡主权基金、国海证券、东吴证券、财通证券、光大证券、海通证券、国泰君安、中信证券、民生证券、德邦证券、国联证券、东方证券、兴证全球、中邮保险、大家资产、淡水泉、千禧年基金、中信建投、天风证券、中信保诚基金、天弘基金参与。

具体内容如下:

问:请介绍公司参股公司中材水泥拟收购标的公司相关情况及对中材国际 的影响。

答:为推动水泥业务国际化布局,实现“水泥+”产业发展的战略目标, 中材水泥拟通过其全资子公司香港SPV公司在阿联酋新设阿联酋SPV公司,并 引入其他投资人,以阿联酋SPV公司为主体收购突尼斯CJO及其所属GJO公司 100%的股权。最终收购股权价格以1.30亿美元作为基础对价,以实际交割日经 审计的现金、债务和营运资金相对于估值基准日相应水平的交割账目差值调整 确定,最高不超过1.45亿美元。本次交易尚需获得突尼斯贸易部、突尼斯竞争 理事会以及东部和南部非洲共同市场竞争委员会的授权、中国国家发展和改革 委员会、中国商务部境外投资备案,并向中国国家外汇管理局指定的银行取得 外汇登记等手续。 标的公司具有长久的经营历史、运营稳定,地理位置靠近港口,区位条件 优越,是区域市场的成熟综合水泥企业。根据按照国际财务报告准则编制的未 经审计财务数据显示,标的公司2023年末总资产1.02亿美元,净资产5900万美 元,2023年实现营业收入9100万美元,税收利润1800万美元。本次收购完成 后,有利于中材水泥扩大资产规模,增强未来盈利能力,提高可持续经营能 力。收购完成后,CJO及其所属GJO公司将纳入中材水泥的合并报表范围。中材 国际作为中材水泥参股股东,按参股比例享有或承担中材水泥的收益或损 失,预计本次交易不会对公司主营业务、持续经营能力及资产状况造成重大影 响。公司将密切关注中材水泥后续经营管理、投资决策及投后管理等进展情 况,促进其科学决策、合规运作,切实防范和规避投资风险。

问:公司如何看待2024年上半年生产经营数据情况?

答:公司2024年1-6月新签合同额371亿,同比减少9%,其中境外新签 合同额235亿,同比增长9%,境内新签合同额136亿,同比减少28%。上半年公 司新签订单总体规模虽然同比减少9%,但是,是在去年上半年同比增长68%的 基础上实现的,在今年上半年国内水泥行业大面积亏损的大背景下,实属不 易,这得益于公司长期培育的海外市场带来的抗风险能力。 关于公司单二季度新签订单情况。首先,公司单二季度境外新签合同额同 比减少30%是在去年单二季度同比增长5倍的基数上的减少;其次,单二季度 境外订单减少主要是由境外工程订单减少所致,境外工程订单签订时间周期 波动性较大,单季度工程订单呈现波动属于正常现象;第三,单二季度装备 和运维的境外订单均有15%左右的增长,符合公司战略转型的预期。 关于公司上半年境外订单增速情况。上半年公司境外新签合同额235亿, 同比增长9%,是在去年上半年同比增长2倍的基础上实现的持续增长。其中, 境外工程同比增长4%,呈稳中向上态势;境外装备同比增长58%、境外运维服 务同比增长37%,两类业务上半年境外拓展成效显著,公司战略转型持续落 地。 关于公司上半年境内订单情况。上半年公司境内新签合同额136亿,同比 减少28%,较一季度同比降幅缩窄20%,境内业务目前也呈现出触底暖趋势。 从上半年整体情况来看,公司有效结转合同额592.44亿,较上期增长 6.89%,为未来公司发展奠定了坚实的基础。中材国际会继续坚定践行公司从 工程向装备和运维转型的战略方向,走高质量发展之路,不负大家的支持和 信任!

问:公司公告的2024年度“质增效重回报”行动方案有什么亮点?

答:为推动公司实现高质量发展,切实保障和维护投资者合法权益,基 于对未来发展前景的信心及价值认可,公司制定了2024年度“提质增效重 报”行动方案,将从提升经营质量、积极报股东、规范高效运作、强化投关管 理、完善ESG治理等方面,多措并举提升公司价值。此外,方案中列明公司管 理层拟向董事会建议未来三年(2024年-2026年)在保证公司能够持续经营 和长期发展的前提下,如公司无重大投资计划或重大现金支出等事项发生, 公司在足额提取法定公积金、任意公积金以后,每年以现金方式分配的利润, 在现有不低于当年实现的可供分配利润的40%的基础上,每年现金分红比例 同比增长不低于10%,即2024年-2026年度以现金方式分配的利润分别不低于 当年实现的可供分配利润的44%、48.40%、53.24%。公司后续将按照法律法规及 《公司章程》等关于现金分红的要求履行董事会、股东大会等决策程序。

问:请介绍公司装备业务的发展情况和未来市场空间。

答:2024 年上半年公司装备业务新签合同额33.44亿元,同比减少 15%,其中境外新签合同额12.41亿,同比增加58%,境内新签合同额 21.03 亿,同比减少33%。目前装备业务大部分集中在国内,从上半年情况来 看,国内水泥行业大面积亏损对公司装备业务造成一定影响。 2023 年2月份合肥院进入中材国际以后,公司开始进行装备业务的融 合,装备集团挂牌,天津院和合肥院一体化管理,一套领导班子,一套考核 指标。目前,公司正在按照装备业务板块统一平台的规划目标,推进装备集团 股权层面的整合。同时,装备平台下属各专业装备产品层面,按照“合并同类 项”原则实现专业聚焦,一个装备、一个主体,力争打造若干个“专精特新” 装备领域的单项冠军或隐形冠军。伴随全球水泥行业绿色智能转型进程持续推 进,水泥装备仍有较大潜在需求空间。据咨询公司预测,到2025年水泥装备 全球市场规模预计每年约350-400亿元,按照公司2023年装备业务收入测 算,水泥装备全球市占率约20%,相比水泥EPC业务全球市占率65%,装备业 务仍有较大提升空间。国内水泥行业供给侧改革不断深化,目前行业已处于提 质增效、绿色智能的结构化转型时期,来自存量市场的节能降耗改造、更新迭 代将占据更大的装备需求比例。2024年政府工作报告提出“推动各类生产设 备、服务设备更新和技术改造”,国内围绕节能降碳、超低排放、数字化转型、 智能化升级等方向的设备更新改造有望提速。 未来,中材国际会持续深入推进装备业务整合融合,加强品牌建设,扩 大国际影响力,加快实现从“工程带动”到“带动工程”逐渐转变;同时, 进一步加强工程与装备协同,依托全球属地化资源和系统集成服务能力,统 一备件服务平台和服务体系,构建“产品+服务”系统解决方案;坚持“基于 水泥、超越建材”业务定位,加大装备外行业拓展和“走出去”步伐,进一步 提升装备外行业收入、境外收入占比。

问:5.请介绍公司矿山运维业务的发展规划。

答:当前国家推进安全矿山、绿色矿山政策趋严,矿山设备向自动化、大 型化、智能化以及节能化方向发展,将持续释放矿山运维服务的市场需求。据 麦肯锡研究分析,到2025年国内水泥石灰石和骨料矿第三方工程运维市场规 模预计每年约280-300亿元。此外,公司立足石灰石矿和骨料矿运维优势,持 续向其他品类矿延伸;受益于国内水泥走出去步伐加快和公司工程业务带 动,境外市场未来有望进一步打开增长空间。 截至2023年末,公司在执行矿山运维服务项目281个,其中境外项目5 个;完成供矿量6.5亿吨,同比增长25%。在矿山运维服务方面,目前主要以石 灰石和骨料矿运维为主,未来发展空间主要是三个方面一是随着矿山环保 及安全监管政策趋严,叠加矿山运维业务持续开拓,水泥骨料矿运维业务规 模有望进一步提升。二是公司拥有开采其他露天矿的技术储备,依托现有技术 可向砂石骨料、有色金属等其他露天矿品种扩展,去年中材矿山新签11个非水 泥骨料采矿服务合同,收入超过9亿元。三是依托公司海外属地化优势和工程 业务带动积极拓展境外矿服业务。去年已实现5个境外矿山运维服务项目,接 下来会继续加大力度开拓海外项目

中材国际(600970)主营业务:工程技术服务,高端装备制造,生产运营服务,其他业务。

中材国际2024年一季报显示,公司主营收入102.88亿元,同比上升2.74%;归母净利润6.36亿元,同比上升3.08%;扣非净利润6.54亿元,同比上升12.35%;负债率62.57%,投资收益78.0万元,财务费用2.38亿元,毛利率19.48%。

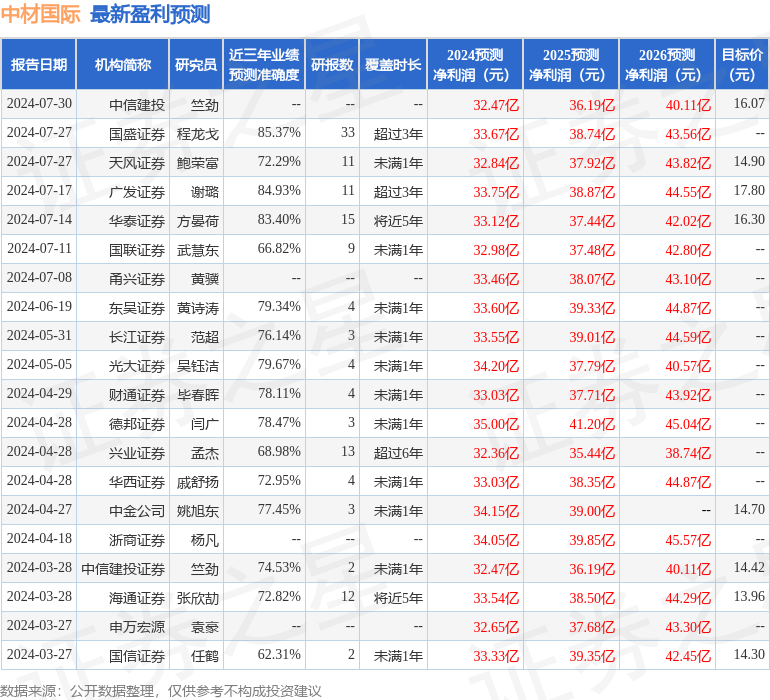

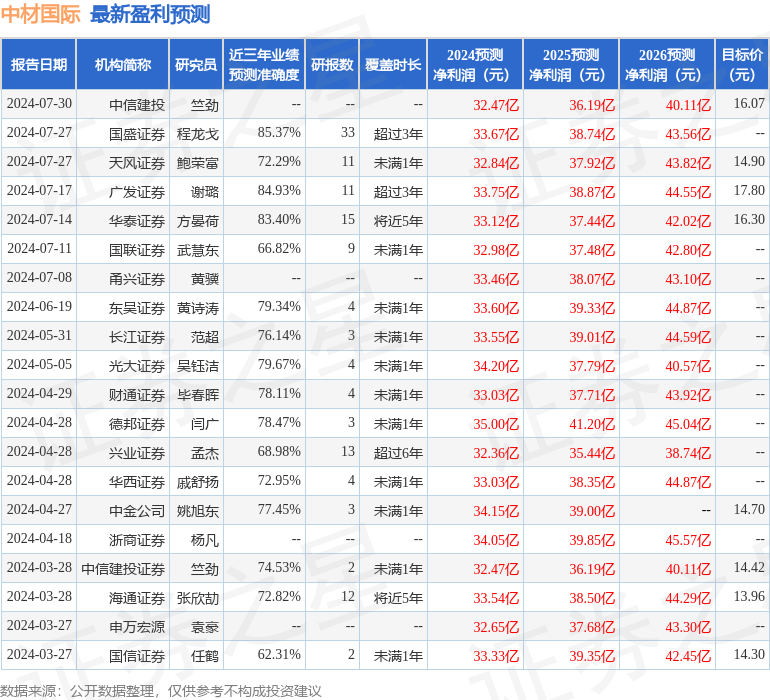

该股最近90天内共有14家机构给出评级,买入评级13家,增持评级1家;过去90天内机构目标均价为15.83。

以下是详细的盈利预测信息:

融资融券数据显示该股近3个月融资净流出1750.48万,融资余额减少;融券净流出880.91万,融券余额减少。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47