惊天大逆转!外资拼了

时隔多日,A股三大指数集体迎来难得大涨,多个板块强势拉升刺激市场情绪不断螺旋上升。

涨得让人头晕目眩。

截至收盘,沪指收涨2.06%,创业板指大涨3.51%,科创50指数暴涨4.70%,全市超过5000只个股上涨,110多只个股涨幅超过10%,仅有254只下跌,市场成交罕见放量,赚钱效应几乎被拉满。

据说很多人都对今天的A股突然大涨感到有点莫名其妙,但其实除了个别事件刺激外,反弹行情的基础这几日就已经悄然打下了。

问题重点在于,今天的A股大涨,是黎明的开始,还是调整的中继?以及对于一些板块,比如券商,是否等到了“困境反转”?

01 三大重磅原因

今天A股行情有几个让人感到惊喜的表现。

一是,出现了巨额交易增量。今天不仅大盘资金净流入了超237亿元,两市总成交额也来到了9033亿元,比上个交易日一下子激增了3038亿元,幅度超过1/3。

如此巨大的交易量增幅,显著说明市场资金在重新变得活跃,投资者交易情绪在明显提升。这是一个市场重新焕发生机最有力的说明。

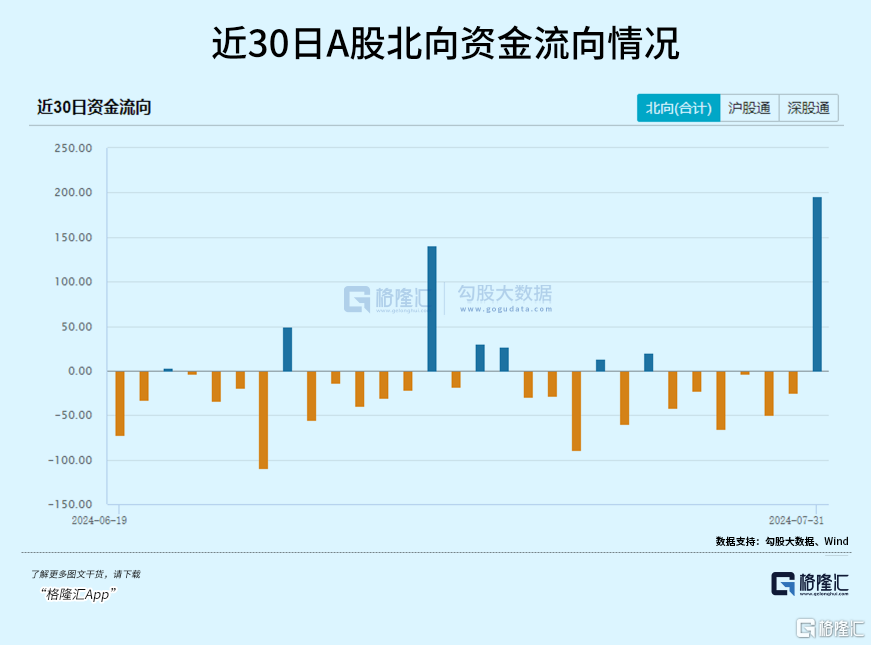

不仅于此,今天北向资金也出现了“惊天大逆转”,当日净流入195.8亿元,为4月26日以来新高,一改近两月来频频小幅流出的局面。如此级别的流入规模,在北上资金史上也较为罕见,仅有在A股行情确定出现大利好或拐点时才会出现。

不确定这个增量能维持多久,但叠加近几日持续的资金陆续流入,有了这么多增量,可以为后续的股市走稳或者走强贡献不小的助力基础。

二是,风格切换。本周以来,A股就开始出现以高息股回调,成长股回暖的风格切换行情。今天高股息资产抱团进一步瓦解,在全市场显著大涨的背景下,国有六大行竟然均跌超1%,电信、电力等大权重的高息股也在逆市下跌。

同时,今天的高位股尾盘继续退潮,锦江在线触及跌停,上演天地板,大众公用逼近跌停,国中水务、金龙汽车、大众交通等多只人气股出现明显退潮。

高息股回调和高位股的大跌,显著意味了市场风格的切换。

今年来,高息股作为资金规避市场风险和押注业绩增长获得分红的核心领域,吸引了海量的资金,同时导致高息股积累的涨幅已然很多,三桶油、几大行、煤炭资源等很多行业的周期龙头年内涨幅超过50%甚至翻倍不在少数。

但这也导致了A股其他领域的严重“失血”,进而导致大量原本业绩表现还不至于太差的行业板块个股出现“腰斩式”持续大跌。

近日,投资圈内流传一个很火的观点,大概是说上述提到的那些大权重股涨幅贡献巨大导致A股指数失真,“如果A股沪指剔除这些大权重股,其他五千多只股票对应的沪指可能已经不足2000点”。

这个说法真切反映了当前A股市场“高息股过强,中小股过弱”的分化结构问题,尽管这个结构很大程度是由市场资金自行选择形成的,但因为这个结构形成的“马太效应”也确实带来了不良的影响,大量小市值或有潜力的成长股过度失血,会让A股整体的信心持续丧失,不利于对维护金融市场稳定的初衷。

如今,这个显得极端的两极分化行情随着高息股退潮而得到缓解。近几日,中小盘指数表现开始明显强势于大盘指数。

这里并不说高息股会从此瓦解,但确实会有阶段调整和部分资金流出,这些资金会转为流入中小盘,刺激市场交易情绪回暖。

第三,监管部门换人。近日,国务院决定,任命李明为中国证券监督管理委员会副主席,免去方星海的中国证券监督管理委员会副主席职务。

往期每次证监部门的重要人员更替,都会给市场带来非常的巨大关注,市场也基本都会出现阶段性的大涨行情。

今年2月23日,在中国证监会召开的新闻发布会上,时任证监会首席检查官、稽查局局长李明表示,证监会将多措并举,进一步加大对上市公司欺诈发行、财务造假,以及大股东违规占用等违法行为的打击力度。证监会将持续投入更大人力、物力,通过年报审阅、公司历史数据对比、行业数据对比、重大舆情监测、投诉举报处置等多元化渠道识别造假线索,并通过现场检查核实验证,进一步提升线索发现能力。同时紧盯上市公司滥用会计政策调节利润等恶劣行为,不让造假者“瞒天过海”“蒙混过关”。

以此,很多投资者都对其寄予了“严守上市公司质量关”的深切期望,这或许也是今天市场情绪突然显著高涨的一个重要原因。

02 券商为什么领涨?

今天还有一个让人惊喜的表现——牛市旗手的券商领涨。

今天券商、生物医药、软件、消费、半导体等板块涨幅居前,其中券商板块主力资金明显流入,成交额规模也显著放大,是今天最活跃也最受关注的重点大板块。

证券ETF易方达(512570)收盘大涨了5.33%,板块中首创证券、太平洋证券、天风证券近10只个股涨停,同时港股的众多券商也涨幅亮眼,不少A+H券商的港股涨幅甚至还强过A股,香港证券ETF(513090)涨4.59%。

券商的大涨,除了上述提到的几大原因,还有个关键刺激是“券商合并”传闻,有市场传言称“中金公司和银河证券合并已获批”。

随后,中金公司、中国银河股价双双异动,带动券商板块整体大涨。尽管相关人士回应称:“没听说这样的消息,不知道为什么有传言”。但市场先相信了。

券商重组是近两年一个很重要的政策主线之一,监管层面很早就明确支持打造金融国家队,推动头部证券公司做强做优。

比如今年4月12日,国务院印发的《关于加强监管防范风险推动资本市场高质量发展的若干意见》及一系列配套政策中就明确,支持头部证券公司通过并购重组迅速扩大规模、增强实力,提升在资本市场中的话语权和影响力,从而形成更加健康、有序的市场竞争格局。

在此背景下,市场多次出现券商合并的传闻,今年初就传闻国泰君安将与海通证券合并,以打造券商行业的“超级航母”。还有国联证券收购民生证券、浙商证券收购国都证券等。这些传闻反映了券商行业整合的趋势和市场对大型券商的期待。

而每次出现这类传闻,券商板块都会迎来一轮集体大涨行情。

目前不知道这一波券商大涨行情能走多远,但从行业的基本面来判断,未来表现也值得关注一下。

今年以来,由于市场遇冷交易萎缩,同时监管层对转融券、IPO、量化交易等监管趋严格,券商的业务也受到了冲击。

上半年A股大部分券商的业绩出现了同步下降,根据披露的中报数据显示基本面确实还在承压。

但同时券商板块也跟着大幅下跌,整体估值和机构配置都处在了历史底部,目前A股千亿市值的头部券商估值普遍仅有十几倍,目前A股券商整体的市净率仅为1.12倍,香港证券的PB更低,仅有0.47倍,都相对处于历史低位。可以说是跌出了较强安全边际和配置性价比。

下半年来看,随着市场逐渐预期回稳,股融节奏逐步回归、债融保持旺盛,叠加去年和今年上半年形成的低基数低估值效应,下半年的业绩修复契机还是比较值得期待的。

所以如果看好这个行业,不妨关注券商中有重组预期传闻,或者估值已经显著较低(尤其是1倍PB左右的头部券商)。如果个股不好挖掘,可以关注相关的ETF。

比如证券ETF易方达(512570),这个ETF的重仓股中包括了中信证券、海通证券、华泰证券等头部巨头,也包括了多家有过“券商合并”传闻的券商,还包括了互联网券商“一哥”的东方财富。这样一键投资全体证券龙头,更具有稳健性。

当然,港股的券商也值得关注,比如香港证券ETF(513090),跟踪指数为中证香港证券投资主题指数,是全市场唯一的一只跟踪该指数的ETF,也是今年资金最为青睐的证券主题ETF(年初至今资金净流入规模高达10.3亿元,为证券主题净流入规模最多)。

香港证券ETF可以T+0交易,年初至今日均成交额6.3亿元,流动性足够好,其管理费率仅有0.15%,托管费率0.05%,投资成本低,性价比也是杠杠的。

03 尾声

其实对于今天的股市大涨,抛开上述提到的原因,市场本身也有一些底层逻辑在持续默默努力形成支撑。

比如经历三年回调,A股和港股的估值都已经显著处于低位,有反弹需求。尤其今年5月底来,A股的跌幅过大,很多行业“茅”相继失守平台调整区间再坠入跌势,PE估值跌到剩下十几倍甚至个位数的都不在少数,甚至茅台都差点扛不住了。但也是这个时候,市场对于重大利好的刺激反应会很大。

更底层的支撑在于,这两年来高层持续关切金融市场表现,把“活跃资本市场,提振投资者信心”当做重要工作抓手,监管部门也不断响应投资者的呼声,对转融券、IPO、高频量化交易采取严格监管措施。这些市场制度改革短期可能会看不出政策效果,但对A股的长期是有巨大利好的。

尽管目前主导国内股票市场的另一个关键基础要素——经济,还未看到完全的强势复苏态势,但长期下跌的股票市场已经对此给出足够定价。毕竟承受的代价总是要有个底,不可能跌到“一文不值”。

而如果到时候国内股市真的开始迎来了困境反转,那么作为牛市旗手的券商,将是一个具备高确定性高反弹空间的优秀板块。所以现在国内股市迎来“黎明时刻”之际,不妨也关注一下券商板块,尤其是类似证券ETF易方达(512570)、香港证券ETF(513090)这类的基金。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26