债市早报:中共中央政治局召开会议;资金面仍均衡稳定,债市整体继续走强

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】7月30日,资金面仍均衡稳定;债市整体继续走强;红星控股公告法院准许公司自行管理财产和营业事务,“H21红星1”等债持有人会议将于8月6日召开;中升控股接受要约收购2.92亿美元ZHOSHK 3 01/13/26;曲江旅投所持曲江文旅总股本11.14%股份将被司法处置,或导致大股东发生变更;转债市场主要指数小幅收跌,转债个券多数下跌;海外方面,各期限美债收益率普遍下行,主要欧洲经济体10年期国债收益率普遍下行。

一、债市要闻

(一)国内要闻

【中共中央政治局召开会议,分析研究当前经济形势和经济工作】中共中央政治局7月30日召开会议,分析研究当前经济形势,部署下半年经济工作。会议强调:下半年改革发展稳定任务很重。要加强逆周期调节,实施好积极的财政政策和稳健的货币政策,加快全面落实已确定的政策举措,及早储备并适时推出一批增量政策举措。要加快专项债发行使用进度,用好超长期特别国债,支持国家重大战略和重点领域安全能力建设,更大力度推动大规模设备更新和大宗耐用消费品以旧换新。要优化财政支出结构,兜牢“三保”底线。要综合运用多种货币政策工具,加大金融对实体经济的支持力度,促进社会综合融资成本稳中有降。要保持人民币汇率在合理均衡水平上的基本稳定。要有力有效支持发展瞪羚企业、独角兽企业。要强化行业自律,防止“内卷式”恶性竞争。强化市场优胜劣汰机制,畅通落后低效产能退出渠道。要落实好促进房地产市场平稳健康发展的新政策,坚持消化存量和优化增量相结合,积极支持收购存量商品房用作保障性住房,进一步做好保交房工作,加快构建房地产发展新模式。要完善和落实地方一揽子化债方案,创造条件加快化解地方融资平台债务风险。

【国家发改委:要加大宏观调控力度,加强经济形势分析和政策研究】7月30日,国家发改委召开2024年上半年发展改革形势通报会,传达学习中央政治局会议关于2024年上半年经济形势的分析研判和下半年经济工作的决策部署,安排下半年发展改革重点工作。会议强调,要加强经济形势分析和政策研究,加快推进“两重”建设,加力推进“两新”落地见效。促进有效投资,大力提振消费。积极吸引和扩大利用外资,稳妥有序推动境外投资。加快构建大国储备体系,有效降低全社会物流成本。

【四部门联合天津市人民政府发布金融举措支持天津高质量发展的意见】7月30日,中国人民银行、金融监管总局、中国证监会、国家外汇局、天津市人民政府联合发布《关于金融支持天津高质量发展的意见》。《意见》出台着眼于提升天津金融业发展质量,营造良好金融发展环境,增强服务实体经济能力。其中提到,落实跨境融资便利化政策,支持符合条件的高新技术、“专精特新”和科技型中小企业在不超过等值1000万美元额度内自主借用短期外债。支持银行业金融机构为企业开展跨境融资便利化试点提供融资产品和汇率避险等方面的服务。支持建设私募股权转让平台,支持二手份额转让基金(S基金)发展。防控国有企业与融资平台债务风险。严格按照市场化、法治化原则,稳妥开展国有企业债务存量风险化解工作,健全债券风险监测预警机制,合理支持地方国有企业与融资平台公司债券接续发行。稳妥化解天津中小金融机构、私募基金风险。

【2023年我国“三新”经济增加值超20万亿元】7月30日,国家统计局发布数据显示,2023年我国以新产业、新业态、新商业模式为核心内容的“三新”经济增加值为223528亿元,比上年增长6.4%,占GDP的比重为17.73%,比上年提高0.37个百分点。据介绍,“三新”经济是以新产业、新业态、新商业模式为核心内容的经济活动的集合。

【海关总署:外贸年均增长近1.6万亿元】7月30日,海关总署有关负责人出席国新办举行的“推动高质量发展”系列主题新闻发布会。会上公布的最新数据显示,我国外贸年均增长近1.6万亿元,相当于一个中等规模国家的年进出口总额。我国货物贸易总额连续7年位居全球第一,已成为150多个国家和地区的主要贸易伙伴,外贸企业数比2012年翻了近一番。跨境电商2023年进出口较2018年增长了1.2倍;初步测算,今年上半年进出口1.22万亿元,同比增长10.5%。

【我国银行理财市场存续规模达28.52万亿元】7月30日,银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2024年上)》显示,今年上半年,理财产品累计为投资者创造收益3413亿元,同比增长3.11%,理财产品平均收益率为2.8%。截至6月末,理财产品存续规模28.52万亿元,较年初增加6.43%,同比增加12.55%;其中,固定收益类产品存续规模为27.63万亿元,占比高达96.88%。

【券商财务顾问执业质量评价办法修订】近日,中国证券业协会向券商下发了《证券公司重大资产重组财务顾问业务执业质量评价办法(修订草案)》,并征求行业意见。此举是为提高评价的科学性、适应性,更好发挥声誉激励的约束作用。本次修订严格了A类券商评选标准,增加对项目数的最低要求,并将项目数指标的权重由5分调整为10分。

(二)国际要闻

【美国6月JOLTS职位空缺高于预期】7月30日,美国劳工统计局公布报告显示,美国6月JOLTS职位空缺高于预期,且5月前值上修,表明劳动力市场韧性仍在持续。美国6月JOLTS职位空缺818.4万人,预期800万人,5月前值从814万人修正为823万人。6月JOLTS职位空缺数据超过了大多数经济学家的预期。自2022年3月创下1218万的纪录以来,JOLTS职位空缺大体呈现稳步下降态势,因为美联储大幅加息导致需求放缓。6月份职位空缺数量的增长主要由住宿和餐饮服务业所带动,但耐用品制造业的职位空缺显著减少。职位空缺与失业人数之比为1.2,与4月和5月齐平。6月自主离职人数大跌12.1万,为2023年7月以来的最大降幅,降至328.2万,为2020年8月以来的最低水平。

(三)大宗商品

【国际原油期货价格下跌 NYMEX国际天然气价格继续上涨】7月30日,WTI 9月原油期货收跌1.08美元,跌幅1.42%,报74.73美元/桶;布伦特9月原油期货收跌1.15美元,跌幅1.44%,报79.78美元/桶;COMEX 9月黄金期货尾盘涨1.01%至2450.0美元/盎司;NYMEX天然气期货价格收涨2.75%至2.126美元/百万英热单位。

二、资金面

(一)公开市场操作

7月30日,央行公告称,为维护月末银行体系流动性合理充裕,当日以利率招标方式开展了2162.7亿元7天期逆回购操作,中标利率为1.70%。Wind数据显示,当日有2673亿元逆回购到期,因此单日净回笼资金510.3亿元。

(二)资金利率

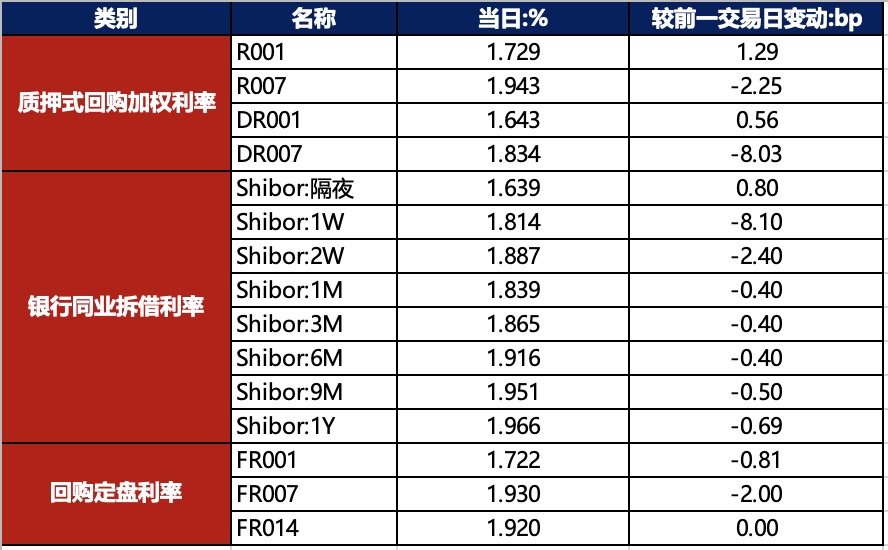

7月30日,央行公开市场转为净回笼,但资金面仍均衡稳定。当日DR001上行0.56至1.643%,DR007下行8.03bp至1.834%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

7月30 日,政治局会议通稿公布,内容要求宏观政策持续用力,对市场情绪有一定扰动,但会议同时指出要“加大金融对实体经济的支持力度,促进社会综合融资成本稳中有降”,市场预期下半年货币政策仍将发力,提振债市整体继续走强。截至北京时间20:00,10年期国债活跃券240004收益率下行1.75bp至2.1325%;10年期国开债活跃券240210收益率下行1.80bp至2.2030%。

数据来源:Wind,东方金诚

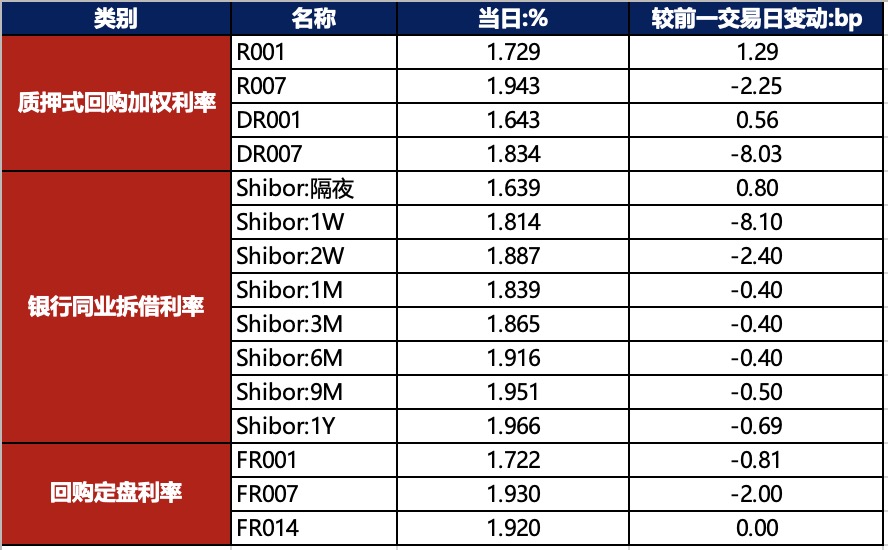

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

7月30日,4只地产债成交价格偏离幅度超10%,为“H1融创03”跌超28%,“H1碧地03”跌超47%,“H1碧地01”跌超50%,“H8龙控05”跌超73%。

7月30日,2只城投债成交价格偏离幅度超10%,为“17红果专项债01”跌超47%,“17白云债02”跌超48%。

2. 信用债事件

红星控股:公司公告,公司收到法院决定书,准许公司自行管理财产和营业事务;“H21红星1”、“H20红星2”等债持有人会议将于8月6日召开,审议关于豁免债券持有人会议相关期限的议案。公司所持红星美凯龙4.07亿股解冻,占其总股本的9.35%。

中升控股:公司公告,有关公司发行的4.5亿美元2026年到期债券收购要约届满,要约收购债券本金2.92亿美元,与最高接纳金额相同,预计8月1日结算。

曲江文旅:公司公告,控股股东曲江旅投所持公司总股本11.14%股份将被司法处置,或导致大股东发生变更。

华侨城亚洲:公司公告,公司间接全资附属公司拟20.55亿元向控股股东上海天祥华侨城投资出售上海苏河湾项目约50.5%股权,该事项可为集团带来所得款项逾20亿元。

洛阳国宏投控:公司公告,由于近期市场波动较大,取消发行“24国宏01”。

青岛即墨旅投:惠誉因发行人停止参与评级,撤销青岛即墨旅投“BB+”长期发行人评级。

江苏方洋集团:惠誉因发行人停止参与评级,撤销江苏方洋集团“BB”长期发行人评级。

中泰集团:联合资信确定维持中泰集团主体长期信用等级为 AA+,评级展望调整为负面。

青岛海创开发建投:公司公告,拟将“23青岛海创MTN001”票息下调333BP至1.95%,回售申请自7月30日起。

重庆大足永晟实业:公司公告,拟将“21大足永晟MTN001”票息下调350BP至2.7%,回售申请自7月31日起。

碧桂园:公司公告,在代表银行债权人的协调委员会及代表债券持有人的项目小组的支持下,香港高院批准了公司的延期申请,清盘呈请聆讯延期至2025年1月20日。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收跌】 7月30日,A股低开后弱势震荡,上证指数、深证成指、创业板指分别收跌0.43%、0.54%、0.29%。当日,两市成交额6037.2亿元,较前日放量138.6亿元,北向资金净卖出24.45亿元。当日,申万一级行业大多上涨,上涨行业中,房地产、综合、农林牧渔涨超1%;下跌行业中,石油石化、家用电器跌逾2%,煤炭、公用事业跌逾1%,其余行业波动不大。

【转债市场主要指数小幅收跌】 7月30日,转债市场受权益市场影响继续走弱,当日中证转债、上证转债、深证转债分别收跌0.16%、0.18%、0.11%。当日,转债市场成交额535.63亿元,较前一交易日缩量32.34亿元。转债市场个券多数下跌,529支转债中,206支上涨,311支下跌,12支持平。当日,上涨个券中,赛龙转债涨停20%,测绘转债涨超12%,泰瑞转债涨超7%;下跌行业中,中装转2跌逾8%,溢利转债跌逾6%,东时转债跌逾5%。

数据来源:Wind,东方金诚

2. 转债跟踪

明日(8月1日),松原转债即将开启网上申购。

7月30日,山鹰转债、鹰19转债公告董事会提议下修转股价格;国城转债公告不下修转股价格;豪美转债公告不下修转股价格,在未来6个月内(即2024年7月31日起至2025年1月30日),若再次触发下修条款,亦不选择下修;永02转债公告预计满足转股价格下修条件。

(四)海外债市

1. 美债市场

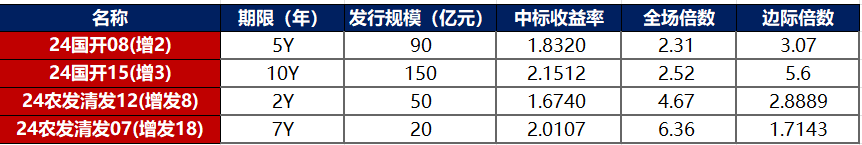

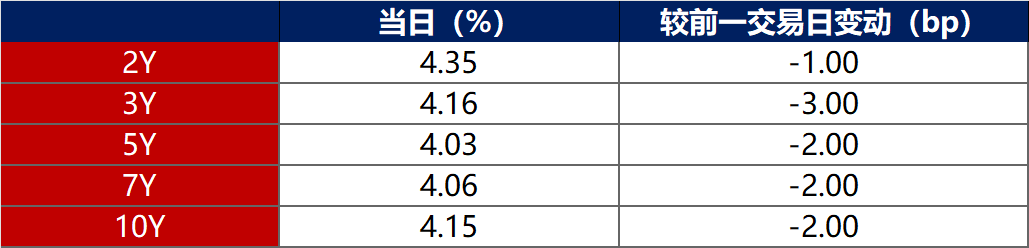

7月30日,各期限美债收益率普遍下行。其中,2年期美债收益率下行1bp至4.35%,10年期美债收益率下行2bp至4.15%。

数据来源:iFinD,东方金诚

7月30日,2/10年期美债收益率利差倒挂幅度扩大1bp至20bp;5/30年期美债收益率利差保持在37bp不变。

7月30日,美国10年期通胀保值国债(TIPS)损益平衡通胀率保持在2.25%不变。

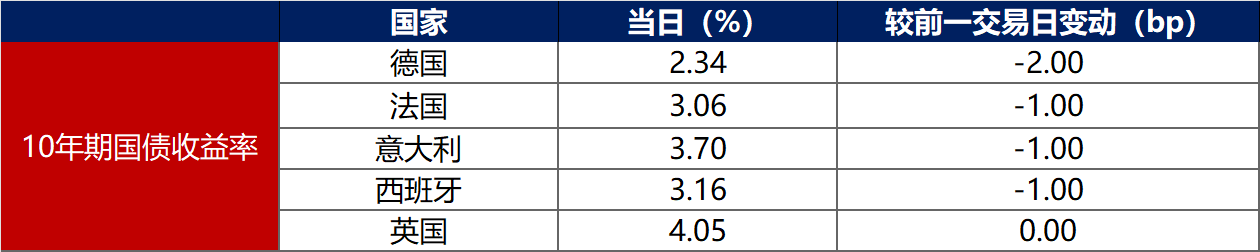

2. 欧债市场

7月30日,除英国10年期国债收益率保持不变以外,其余主要欧洲经济体10年期国债收益率普遍下行。其中,德国10年期国债收益率下行2bp至2.34%,法国、意大利、西班牙、10年期国债收益率均下行1bp。

数据来源:英为财经,东方金诚

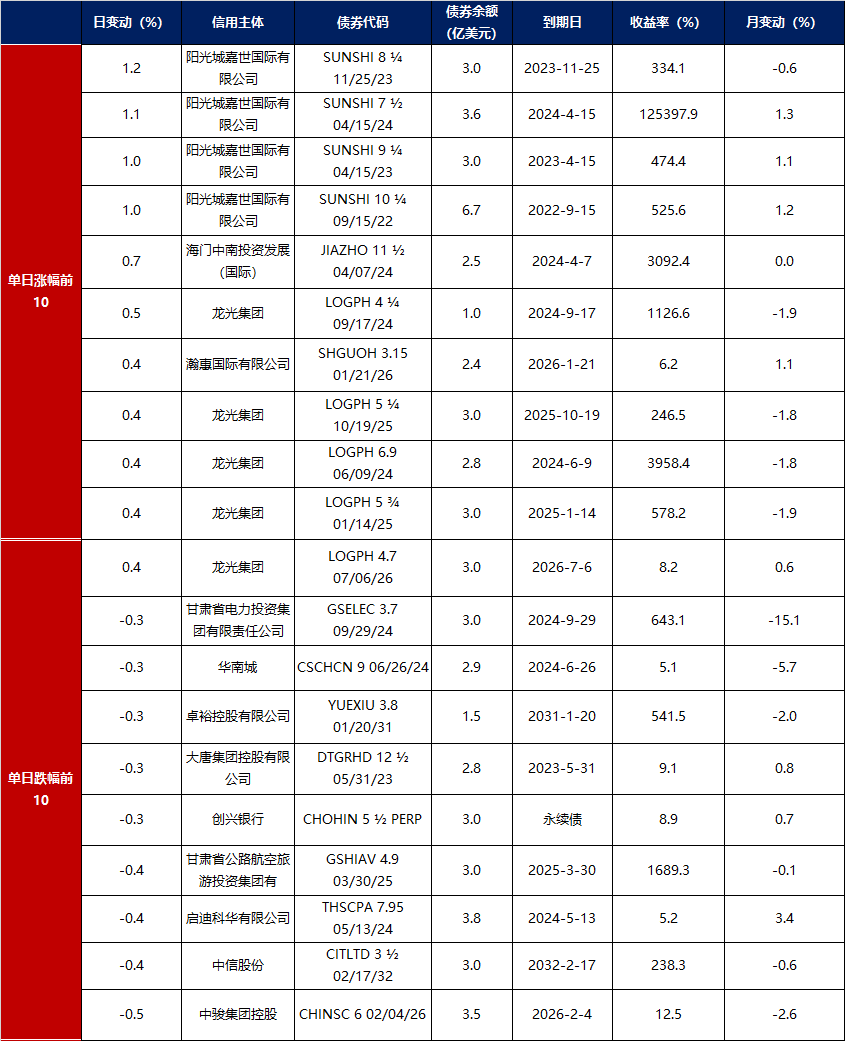

中资美元债每日价格变动(截至7月30日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26