港股“元宇宙第一股”开启招股,商汤科技出资1386万元率先“打新”!

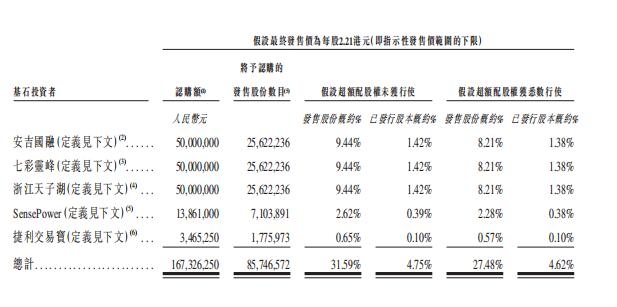

9月29日,飞天云动科技有限公司(以下简称“飞天云动”)在港股开启招股,并将于10月7日结束公开发售。公开发售公告显示,飞天云动本次总计发行2.715亿股股份,招股区间为每股2.21港元至2.88港元,以此招股区间上限计算,飞天云动的募资规模至多为7.82亿港元(不计超额配售权)。

值得注意的是,在基石投资者中,浙江安吉国资、商汤科技以及Tradego捷利交易宝位列其中。认购额分别为50,000,000元,13,861,000元,3,465,250元。

飞天云动因在招股书中提及318次“元宇宙”而出圈,其主营业务为在中国提供AR/VR内容及服务,致力经营中国领先的元宇宙平台,通过连接中小企公司与元宇宙及建立自己的飞天元宇宙平台,为商业客户提供服务。

根据招股书,飞天云动IPO所募资金将用于增强研发能力及改进服务和产品;提升销售及营销能力;对选定合并、收购和战略投资,以及开发其飞天元宇宙平台等。

半路转型元宇宙,业绩高速增长中

即将登陆港股的飞天云动并不是资本市场上的“新面孔”。公司前身为游戏研发发行商“掌中飞天”,曾研发出多款单机手机游戏。2017年7月,掌中飞天在新三板挂牌上市。两年之后,掌中飞天公告称根据自身经营发展以及战略发展规划需要,选择终止其股票挂牌。

虽然以游戏起家,不过在2015年国内VR行业风起之时,掌中飞天也随之进行了业务转型,开始涉足AR/VR内容及服务,商业模式由内容开发、运营升级为互动内容营销。

2021年,元宇宙热潮袭来,在AR/VR领域布局已久的掌中飞天顺势宣布再次转型,更名为“飞天云动(Flowing Cloud),进入“元宇宙”领域。更名之后,飞天云动的核心业务包括SaaS版块、文旅版块和教育版块,试图基于AR/VR技术打造沉浸式的虚拟空间。

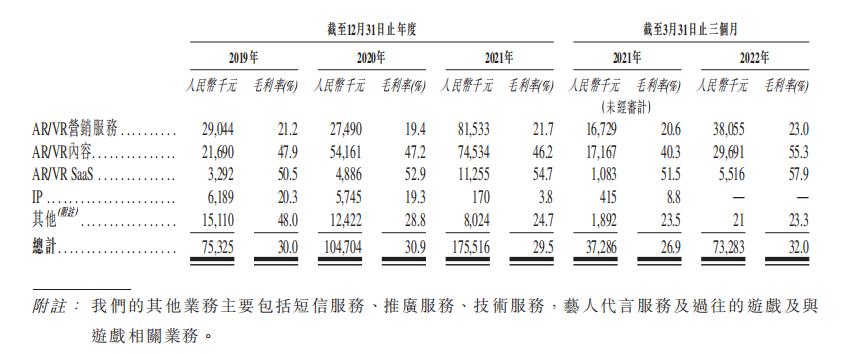

图源:飞天云动招股书

根据艾瑞咨询统计,飞天云动在中国元宇宙场景应用层---AR/VR内容及服务市场的市占率排名第一。目前,飞天云动凭借自研的AR/VR引擎布局元宇宙生态,为娱乐、互联网、电商、房产、文旅、教育、金融、汽车、直播等各行业企业实现数字化升级及业务扩充赋能。

作为近两年新兴起的概念,行业内主打元宇宙业务的公司目前多处于重投入的战略亏损阶段。不过,飞天云动不仅不亏损,且业绩还处于高速增长中。

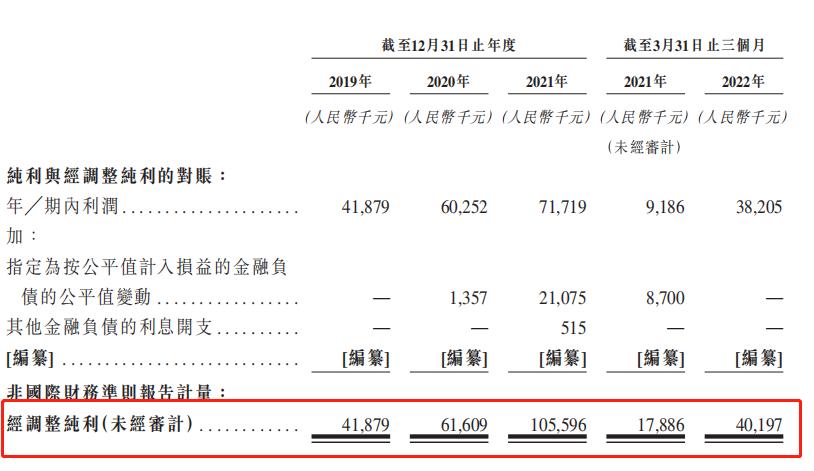

招股书显示,2019-2021年,飞天云动营业收入分别为2.51亿、3.39亿、5.95亿 ,近三年收入的年复合增长率高达54.02%。2022年一季度的营业收入为2.28亿元,同比增长65.0%。净利润也在双位数高速增长中,2019-2021年,飞天云动经调整后净利润分别为4188万元、6161万元、1.06亿元;2022年第一季度经调整利润为4019.7万元,较上年同期的1789万元,同比增长了125%。

百度、腾讯为其大客户

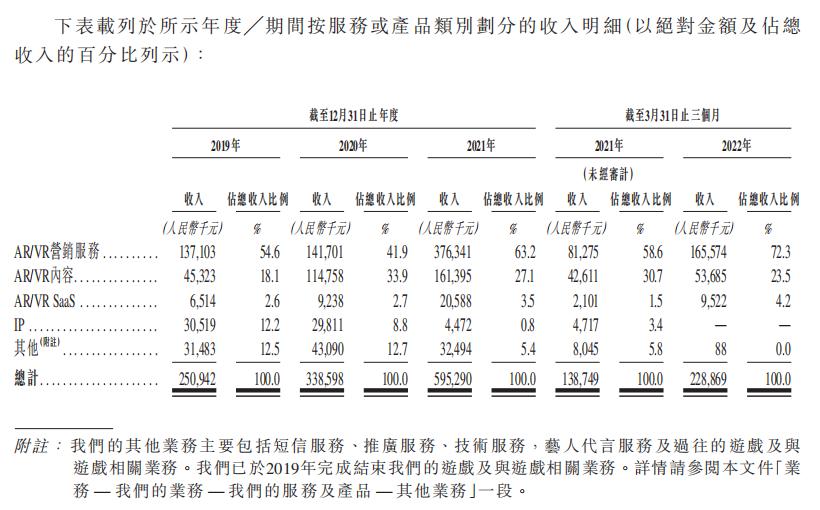

目前,飞天云动旗下业务分为三部分,分别是:AR/VR营销服务;AR/VR内容;AR/VR SaaS三部分。

AR/VR营销服务是目前的主要收入来源,AR/VR营销服务业务的模式是“我开发且帮你用”。透过与媒体平台及其代理合作,公司为客户提供服务解决方案,包括投放AR/VR互动内容广告。公司按服务结果(如营销表现)向客户收费。招股书显示,2019年-2022年一季度,该项业务的收入占比分别达54.6%,41.9%,63.2%,72.3%。

AR/VR内容服务是利用自行开发的AR/VR开发引擎,公司的AR/VR内容业务会根据客户的需求提供定制化的内容。AR/VR内容业务的业务模式是“我开发,你来用”。招股书显示,2019年-2022年一季度,该项业务的收入占比分别达18.1%,33.9%,27.1%,23.5%。

AR/VR SaaS服务是通过AR/VR SaaS平台提供标准化解决方案。公司AR/VR SaaS业务的业务模式是“你开发,你使用”。公司的AR/VR SaaS平台赋能客户自己生成、发布及利用相关AR/VR的内容。

尽管SaaS业务在飞天云动的营收占比中不超过5%,不过值得注意的是该项业务的毛利率为三项业务之最,毛利率水平始终维持在50%以上。

招股书中,飞天云动特意提及了该项业务的注册用户数量,其AR/VR SaaS平台的注册用户数量由截至2019年12月31日的1,828名增加至截至2022年3月31日的超过14,000名。

值得一说的是,百度、腾讯皆为其AR/VR SaaS业务的大客户。作为希壤技术内容生态的最早一批开发者、共建者之一,飞天云动在百度希壤第一座城市Creator City建设和品牌项目落地过程中提供了技术内容支持。2020年,飞天云动成为腾讯千帆计划的合作伙伴,成为唯一入驻腾讯千帆计划的AR/VR产品供应商。此外,飞天云动作为国内最早提供VR云店设计服务的公司之一,目前已成为数家中国顶级电商平台VR云店产品的核心供应商。

依赖大客户,研发投入少,想成“第一”不容易

不过,背靠大客户、业绩高增长的飞天云动也并非就能高枕无忧。招股书中,飞天云动坦陈其面临着依赖主要客户及供应商的集中风险及对手方风险。

目前,飞天云动的收入大部分来自于大客户。招股书显示,2019年至2022年一季度期间,飞天云动前五大客户收入分别占相关年度/期间收入的约46.1%、38.5%、39.2%及30.7%。同期,其最大客户收入分别占其相关年度/期间收入约12.0%、14.2%、10.2%及7.5%。对大客户的依赖性高除了会导致公司营收可回收性低以及议价能力较低,还可能导致毛利率下降。一旦某一大客户流失,对公司营收的影响极大。

同时,作为新兴产业,国内具有成熟技术的供应商屈指可数,因此飞天云动也存在过于依赖头部供应商的风险。招股书显示,其五大供应商分别占其相关年度/期间总收入成本的约49.9%、41.1%、45.1%及54.2%。其最大供应商分别占其相关年度/期间总收入成本的约16.1%、9.7%、13.5%及14.8%。对主要供应商依赖高,则容易导致企业在采购时议价权低,一旦供应商不能足量、及时供货,或者提高采购价格、合作纠纷导致合作中断,将会对这一业务产生负面冲击。

此外,作为一家技术驱动的AR/VR內容和服务公司,飞天云动在研发方面的投入还有待进一步提高。招股书显示,2019年-2022年一季度末, 其研发投入分别为1142.5万元、1504.6万元、2170.3万元和815.2万元,占当期的营收比例分别为4.6%、4.4%、3.6%和3.6%,整体呈下滑趋势,若以科创板研发营收占比不低于5%的标准来看,飞天云动的科技属性还有待提升。

如此水平的研发投入落到专利上面更能反映情况,招股书显示,截至最后实际可行日期,飞天云动仅有6项专利,其中发明专利5项、设计专利1项,正在申请的发明专利3项。

对于技术方面的不足,飞天云动也在招股书中坦言其亦可能在跟上快速发展的技术方面遇到困难,若其解决方案缺乏市场吸引力及解决行业痛点的能力,现有客户可能不会再次购买其解决方案及服务。

因此,在拓宽自身技术护城河的同时,外部合作成为其壮大实力的重要支撑。目前,作为基石投资者之一的商汤科技亦与飞天云动订立了长期战略合作,飞天云动将发挥自研引擎的效率优势,搭载商汤AI内核,最大化产品价值与商业化潜能。在未来,双方将积极探索及拓展与地方政府在城市元宇宙的多维度合作,致力于城市的数字化、虚拟化、数据化升级。

不管怎么说,头顶“元宇宙第一股”光环的飞天云动都是近期港股市场难以忽视的一员。而当上市的序幕拉开之后,其技术实力、盈利能力能否让投资者愿意持续为其买单,对于飞天云动来说,注定是一场漫长且波折的道路。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47