一场席卷全球的抛售风暴

特朗普的一个偏头,与子弹擦耳而过。这一偏,似乎转动了新的命运齿轮。

而进入新财报季的美股,全球光刻机巨头阿斯麦射出第一枪,却准确无疑射中“Mag7姐妹”。

隔夜,纳指罕见暴跌2.7%,然而道指却逆势收涨60个基点,连涨六日创新高,这是近十年首次出现这种极端分化的情况。

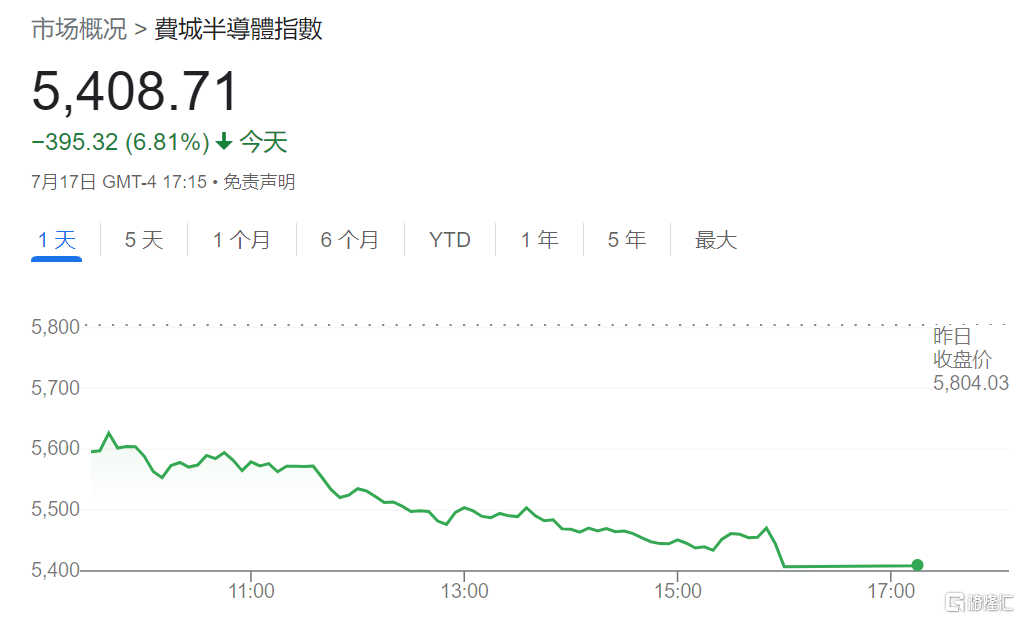

费城半导体指数惨烈跳水近7%,创2020年3月以来最大跌幅,追踪该指数的iShares费城交易所半导体ETF (SOXX)跟随创下疫情以来最大跌幅,成份股英伟达跌6.6%,阿斯麦跌近13%一度熔断,AMD跌超10%……

日韩的半导体股跟随暴跌,日本芯片股下挫,东京电子跌近9%,两日累计跌幅16%,拖累日经225指数跌逾2%。韩国首尔综指跌0.68%,SK海力士下挫近4%。

一场突如其来的席卷全球的抛售风暴,市场在担心什么?

1

全球半导体股为什么跌?

对于全球半导体股的突发回调,市场普遍认可的两个原因是美国又想在半导体领域下绊子以及全球光刻机巨头逊于预期的业绩指引。

对于第一个原因,且不说美国在这方面做文章的次数能不能绕地球一圈,反正大家都司空见惯了。如果真的跟这个原因有关,ASML、东京电子、英伟达、台积电下跌可以理解,“美股六姐妹”凑什么热闹?

况且今年6月,美国高官就再访日本和荷兰,要求两国对半导体出口施加新限制。影响就是半导体板块继续如火如荼,费城半导体指数7月10日创下历史新高,录得7连涨。

听起来言之凿凿,很有道理样子。但是同一个因素在不同时期,产生的影响是不一样的。

美国6月拜访日本、荷兰得到的回应是:两国都希望继续维持现有规定不变,待11月美国总统大选结果出炉后再做决定。

特朗普一偏头,这打偏的一枪,无形之中已经改变了游戏规则,本周“特朗普交易”重回资本市场。

所以我们看到,明明全球芯片股“绿意盎然”,美股半导体也一片风雨飘零的惨状下,美国本土企业英特尔和Global Foundries、IBM的股价却逆势上涨。

从 “美国优先的全球主义” 到 “美国本土主义”,如果特朗普能重回总统宝座,对英特尔来说是一件好事。目前英特尔、美光等公司已获得巨额资金,用于在美国建立新的制造工厂。

神不神奇,美股也开始交易“国产替代”了。花旗集团预计全球半导体股“将在美国大选期间保持波动”。

如果美股的AI股估值正常,这些没有增量信息的消息面或许不至于搅动风云,奈何“Mag 7”吸纳了太多美股流动性。

ETF进化论在之前的文章《一个被市场忽视的风险。。。》就提及:美股新一轮财报季是关键。头部科技公司需要用更高的盈利预期来证明高估值的合理性。如果盈利不达预期,新一轮大回调可能在所难免。

2

牵一发动全身的财报

光刻机巨头阿斯麦(ASML)第二季业绩高于预期,但三季度指引逊于预期引发大跌。

阿斯麦预期今年第三季度收入67-73 亿欧元,低于市场预期的 74.55 亿欧元,预计第三季度毛利率为50.5%,亦低于市场预期的51.1%。

阿斯麦此前预计,今年销售额将持平,2025年将恢复强劲增长。2025年虽说体现了AI的星辰大海,但公司目前的股价中已包含AI带来的增量预期,短期疲软的指引和明显大涨的股价,长期的“大饼”也难提振市场的信心。

不过台积电最新财报有好消息,Q2净利润超预期。

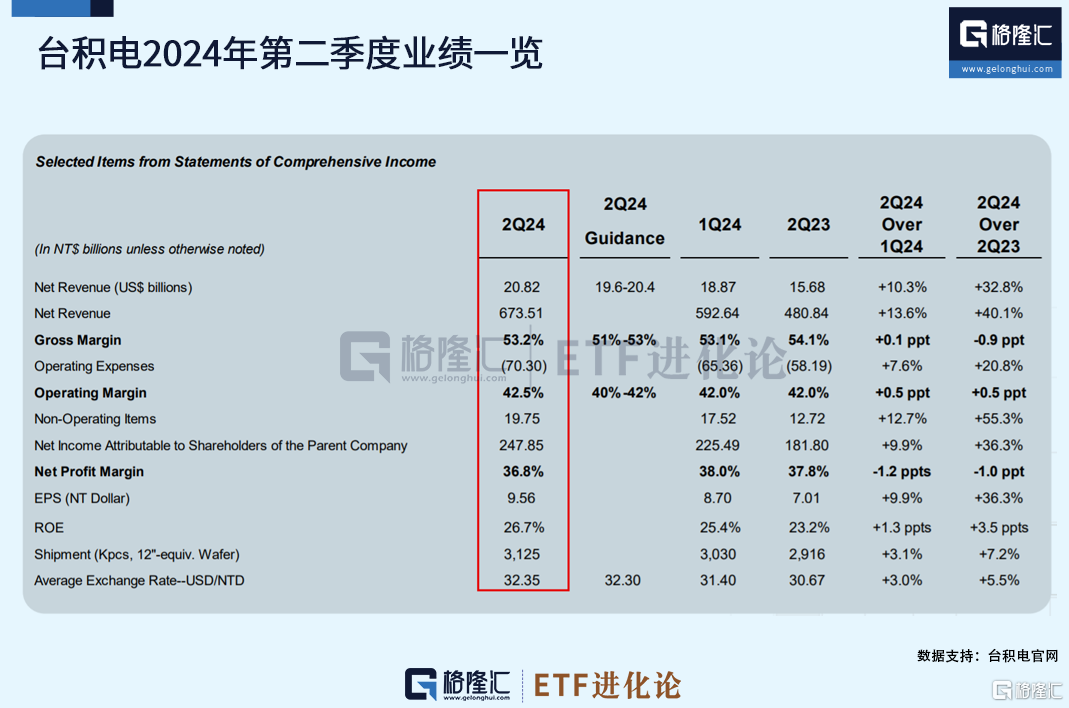

台积电二季度合并营收约新台币6735.1亿新台币,同比增长40.1%;净利润2478.5亿新台币,同比增长36.3%,高于市场预期的2350亿元台币。第二季度毛利率53.2%,高于市场预期的52.6%。

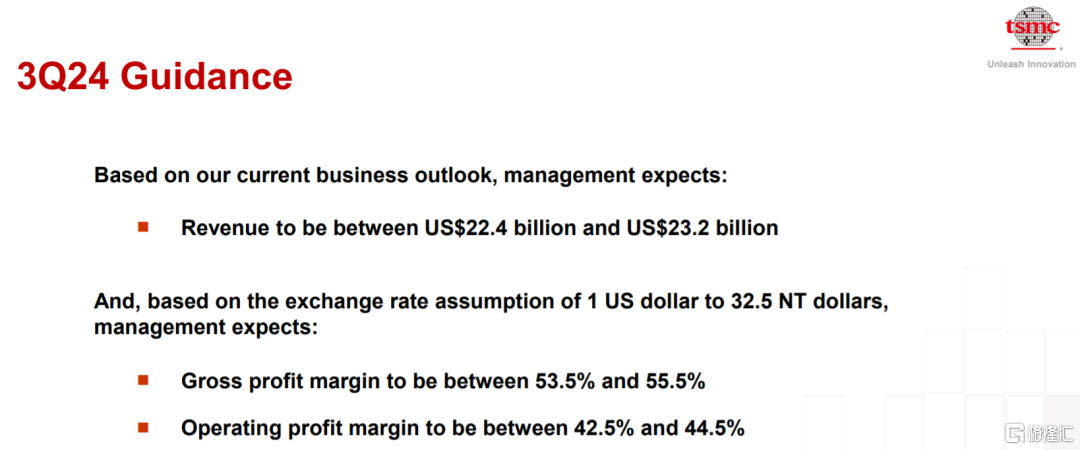

在Q3业绩指引方面,台积电预计第三季度营收为224-232亿美元(上年同期为173亿美元);

毛利率:预计第三季度毛利率为53.5-55.5%(第二季度为53.2%),市场预估52.5%;

营运利润率:预计第三季度营运利润率为42.5-44.5%(第二季度为42.5%),市场预期42.1%。

资本支出:上调全年资本支出下限(280亿美元-320亿美元),预计全年资本支出300亿美元至320亿美元,市场预估295.5亿美元。

台积电董事长兼总裁魏哲家表示,上调全年按美元计销售增长预期至20%中段区间以上,从21%-26%区间上调至24%-26%。

受此消息影响,台积电(TSM.US)夜盘交易时段一度拉升涨超3%。不知道今晚半导体股会不会回一波血?

3

A股也要转向?

综合来看,美股以“Mag7”为代表的夏季回调似乎开始了,过去五天里市值蒸发1.1万亿美元,与今年4月的回调水平相当,而美股小盘股过去五天创下“历史级涨幅”,罗素2000指数累计上涨11.5%。

就连隔夜纳指大跌近3%的情况下,道指还能上涨59点,是近十年以来首次。

高盛甚至放下狠话:不会在此时抄底美股,美股回调只是刚刚开始,标普500指数今后还会下跌。

其实头部科技股的基本面并没有发生明显的变化,大小盘股在美联储降息预期升温后开始出现切换,某种程度是大盘股估值处于高位,相比之下小盘股赔率更高。

“我不会立即放弃科技交易,但人们对估值存在一些担忧,”Lombard Odier亚洲首席投资官John Woods表示。“我认为科技之外也存在着机会。”

在美股交易逻辑变化的影响下,如果英伟达链、果链回调的话,国内的国产自主可控方向有望迎来均配资金。

A股今日低开高走,军工ETF、半导体ETF午后强势拉升。鹏华基金国防ETF、嘉实基金高端装备ETF分别涨2.75%、2.48%。华夏基金半导体材料ETF、招商基金半导体设备ETF分别涨2.25%和1.96%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

上半年A股的主流交易主线就是杠铃策略,一头海外科技股,一头是红利。

基金二季报最新动态来看,基金经理似乎开始要对红利股获利了结。睿远基金“双雄”均提示红利抱团风险。

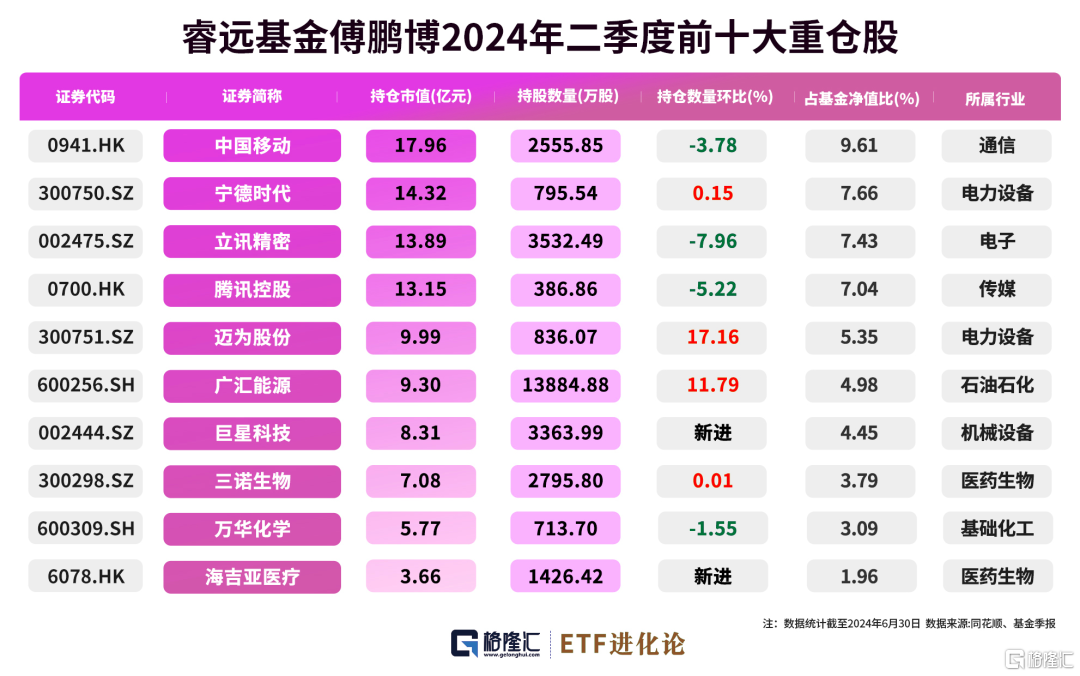

从前十大权重股名单来看,睿远成长价值前四大持仓个股不变,小幅减持中国移动,新进巨星科技和海吉亚医疗,东方雨虹、通威股份掉出前十。

对于大热的红利,傅鹏博也表达了个人观点。他认为,二季度,信贷数据弱于预期、长期国债收益率持续下行,市场资金倾向配置股息分红率高、流动性好的“安全”资产。过去三年,资金在食品、新能源板块拥挤抱团、风险收益比不断降低,近期在红利、银行板块出现了类似现象。

赵枫二季度的调仓动作更明显,手起刀落减仓多只个股,减持了市场预期较高、股价涨幅较大的资源类公司,华润啤酒退出前十大,思源电气砍仓近一半,持股降幅49.28%,美团持股数量也减少20.93%。个股的加仓比较谨慎,腾讯持仓数量不变,中国太保新进前十大,其余个股加仓数量不超2%。

对于大热的高股息,赵枫隐晦指出:“当前对高股息公司的追逐似乎已有一些趋势意味,而非完全从价值角度出发。”其认为龙头白马股隐含的长期回报率更优。

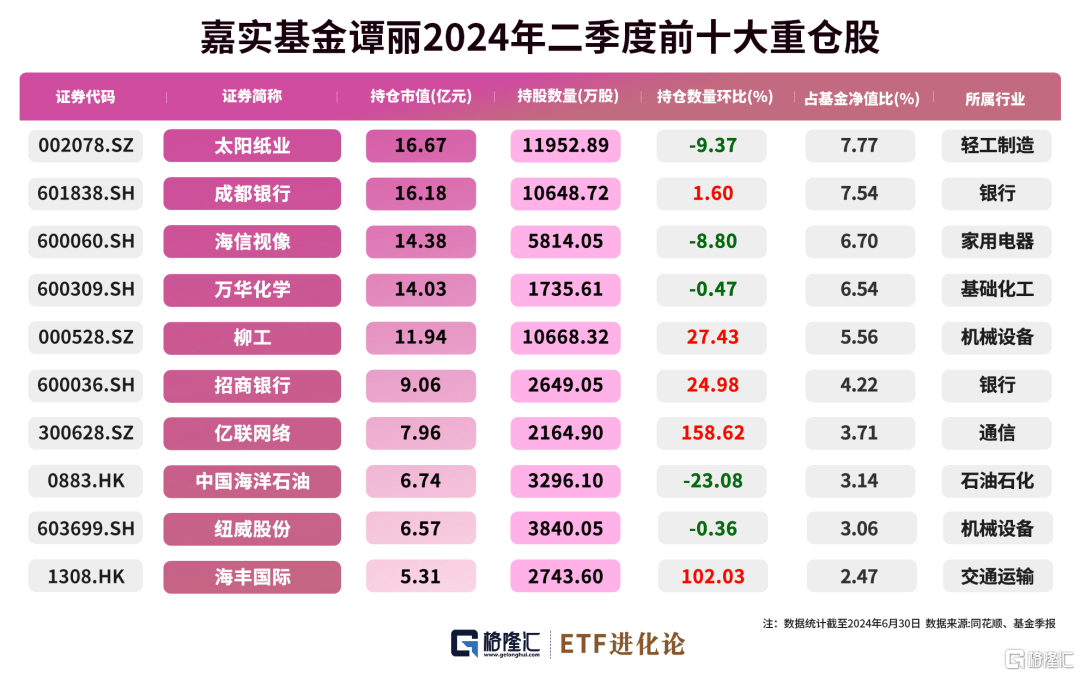

嘉实基金谭丽二季度也适度减持了部分红利类的资产,主要是上游资源类资产,也是过去两年涨幅最高的资产,二季度将中国海洋石油持股数量下降23.08%。

她在二季报中表示,该类资产经过持续几年的上涨后,估值已经趋于合理,继续上涨需要对商品价格有较强的假设,从投资性价比角度,吸引力已经有所下降。相反市场存在大量稳健成长类公司的股价已经打入了较多悲观的预期,将更加积极寻找有机会的底部资产。

在百亿基金经理纷纷表达对红利资产的谨慎态度后,市场开始预期市场会不会跟随美股开启新一轮转换,新的哑铃策略便会不会调整为海外链和国产替代?

新一轮国产替代投资热潮能否卷土重来?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26