优中选优,市场震荡如何“反脆弱”?

摘要:从市场表现、经济数据、行业业绩等维度出发,大市值风格有望延续。大盘风格布局工具上,沪深300价值指数通过四维优选“价值中价值、大盘中大盘“,其厚重感或是抵御经济预期波动的”反脆弱利器“。

今日指数:沪深300价值指数(000919.CSI)在沪深300指数样本股中,通过股息率、市净率、市盈率、市现率四大常见估值指标选择100只低估值“价值“股,组成沪深300价值指数,布局”价值中的价值“。

相关产品:沪深300价值ETF(562320)

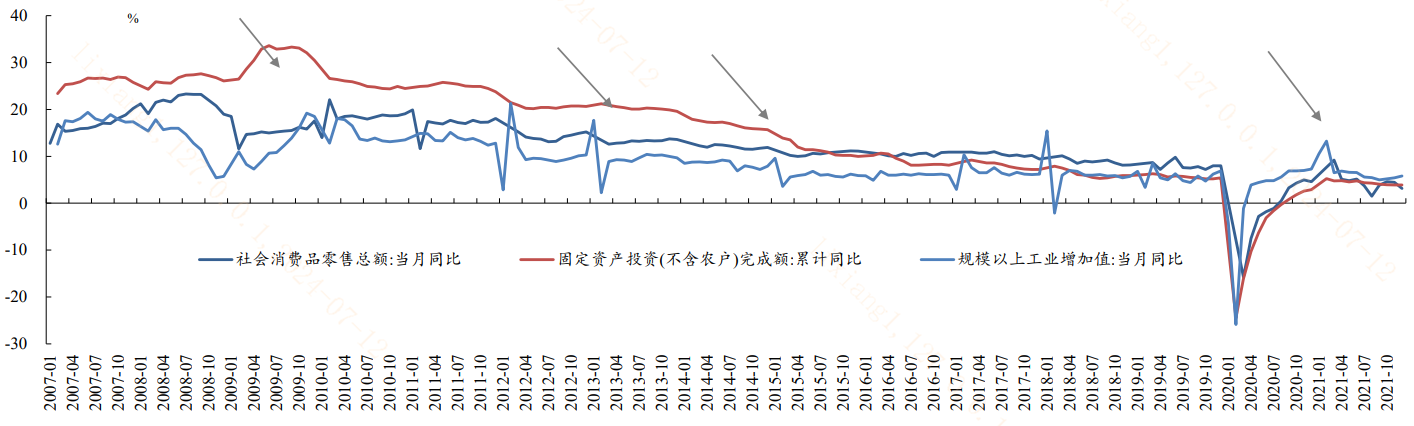

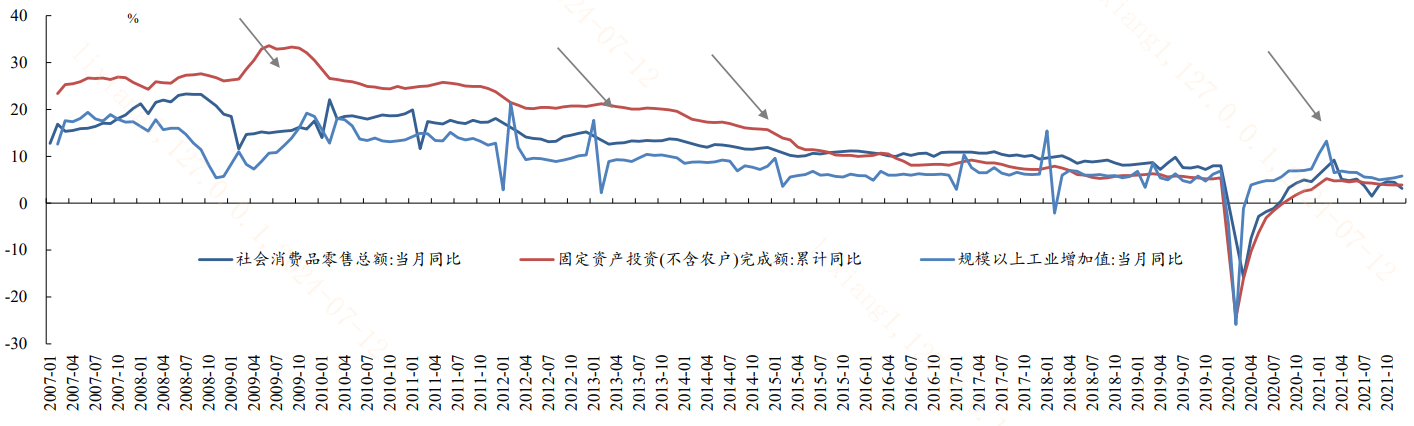

热门话题:大市值风格有望持续,大市值切换向小市值风格的必要条件之一是基本面确定性下降,回顾历史,2008年9月、2014年10月、2021年2月是经济数据转为下行的时点,基本面疲软导致大盘风格衰落。但反观当下,虽然基本面数据并未体现出整体上行,但GDP增速和生产端数据出现明显上行。

图:大盘风格转向小盘风格时点基本面表现

(信息来源:东兴证券)

利润角度看,大盘指数相关的行业业绩增速改善也较为明显。以申万大盘指数为例,在其200只成份股中,周期品(石油石化、基础化工、有色金属、交通运输、公用事业)、制造业(机械、轻工)、大金融(银行、非银)等行业个股占比达到41%,相关行业业绩改善对比2024年一季报和2023年年报,其增速或有效提振大盘业绩表现。

相关讨论:

布局大盘风格的指数工具上,给大家介绍指数编制方案突出“大盘中大盘、价值中价值”的沪深300价值指数,其特点包含:

(1)四维筛选,深度价值。指数编制理念突出“价值中价值”。截至7月4日,沪深300价值指数的股息率、市净率、市盈率、市现率分别为4.32%、0.90倍、8.69倍、3.77倍,相较A股主流宽基指数性价比优势凸显,体现“价值中价值”编制思路的有效性。

表:沪深300价值指数实际四维估值优势凸显

(信息来源:Wind;截至20240712)

(2)大盘样本,聚焦龙头。截至7月4日,其成分股总市值中位数高达1200亿元,与沪深300指数的806亿元形成一定差异。具体市值分布上,沪深300价值指数中,市值千亿以上大盘股占比高达82%。

成分股更加“聚焦龙头”。截至7月4日,沪深300价值指数前十大成分股权重合计32.83%,占比接近三分之一,龙头锐度更高。

图:沪深300价值与沪深300市值分布对比

(信息来源:Wind;截至20240704)

图:沪深300价值与沪深300前十大成分股对比

(信息来源:Wind;截至20240704;以上个股仅作为指数成份股展示,不作为个股推荐)

(3)大金融领衔,稳增长发力点。沪深300价值指数布局拥抱追求“稳增长”刺激的大金融、地产链、资源红利股等方向。沪深300价值指数行业集中度较高,前三大行业银行、非银金融、家用电器占比分别为33%、14%、7%,CR3高达54%,锐度鲜明。

超欠配情况看,沪深300价值指数相较沪深300指数大幅超配银行达20个点,银行方面,下半年我国经济弱复苏态势或持续,低利率大环境未变,高股息银行股对资金吸引力仍较强。

整体行业分布上,沪深300价值指数高股息、低估值的工具属性较为突出。

表:沪深300价值指数和沪深300指数行业分布情况

(信息来源:Wind;截至20240712)

(4)价值和红利之间的逻辑羁绊。沪深300价值指数的红利属性不弱于主流纯红利指数。价值(低估值)能够助力红利属性的强化。对于市净率低于1的个股而言,其账面上的1元钱在市场上的估值小于1,如果该企业有能力进行分红,将这1元钱分红给股东是更为理智的选择,从而有望从分子端进一步推升股息率。

数据端看,截至2024年7月4日,沪深300价值指数成分股的股利支付率高达36.94%,显著优于主流红利指数,代表沪深300价值指数成分股分红意愿和能力较强。此外,沪深300价值指数的股息率为4.32%,与主流红利指数大致相当。

图:沪深300价值指数红利属性不弱于主流红利指数

(信息来源:Wind;截至20240712)

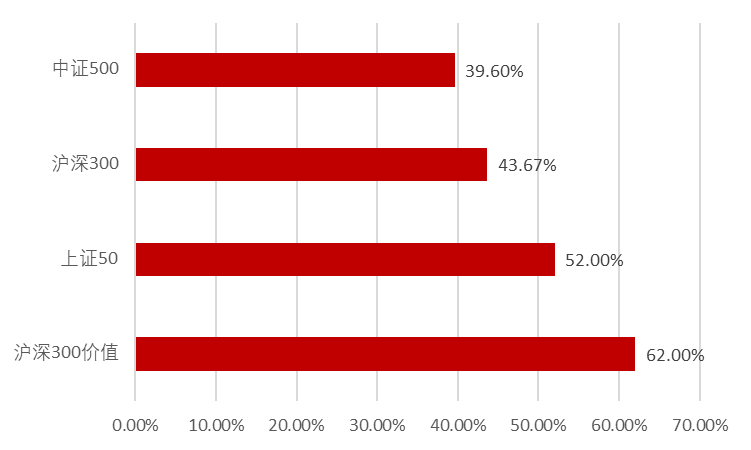

(5)国央企占比较高,或受益于估值重塑。沪深300价值指数极致的大盘价值风格使其与有“大盘压舱石”之称的国央企具有较高主题重合度。截至7月4日,沪深300价值指数成分股中国央企占比高达62%,显著高于A股主流宽基指数。伴随国央企估值重塑、市值管理的持续推进,沪深300价值指数或具有较高的估值修复空间。

图:沪深300价值指数国央企占比远高于主流宽基指数

(信息来源:Wind;截至20240712)

整体沪深300价值指数体现出较强的经济“压舱石“特点,其厚重感或是市场震荡期”反脆弱“、穿越周期的一大利器。欢迎大家关注沪深300价值ETF(562320)!

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。本基金将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26