西南证券:给予今世缘买入评级,目标价位60.8元

西南证券股份有限公司朱会振,王书龙,笪文钊近期对今世缘进行研究并发布了研究报告《省内精耕省外突破,新百亿路径清晰》,本报告对今世缘给出买入评级,认为其目标价位为60.80元,当前股价为48.15元,预期上涨幅度为26.27%。

今世缘(603369) 投资要点 推荐逻辑:1、受益于品牌意识增强、“少喝酒、喝好酒”健康观念广泛传播,马太效应显著,市场份额加速向头部酒企集中;江苏两强酒企省内市占率合计在40%左右,集中度提升空间广阔,公司在江苏省内的品牌力、产品力具备突出竞争优势,将充分受益行业份额集中度提升红利。2、公司的品牌、产品、渠道得到全面理顺,品牌建设卓有成效,产品焕新升级顺利,渠道推力持续增强;国缘开系基本盘不断夯实,六开成功上市、四开顺利焕新升级,产品升级节奏稳健;受益国缘品牌势能增强,叠加自身产品力突出,淡雅显著高增放量。3、省外继续坚持“攻城拔寨”,启动“再造江苏”工程,聚焦板块市场打造,点状市场不断取得突破,2023年省外营收增长40%,随着省外市场开拓力度持续加大,高增势能有望延续。 行业马太效应明显,名优白酒份额持续提升。1、高端一线名酒充分打开价格空间、完成消费者培育,随着消费者品牌意识不断增强,市场加速向名优白酒集中,高端、次高端赛道持续扩容,未来三年销售额复合增速分别约15%、16%。2、区域性酒企在当地品牌影响力深厚,渠道掌控力强,产品适合当地消费者偏好,区域龙头酒企将充分受益结构升级和份额集中度提升红利。 稳扎稳打稳成长,拓高拓宽拓空间。公司实现品牌、产品、渠道三个维度上的全面理顺,积聚起的发展势能强劲。品牌端:今世缘具备深厚的名酒基因,高举高打进行品牌建设,深挖缘文化,品牌高度持续提升。产品端:公司新品培育能力突出,聚焦国缘V3、六开等高价位产品培育和推广,产品线不断拓宽,价格带覆盖全面。渠道端:省内不断补齐苏南等区域短板,持续推进渠道下沉,不断夯实省内基本盘;省外扩展市场覆盖面,积极拓展成长空间;提价控货挺价盘,严控市场秩序,有效激发渠道活力,终端推力显著增强。 未来路径:份额集中叠加股权激励,长期成长动力充足。1、江苏经济发展稳健,消费极具韧性,公司开系、淡雅精准卡位核心消费价格带,聚焦政商务宴请、宴席和大众消费,品牌势能不断增强,动销持续向好。2、公司国缘系列坚持“中国新一代高端白酒”的品牌定位,高举高打进行品牌建设,品牌高度持续提升;布局培育V3、六开、D20等核心单品,积极推进结构升级。3、省内持续推进“精耕攀顶”,打破发展“天花板”;省外继续坚持“攻城拔寨”,启动“再造江苏”工程,成长空间持续拓宽。4、公司当前锚定“2025年挑战营收150亿”的既定目标不动摇,2024年总营收目标确定为122亿元左右,净利润目标为37亿元左右,新百亿目标路径清晰,业绩高增势能有望延续。管理层和股东利益高度一致,激励到位,长期发展动力十足,公司兼具成长性和确定性,前景可期。 盈利预测与投资建议。预计公司2024-2026年归母净利润复合增速21.7%左右,公司经营势能强劲,激励到位动力充足,业绩弹性将持续释放。给予公司2024年20倍估值,对应目标价60.80元,维持“买入”评级。 风险提示:经济大幅下滑风险;市场开拓或不及预期。

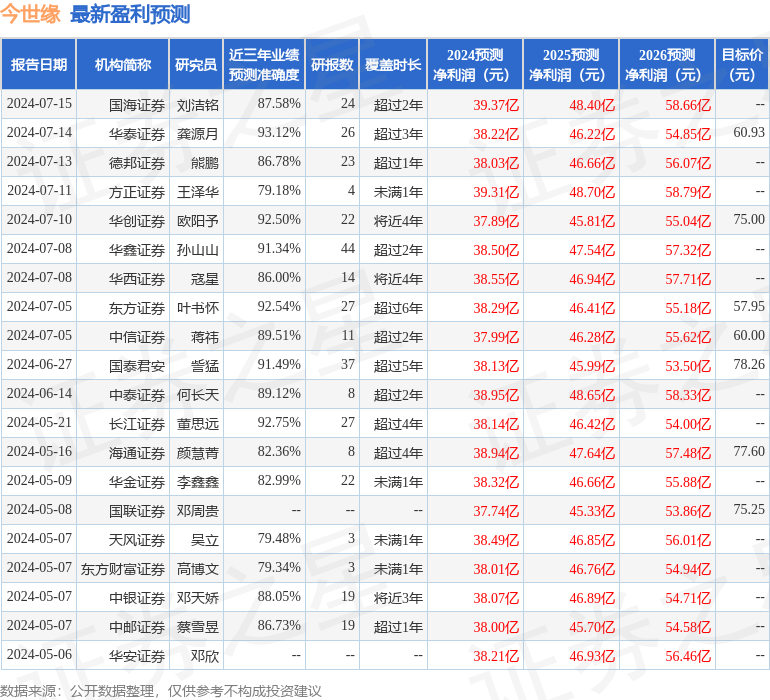

证券之星数据中心根据近三年发布的研报数据计算,华泰证券龚源月研究员团队对该股研究较为深入,近三年预测准确度均值高达93.12%,其预测2024年度归属净利润为盈利38.22亿,根据现价换算的预测PE为15.79。

最新盈利预测明细如下:

该股最近90天内共有40家机构给出评级,买入评级37家,增持评级3家;过去90天内机构目标均价为70.26。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26