重磅政策利好!化工到配置节点了吗?

热点追踪

近日,工业和信息化部等9部门联合发布《精细化工产业创新发展实施方案(2024~2027年)》(下称《实施方案》),引导精细化工产业高端化、绿色化、智能化发展。《实施方案》明确了六大重点任务,即实施有效供给能力提升行动、安全环保技术改造行动、创新体系完善行动、强企育才行动、产业布局优化行动、发展环境改善行动。

热点解读

精细化学品和化工新材料附加值高、需求增速快,是石化化工行业稳增长、转型升级的重要引擎,是制造业高质量发展不可或缺的物质支撑。

近年来,我国精细化工产业迅速发展,产业规模不断增长,2023年实现营业收入约3.9万亿元,生产产品超过3万种,农药、染料、涂料、颜料、食品和饲料添加剂等产量世界第一。精细化工百强企业平均营收超百亿元,骨干企业在聚氨酯、氟化工等领域形成较强竞争力,中小企业深耕细分领域,涌现出千余家专精特新“小巨人”企业。与此同时,集聚发展取得成效。全国已有400多家化工园区将精细化工作为主导产业,东部沿海及中西部地区各自依托市场、交通、资源等优势,形成一批精细化工特色产业集群。

出台《实施方案》,旨在充分发挥我国石化化工产业基础雄厚、市场规模超大和应用场景丰富等优势,将大力发展精细化工作为产业延链补链强链、转型升级的主攻方向,引导精细化工产业高端化、绿色化、智能化发展,为推进新型工业化、建设制造强国提供坚实基础。

投资逻辑

1、化工ROE底部反弹,估值仍处底部区间

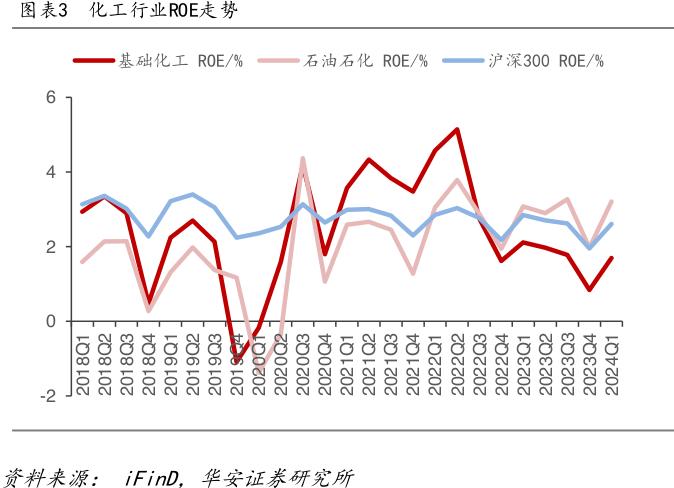

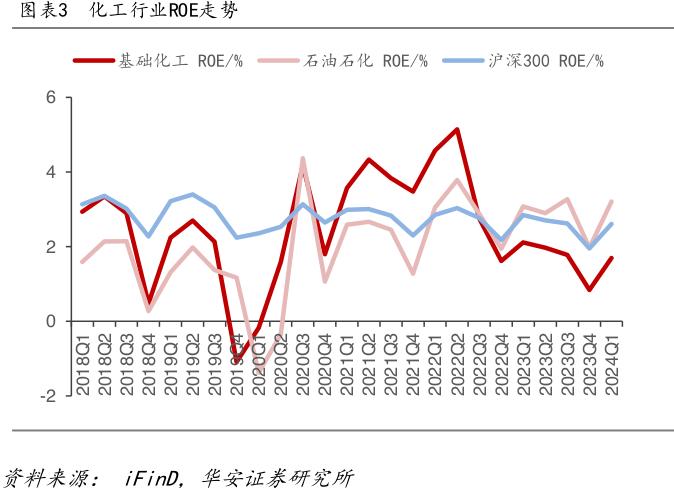

化工行业2023Q4受淡季影响盈利能力偏弱,2024Q1ROE触底反弹。化工板块ROE从2022上半年见顶后,开启下行趋势,2023Q4,化工ROE见底,2024Q1,石油石化、基础化工、沪深300板块ROE分别为1.70%、3.21%、2.61%,环比改善分别0.86pct、1.23pct、0.66pct。

化工行业ROE走势

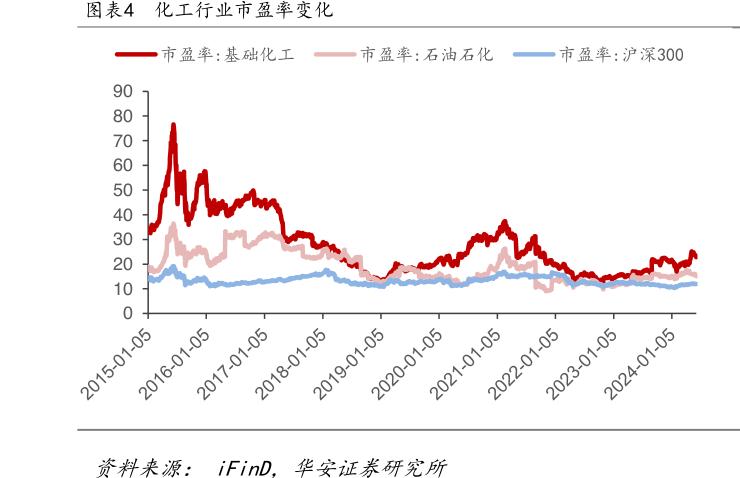

2024H1,化工行业PE逐步修复,但整体估值仍旧偏低。2022年以来,化工行业PE从高位逐步回落,2023年,化工行业估值已经处于近10年的底部区间。2024H1,随着对宏观及地产预期边际改善,化工行业估值有所修复,截至2024.06.05,基础化工行业PE为22.84,石油石化行业PE为15.17,沪深300PE为11.95,仍旧处于底部区间。

化工行业市盈率变化

2、美国降息预期提高,化工出口维持高景气

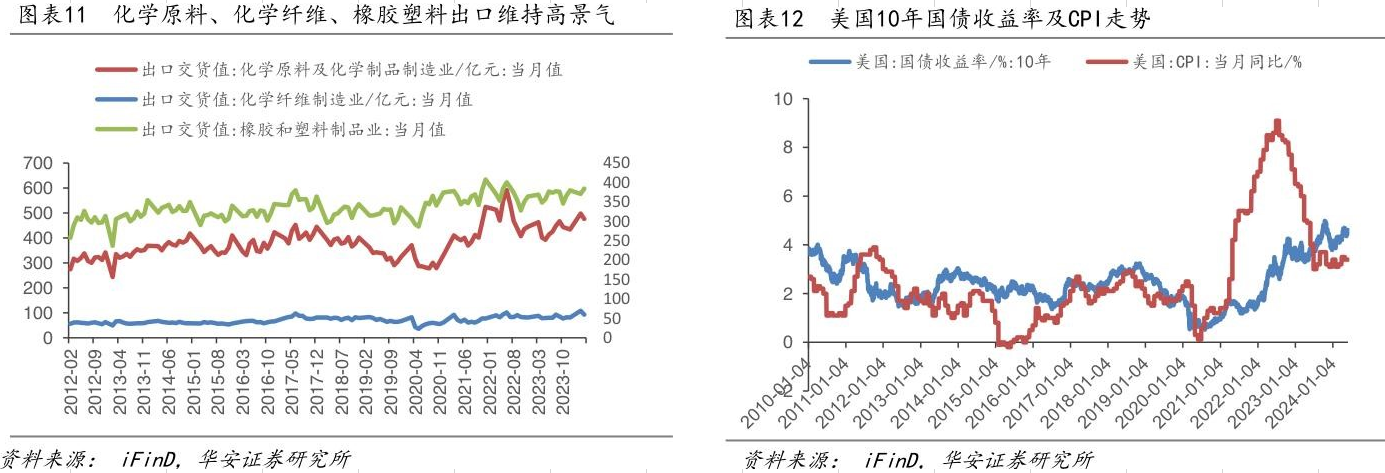

美国6月通胀全面超预期降温,整体CPI环比增速为四年来首次转负,核心同比增速创逾三年新低。年内降息预期大幅升温,9月首次降息的可能性回升至80%,7月降息概率重现。

化工板块出口保持高景气,化学原料药、化学纤维、橡胶塑料等同比改善。2023年下半年以来,化工品出口景气度有所改善,2024年4月,化学纤维、化学原料及化学制品、橡胶塑料制品出口额分别为59.7、477.0、384.4亿元,同比变化分别18.9%、18.8%、10.3%。随着美国进入补库周期以及中国化工品成本存在优势,预期出口景气度将进一步维持。

此外,美国10年国债收益率仍旧偏高,结合通胀数据降温超预期,市场对美联储降息预期提高。

化学原料、化学纤维、橡胶塑料出口维持高景气 美国10年国债收益率及CPI走势

机构策市

华安证券表示,随着今年稳增长政策的出台,地产/纺服/汽车/食饮等终端需求逐渐改善,复苏初现。同时,2024Q1化工行业资本开支增速放缓,供需格局有望逐步改善,行业有望开启向上周期。关注MDI、丙烯酸、煤化工、维生素等领域。

此外,在国产升级背景下,新材料如雨后春笋,新要求、新趋势、新政策使得国内企业在新材料领域攻坚克难,已突破多个领域关键技术,新材料渗透率与国产升级进程加速提升。伴随宏观经济企稳上升,政策扶持力度逐步提升,需求有望加速复苏带来新赛道的投资机会

原油、矿产是我国经济的基础产业,关系到能源安全和经济命脉,国际油价高企,国内高品位磷矿石体量持续减少,原油、磷矿石等资源品稀缺性凸显。资源类公司估值长期处于低估状态,同时与其他化工类公司相比,常年分红较高,股息率均处于第一梯队,未来随着市场需求复苏有望迎来新一轮价值重塑。

相关产品

化工ETF(159870)紧密跟踪中证细分化工产业主题指数,该指数前十大权重成分股占比50.27%,聚焦化工产业龙头上市公司,头部优势明显。指数市净率PB仅为1.97倍,估值水平低于历史上71.36%,估值性价比显著。

市场有风险,基金投资需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26