纳指ETF被疯炒!到底有没有泡沫?

最近,有券商发信息给股民提示纳指ETF溢价率太高建议理性投资,却被股民回复别多管闲事的事件,把股民们整笑了。

这样的回复,让人感到好笑,更让感到心酸。

及时提醒风险是券商的本职工作,并没有错;

选择高溢价跨境ETF的股民,也没有错。

今年到现在,美股纳指涨了22%、日股涨了22%、印度股涨了11%,甚至我们的宝岛股市都涨了31%。但大A呢?创板、创业板都跌了十几个点,有众多大蓝筹撑着的上证也跌了1%。

天下攘攘,皆为利来,一边是连续几年跌跌不休的国内股市,一边是涨势汹汹的境外市场,如果股民有得选,必然选择能赚钱的一边。

毕竟股民拿钱来炒股,就是以赚钱为目的,不是来做慈善的。

那么,被不断警示高溢价的跨境ETF,真的是溢价过高了吗?

或许并不见得。

01

超400次风险警示,难阻资金炒疯

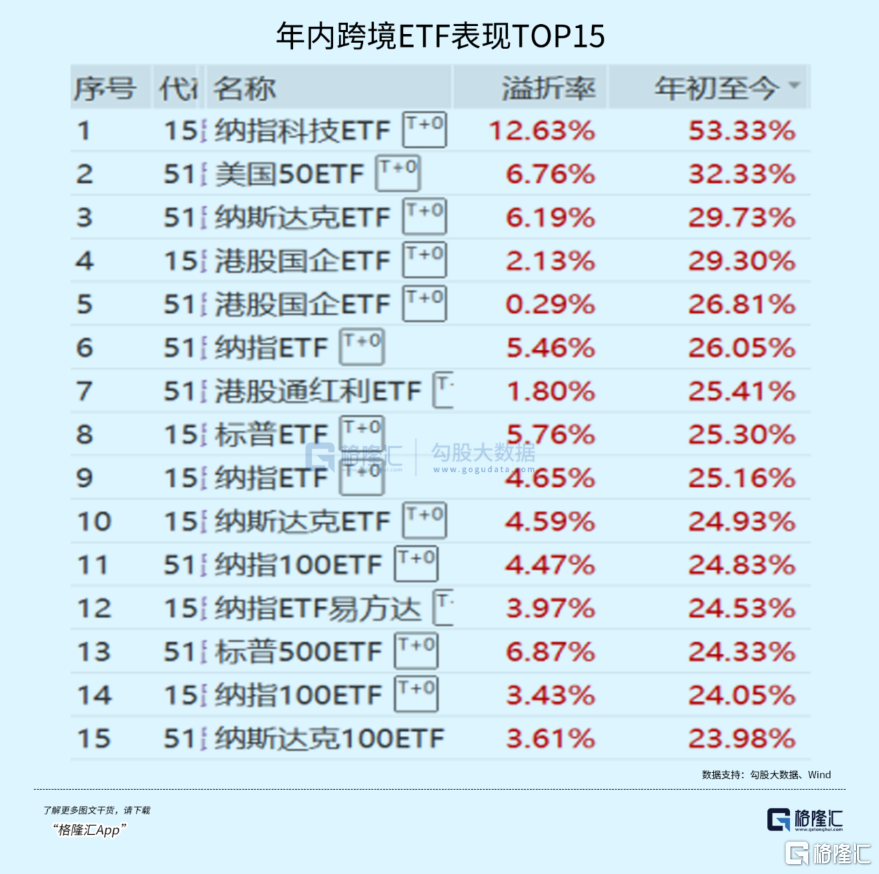

截至7月5日,剔除港股市场的跨境ETF产品中靠前的年内收益大多数都超过了25%,基本上比国内的头部ETF产品都超出10个点的距离。

拿差的对比,跟踪其他国家资产的ETF产品最差的也大概有10个点收益,对比之下,国内及港股的ETF收益率最差的甚至跌了30%以上。

差距极为悬殊。

在这批跨境ETF中,跟踪美股资产的跨境ETF表现尤为亮眼,尤其是纳指科技ETF,截至7月5日其年内累计收益达到了53.33%。

这些产品的交易有多疯狂?

比如纳指科技ETF,今年1-6月的成交额分别为99.45亿元、130.61亿元、253.47亿元、137.71亿元、159.09亿元、295.09亿元。换手率方面,今年1-6月以及7月5个交易日分别为141.85%、169.67%、297.12%、171.92%、185.10%、292.84%和71.45%。

在同时,这些产品的溢价率也不断走高,大幅偏离基金净值,纳指科技ETF最新的溢价率甚至达到了12.63%。

它们也因此成为了被券商频频发布警示公告的重点。据报道,今年以来已有30余只QDII产品合计发布了超400次的溢价风险提示公告,其中景顺长城纳斯达克科技市值加权ETF、华夏野村日经225ETF和易方达原油A人民币3只产品都发布了超60次提示公告。

其中最高溢价的纳指科技ETF自2月份以来已发布了80多份提示公告。

鉴于此,目前不少的QDII产品已经被限购,Wind数据显示,目前已有超过130只QDII产品处于“暂停申购”甚至“暂停大额申购”的状态,其中不少产品的单日大额申购限额在1万元以下。

同时为了遏制过度炒作行为,交易所已经宣布对这些产品的异常交易行为进行从严认定,并视情况从重采取列为重点监控账户、暂停账户交易、限制账户交易、认定为不合格投资者等自律管理措施。

这些产品,为什么会出现如此高的溢价?

一方面,国家外汇管理局对QDII投资审批有额度限制,这个规模并不是任意增长的,目前在几十家有额度的基金公司中,只有6家额度超过30亿美元,其中最高的不超过77.3亿美元。

这点规模,相对国内庞大的投资者群体来说,根本不够分。

另一方面,它们的业绩确实是在不断创新高,形成显著的赚钱效应,不断吸引股民和投资机构入场追捧。

而投资者的疯狂买入会导致基金公司自身外汇额度飞速耗尽,基金公司只能暂停场外QDII基金的申购,投资者只能转为买入场内的相关ETF产品,进而推高了溢价率。

这是最主要的原因。

02

溢价过高又如何?

为什么这些跨境ETF会出现溢价?

根本原因就是股民们看好它们的未来预期,愿意给出更高的溢价。

只要觉得未来还能涨,现在溢价再高都不是个事儿。

比如飞天茅台,出厂价1169,指导价1499,但线下黄牛依然愿意溢价上千去收购,因为他们知道终端价还能卖出更高的价格,并且不愁卖不出。

这个逻辑和炒股看PE也是一样的,市场越看好一只股票的未来成长预期,给出的溢价就越高。

之前一些所谓的赛道股,能获得几百上千倍的PE,一样止不住资金的疯狂炒作。

虽然跨境ETF对标的是一揽子国外的股票,并且等于在这一揽子股票自己的PE上再做一定的溢价。

但这个溢价真算高吗?

并不见得。以跟踪美国50ETF为例:

首先,这些ETF重仓的是微软、苹果、英伟达、亚马逊、META、谷歌等这些头部巨头,这些巨头尽管在过去几年已经出现了数倍的估值增长,但即使如此其本身的PE相对过往情况其实也并不算太高。

这背后,是它们一直以来展现出的持续稳定且较高的业绩增长,一些巨头甚至连续出现翻倍式的可怕增长。

有些巨头,比如苹果、亚马逊、伯克希尔等业绩增速可能不算高,但也强过国内的茅台。而它们除了业绩稳健,每年还用非常庞大的资金进行分红或回购来回馈投资者,拉高资本投资回报率。

苹果公司在过去一直都是高投资回报的典范,其去年度的ROE高达171.95%,资本回报率(ROIC)也有56.4%,还批准了高达1100亿美元的回购计划,这在国内股市来说根本就不可想象。

这些世界级的巨头已经没有任何力量能“杀死”它们,它们在过去呈现出的强劲表现在未来也很大概率能延续,所以即使有可能是在股市中股价出现回调,也只是调整。

那么从长期视角来看,只要这些股票的长期能上涨,股民就能从这些ETF产品价格上涨中赚到钱,买入它们的估值溢价就并非不可接受。

更何况,中国内地投资者想要投资国外这些巨头几乎就不可能,场外的QDII基金和场内的ETF基金就是非常稀缺的一个小窗口,它们根本就不怕没人买,那么这类产品的稀缺性本身也会带来估值溢价。

而从汇率视角来看,在汇率贬值预期下,这个溢价率同样可以被理解。

还有另外一个很重要的原因,就是这些跨境ETF是T+0交易的,对于国内投机交易情绪浓厚的股民来说,这就是堪比国内可转债一样好玩的品种。

国内的可转债品种溢价几十个点,甚至溢价翻倍,同时每日换手率翻倍的都比比皆是,相对来说,未来上涨确定性高又可以T+0的跨境ETF,溢价才几个点并不算得了什么。

也就是说,未来收益确定性+额度限制+产品稀缺性+汇率贬值预期,再加上可以“随时进出”的T+0交易机制,就注定了这些跨境ETF定然会被股民所追捧,进而出现高溢价的情况。

这个溢价,会一直伴随这些产品的波动而波动,但大概率不会消失。

这些也是监管方大量发布风险提示也难以遏制的根本原因。

03

尾声

相信XX,定投纳指,已经成为股民交流群里自嘲的常用语了。

其实股民心里都知道,如果国内A股能真正让大多数股民赚到钱,哪怕赚得不多,也不会出现高溢价去抢购跟踪国外股票的ETF这种情况。

谁不喜欢看着自家的股票能有出息呢?谁又喜欢舍近求远去买不熟悉的股票呢?(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26