绿茶餐厅港股IPO重启,有哪些亮点值得关注

6月19日,绿茶集团有限公司(以下简称"绿茶餐厅")再次向港交所递交了上市招股书,这是其第四次尝试登陆港股市场。两年前,绿茶餐厅曾一度通过港交所聆讯,却未能最终敲定上市。

近两年间,更鲜有连锁餐饮品牌企业能够成功获得港交所的入场券。除了绿茶餐厅,杨国福、小菜园、捞王、乡村基等连锁餐饮品牌向港交所递表后,即使有动作也未曾"破门而入"。

因此,在今年港股IPO市场开始回暖之际,率先重启的绿茶餐厅能否先拔头筹,拿下"浙江上市餐饮第一股"的名头,无疑是资本市场关注的焦点之一。

而对比此前招股书,绿茶餐厅再次更新后的业绩表现更加亮眼,发展方向进一步明晰,同时还向市场透露出新一轮扩张的计划及讲述全新的更具想象空间的故事。

一、网红品牌的重生,焕发活力和展现新的面貌

自2008年成立以来,定位于休闲中式餐饮并以江浙菜为主要代表的绿茶餐厅,凭借其融合菜概念和高性价比特色,一度崛起成为餐饮界的网红品牌。尽管近年来在年轻消费者中的热度有所下降,但绿茶餐厅依然保持着其较好的市场竞争力和影响力。

据灼识咨询的报告,2023年在中国休闲中式餐厅品牌中,绿茶集团按餐厅数目计算排名第三,按收入计算排名第四;而在重点提供融合菜的休闲中式餐厅品牌中,按收入而言,绿茶集团已经成为了国内最大的餐厅品牌,真正的融合菜龙头。

据招股书的最新数据显示,截至2024年6月11日,绿茶餐厅已开设382家餐厅,遍及中国21个省份、四个直辖市以及两个自治区,其已覆盖中国所有一线城市、15个新一线城市、30个二线城市以及79个三线及以下城市。2021年至2023年,绿茶的餐厅总数复合年增长率为23.5%。仅2023年这一年便开设了89家新餐厅,同比增长30.4%,新开餐厅增长高于同期均值,呈现出显著的加速。

2023年,绿茶的营收录得35.89亿元,同比增长51.1%。同期的经调整净利润录得8.5%,对比于2022年的1.1%,提升幅度高达7.4个百分点,经调整净利润3.03亿元,对比于2022年的0.25亿元,更是大幅增长1112%。

2023年的绿茶无疑成功捉住了经济重启及旅游出行消费报复性复苏的窗口期,其在这一年取得的业绩增长及门店运营增长,综合来看,或会是首次递表以来披露数据中所获得的最好表现。

对于连锁餐饮品牌最为关注的运营指标——翻台率,据招股书,绿茶餐厅在2019年至2023年底分别录得数字为3.34、2.62、3.23、2.81及3.30(次/日),显示出其翻台率已重新返回了特殊事件发生前的高位水平。

莫说在变化莫测的餐饮业,任一个经营长达10年或以上的连锁品牌,无论是它找到了可供其在较长时间内维持高增长的新入口,或是它在经历过低潮后重新返回高峰期,证明了其在激烈行业竞争中再次"支棱"起来了,而这样的过程要实现起来,其难度都是非常大的,这也决定了符合以上条件的企业在相关分类中所占比例极低,现存数量稀少。

而在过去10年甚至20年,凡是能够重启的企业,无一例外都能够突破天花板,穿越周期,最终成长为一域的参天巨木。

二、战略定位坚持与降本增效,进击下沉市场的双重利器

绿茶餐厅,能不能成为这样的企业?且要看一看它在过去几年中,为其重启计划做了哪些关键且正确的事。笔者认为正是这些事情帮助其抗击衰老,进而焕发新生。

绿茶餐厅的"复兴",首先得益于其对战略定位的坚定执行。

绿茶餐厅坚持提供融合菜系和高性价比的菜品,以吸引年轻消费者,人均消费定位在60至80元之间,招股书显示平均客单价为61.8元。餐厅提供50至80种菜品选择,并每年更新约20%的菜单,以保持新鲜感。

在门店设计上,绿茶餐厅巧妙融合传统艺术元素和自然景观,营造独特的用餐体验,以增强品牌辨识度。

此外,餐厅在成本控制和效率提升方面采取了积极措施。2021年1月,绿茶餐厅建立了直采中心,有效降低了原材料和耗材的成本占比,从2021年的36.9%逐年下降至2023年的33.6%。

绿茶餐厅还通过增加兼职员工比例,有效降低了人力成本。从招股书数据来看,全职员工数量虽有所增加,但单店平均全职员工数量却有所减少,而兼职员工的比例显著上升。

再者,绿茶餐厅近年的增长主要得益于其在二三线城市和新市场的扩张。其融合菜系的高辨识度和精准的定价策略,也使其在这些地区具有强大的市场竞争力。

尽管一线城市消费者对餐厅的装饰风格已较为熟悉,但在非一线城市和下沉市场,其独特的中国风用餐环境依然具有很大的吸引力。

招股书特别强调,绿茶餐厅在二线、三线及低线城市能够获得理想位置,并在装修成本上获得补贴,这也为其在这些下沉市场的快速扩张和品牌知名度提升提供了有力支持。

如今,用餐面积小于450平方米的小型餐厅成为绿茶餐厅开店的主力,小型门店的总占比在2023年已然提升至49.20%,几乎达到在营门店数量的一半。

招股书亦显示,开设每家餐厅的资本开支和经营开支已从过去的平均320万-370万,调整为目前240万-370万区间。

绿茶餐厅在招股书中明确表示,未来计划专注开设面积较小的餐厅,因其预期小型餐厅的翻台率较高且经营成本较低,从而使公司得以实行更具灵活性的扩展战略。

对于未来的拓店计划,公司计划在2024年至2027年期间分别开设112家、150家、200家及213家新餐厅,这675家计划扩展门店中,约有47.26%位于三线城市,86%是小型餐厅。

按照这一计划,不考虑关店情况下,绿茶餐厅或将在2027年实现千店规模的跨越。

总结来看,绿茶餐厅描绘出的新故事,实际上就是在下沉市场推行"小而美"的精品单店策略。

这一策略的优势,除了帮助保持运营门店的灵活性,能够帮助降低投入和运营成本以达到规模效应的释放之外,还能够有利于缩减新开单店的回本期,进一步降低扩张的风险。

据公开资料,在公司已实现现金投资回收的餐厅中,过去运营中的餐厅的平均现金投资回收期高达19个月,但公司在2023年开设的当前在运营中的餐厅,其平均现金投资回收期已进一步降低至15.5个月。降本的"本"既是成本的降低,也包括了单店投资的本金和回本期的降低,全面认识到这一点是非常重要的。

降本在前,随之而来的则是增效。最直观的体现在两点:第一点是,2021年-2023年绿茶餐厅的净利润率从最低的0.7%上升至8.2%;第二点是,随着门店数量的扩张和优化管理,绿茶餐厅的单店年收入从最低的861万提升至997万。

初步验证了在下沉市场进行扩张且推出与之相匹配的"小而美"精品单店策略,确实的走在一条正确的道路上。假设单店年收入这一数字在未来维持不变,按照2024年至2027年预期开设的这675家门店数量进行推算可得,未来新增收入预期或达67.5亿元,换而言之,在2027年末将有望看到一个收入跨越百亿的绿茶餐厅。

绿茶餐厅下沉市场的故事,比以往提出的增长策略其实是更具备实现的可能性,从潜力来看,也更具香了。绿茶餐厅增长"天花板"也理应得到重估。

三、换不同角度看待股东分红事件

近日,市场对公司的另一关注点放在了其上市前"突击"分红操作上。据招股书所示,2023年5月,绿茶餐厅向其股东派发股息3.5亿元。

笔者的观点是分红问题还需要客观、理性的去看待。首先,在招股书中,除了2023年5月份的分红记录之外,没有找到公司在其他年度进行分红的记录,或意味绿茶集团自成立至今16年时间,外部股东投资入股至今的7年时间内未进行过其余的分红活动。

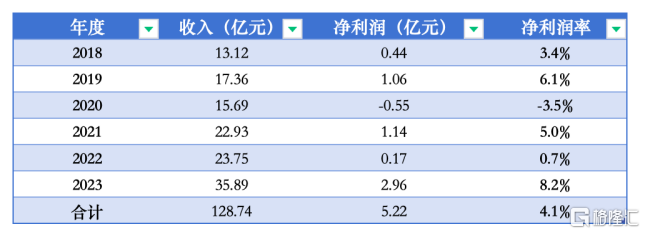

其次,参考历次招股书记录的2018年至2023年业绩数据,该期间累计实现了收入约128.74亿,期间累计净利润约5.22亿,对应累计净利润率约4.1%,该公司在2023年创下最好利润率记录,达到8.2%。

查看公司财务报表所载的可供分配利润金额,在本次分红前,录得的金额为6.70亿元,意味着2023年5月的首次分红仅占公司历年经营累积下来的可供分配利润金额比例约52.2%,留存可供分配利润几乎还有一半。

若站在6年的长时间维度,3.5亿分红占期间累计净利润的67%比例,6年累计分走了约三分至二左右的净利润总额,折合每年的占比仅为11.2%,由此对应的年均分红金额约5833万元,将这一数字除以2023年公司净利润,得到的比例尚不足20%。从分摊调整的分红数据来看并无发现不妥。放在2023年的上市企业财报里,不足20%的股东分红比率,是一个比较低的数据,根本谈不上高。

(资料来源:据招股书数据进行整理)

资本市场普遍认可观点是,能分红的企业优于不具备分红能力的企业,不论其是否是一家上市公司。

因为分红是一种习惯,其可深层次体现出一家企业的经营状况是否健康,是否具备可持续增长与可持续经营的能力,以及公司治理能力是否良好等。

对于绿茶餐厅来说,其经营状况相较以往已经大为改善并向好,公司也在下沉市场扩张中重新遇见正向循环,重新返回"长坡"进行现金流创造,因此支持其分红的源头活水和底层逻辑都找到了。

只要确定了这些,或意味着绿茶餐厅已掌握着其上市之后推行稳定分红举措的所有客观条件和基础,一切准备就绪,只等上市"东风"。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26