持续新高!水电龙头的尽头在哪?

近期以来,电力指数持续创阶段性新高,与疲软的大盘市场形成了鲜明对比。拉长时间看,今年初至今,该板块累计大涨18%,而同期沪深300仅仅上涨4%。

具体到个股龙头看,长江电力大涨21%,华能水电大涨24%,国投电力大涨39%。以上三家均是千亿市值大龙头,均持续创历史新高,给价值投资者足够的惊喜与回报。

有人说,科技的尽头是AI,AI的尽头是算力,算力的尽头是电力。

那么,电力龙头股的尽头在哪?还会持续牛下去吗?

01

电力板块持续大涨,并不是资金套团那么简单,背后必然对应着不错的逻辑。在我看来,主要有两个方面。

第一,大盘市场风险偏好低迷,主力资金选中了高股息的避险电力板块。

从年初至今,大盘已经反弹不少,但市场风险偏好依然萎靡。主要逻辑有两点:一方面,宏观经济增长事实上下了一个台阶,且政策面亦也无强刺激举措出来。对应到微观层面,市场会对成长板块预期偏弱,且暂无法得以扭转。

比如食品饮料从2021年2月以来,一路狂泻。不少消费龙头已经跌了70-80%的基础上,依然继续下跌。

主要逻辑是社零增速下了台阶,且整体从消费升级变成了消费降级,显著冲击了消费股的业绩成长性与盈利能力,导致不少公司已经见到了业务的天花板,估值大幅下移也就成为了必然。

另一方面,房地产市场触底复苏还尚需时日。

尽管在5月17日,政策连放地产大招,但近期现实反馈看,成交有改善,但力度并无超预期。并且,政策出台的初衷是托底市场,并不是像2015年重新刺激回来,市场化出清需要时间。

而地产的疲软,一方面影响信贷扩张,拖累经济增长,另一方面,会直接影响市场整体的风险偏好。

第二,电力板块自身有稳健的增长逻辑,且是量价齐升的。

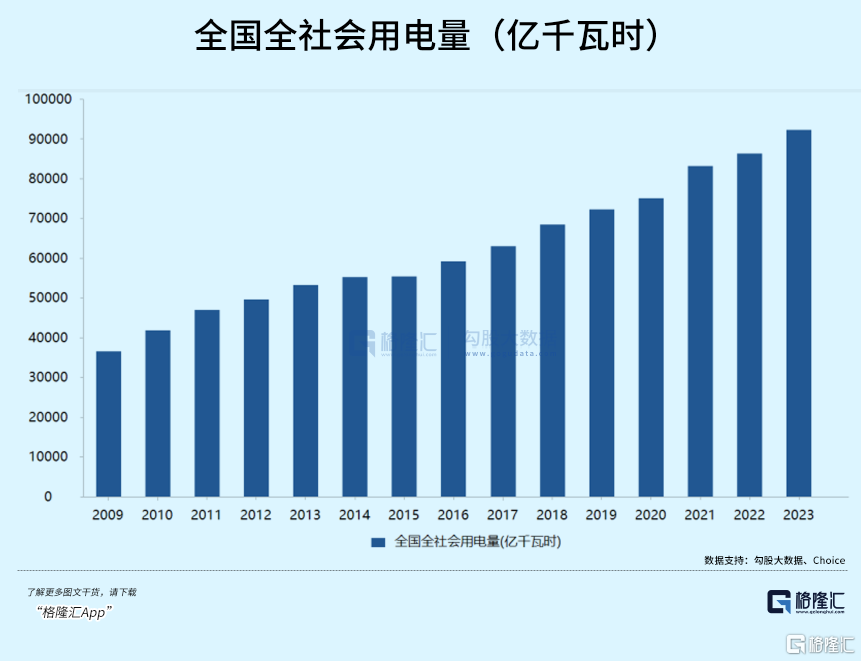

全国社会用电量持续增长,从2009年的36595亿千万时大幅增长至2023年的92241亿千万时。且电力结构方面,化石能源贡献量将下降,而水电、核电、可再生能源为首的绿电贡献占比会增大。

具体到水电龙头,依然存在量增逻辑。比如国投电力,2026-2030年,在建3座水电站,装机量为393万千瓦。此外,远期还有4座规划电站,装机量累计有738万千瓦。全部加总,总计1131万千瓦,占到如今已经投产装机量的53.1%。

除了量增维度外,电价仍有小幅抬升预期。

2022年市场化交易电量5.25万千瓦,占社会总用电量的60%以上。且按照2022年初发改委、能源局指导意见,到2025年全国统一电力市场体系将初步建成。

今年5月,国家发改委再次发布了电力市场运行基本规则,并将于7月1日起正式施行,加快全国统一电力市场体系的步伐,有利于发电企业提升其盈利能力。

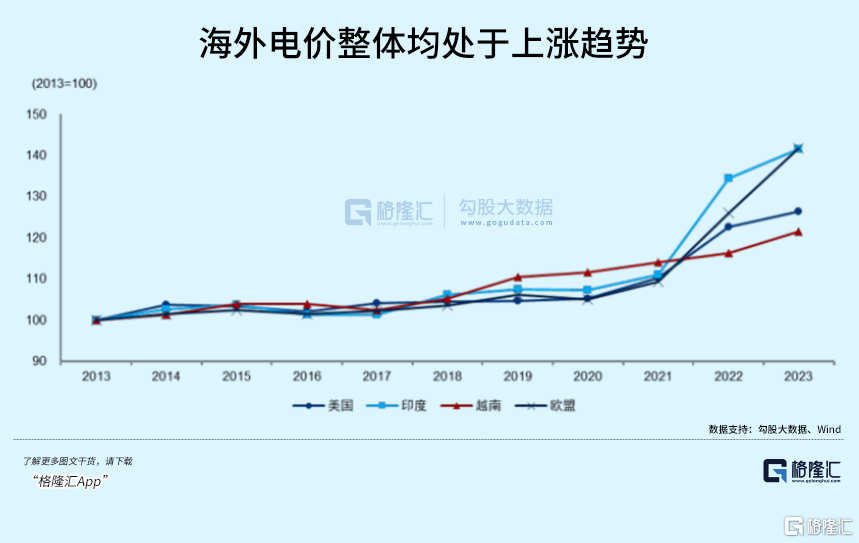

其实,海外市场电力价格伴随着供需紧平衡,持续走高,且单价远远高于中国。比如,中国居民用电成本每度仅5毛多,而美国9毛多,经合组织国家超过1.35元。这一切源于中国地方政府的直接与间接补贴,未来伴随着市场化程度越来越高,电力价格长期有望小幅走升。

电力价格走升,是投资的大杀器。这不仅可以带来营收的增长,且还可以提升盈利能力,会带动毛利率、净利率走升,进而抬升估值中枢,容易中长期走出向好的表现。

02

电力板块,又分为水电、火电、核电、风电、光伏等细分领域。细分龙头投资逻辑不一样,比如水电与光伏的生意模式差别巨大,也就导致了资本表现的异同。

资本对每个行业的估值高低区别很大,主要差距体现在门槛高低上(能不能阻止行业外资本进入行业内部)以及未来行业成长增量大小上。

水电赛道门槛极高,一旦占据资源,长期享受红利。

中国水利发电主要集中在水能资源丰富的长江、黄河、珠江、澜沧江、松花江上游,且水电站主要集中在西南地区。水电行业是国家命脉,具备特许经营权,有准入门槛,构成了极高的规模垄断优势。

并且水力发电成本偏低,因为水是可再生能源,生产中不存在可变燃料成本,也确保了长期可以获得稳定的资本回报。

从这一点上看,生意模式比火电龙头要好得多。因为后者成本支出最大的是煤炭,但价格有明显周期,以致于业绩周期属性很强,比较难跑出水电一样的超级大牛股来。

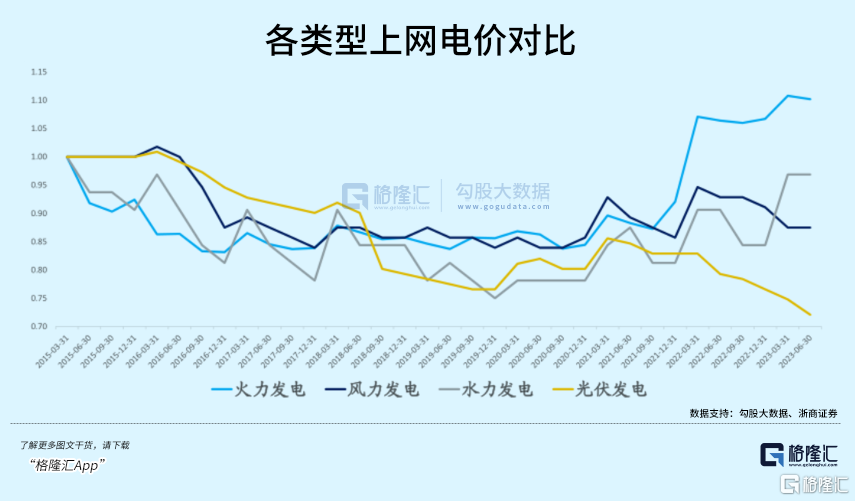

再反观光伏发电企业,经营门槛就比较低了。只需采购相应装机设备就可以,并不要特许经营许可,那么意味着竞争较为激烈。

并且伴随着光伏装机量的大幅增加,政策补贴亦持续退坡,上网电价持续走低,相关龙头企业的业绩增长以及盈利能力都有所恶化。比如,三峡能源2023年风力发电占比70%,光伏发电占比28%,利润增长偏慢,股价持续下跌,萎靡不振。

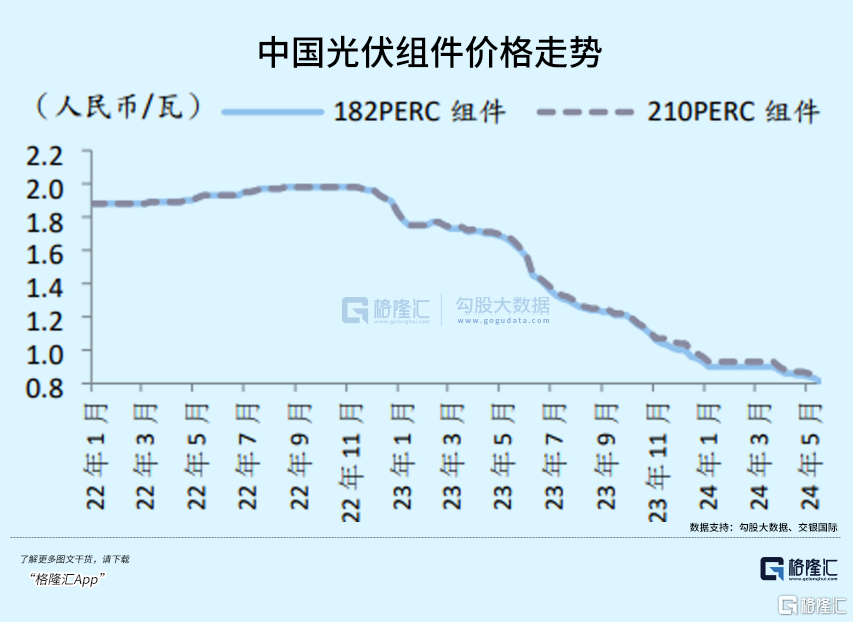

再看光伏发电中长游,就更加惨不忍睹了。因产能过剩,近年来光伏各环节产品价格大幅暴跌。2024年以来,多晶硅、硅片、电池片、组件价格分别下跌多达37%、39%、14%、15%,其中P型组件价格由2023年初的1.83元/瓦跌至目前的0.82元/瓦,跌幅高达55%。

价格崩盘式下跌,导致光伏上下游企业盈利能力大幅恶化,业绩也将呈现明显的滑铁卢。这亦是光伏板块股价连续大幅重挫的最核心驱动力。

这一切背后源于生意门槛过低导致。

过去很多年,光伏被市场认为是周期性行业,盈利不算太好,行业内外资本并不感冒。2020年12月,中国正式宣布2030年实现碳达峰,2060年实现碳中和。此后,行业内外资本开始进入疯狂进入光伏掘金。

行业外,有做设备商的、有做汽车塑料内外饰品的、有做家电制冷压缩机/温度控制器的,乃至有做拖鞋的上市公司纷纷宣布进军光伏,亦有新势力高景太阳能刚成立1年多,便正式宣布投资170亿建设50GW硅片项目。

行业内,原本做硅料的通威股份开始往中下游做一体化,协鑫集团、天合光能也开始一体化全产业链布局,而原本做硅片的隆基也开始往下游走。

不管是硅料、硅片、电池片和组件的技术壁垒都不算高,可以上下游相互渗透,且行业外玩家也可以依靠资本切入进来。

很快,光伏产业链出现严重的产能过剩。据机构预测,2024年底硅料、硅片、电池片、组件产能或将分别达到1180GW、940GW、1360GW、1220GW,约等于2024年新增装机需求的2.3倍—3.3倍。并且,通过跌破成本来达到产能出清的周期会很长。

即便未来几年后,市场达到相对平衡了,亦没有驱动力驱动价格往上走,因为经营门槛低一旦有不错利润便又会冒出产能来。

总而言之,水电龙头们持续创新高,而光伏发电以及中上游龙头则持续下跌,最根本的逻辑亦是生意壁垒不一样。

前者可以带来持续稳定的投资回报,后者更可能呈现周期属性,长期并不会有很好的盈利基础。

03

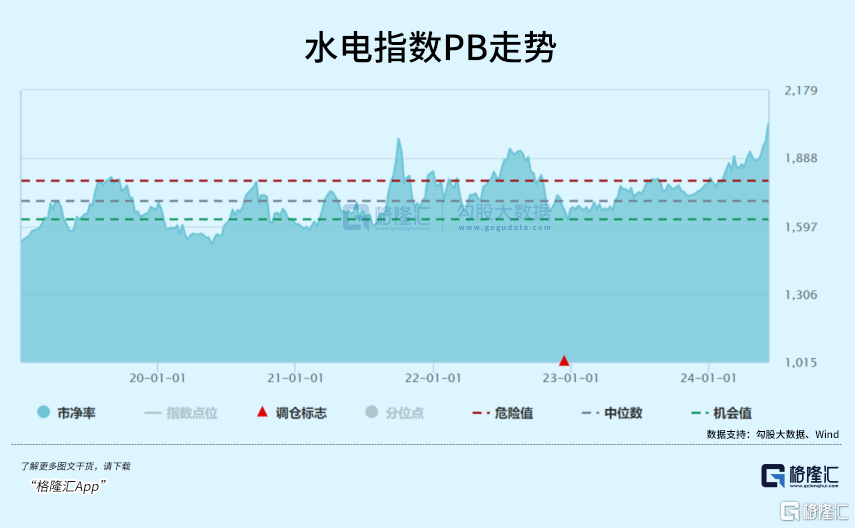

目前,水电指数PE为24.8倍,PB为2.76倍,均位于2019年以来的估值绝对高位。不过,伴随着股价持续走升,估值相对历史水平偏高,但应该没有达到泡沫的程度。

因为电力市场化改革以及整体市场风险偏好持续偏低,导致水电板块较过去几年出现一定溢价,也算是合理之中。

当前,从生意模式、业绩潜在增长、内外机构某种意义的抱团上看,水力龙头的上涨趋势短时间内不会轻易结束,未来仍具机会。

不过,也需要密切跟踪宏观经济变化导致市场风格切换的相关风险。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26