那么多港股互联网指数产品,到底应该怎么选?

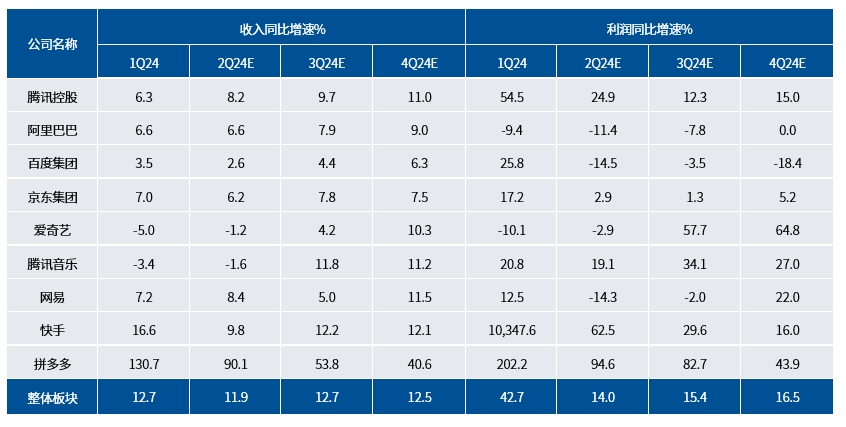

2024年一季度的整体板块数据显示,多数互联网公司的盈利表现超出了市场预期,整体板块的利润率创下了历史新高,在业绩公布之后,市场普遍上调了对大部分企业盈利的预期。以最新的数据为例,除了少数公司因自身商业战略调整而面临短期盈利波动外,大多数公司在未来几个季度的利润同比增长预计将保持在两位数的水平。市场普遍对互联网板块在未来一段时间内的利润端持续增长持乐观态度,并期待这些公司能够通过进一步的创新和市场扩张来实现长期价值的增长。

图:重点港股互联网公司未来三季度市场一致预期数据

数据来源:VA, 数据截至2024/05/31

卓越的基本面数据也同时吸引了市场的广泛关注,越来越多投资者开始关注互联网板块的相关投资机会,而指数ETF产品作为衡量市场表现的有力工具,则为投资者提供了捕捉市场趋势的有效手段。随着指数产品逐渐成为投资者讨论的核心,一个关键问题浮现:在众多的港股互联网指数产品中,如何做出明智的投资选择?在本期内容中,我们将深入探讨这一问题,对比分析不同互联网指数产品的特性及其差异性。

【港股通互联网和中概应该怎么选?】

在众多互联网指数中,中国互联网50指数和港股通互联网指数尤为典型。在编制方案上,港股通互联网指数专注于港股通涵盖的上市公司,其权重上限、成份股数量及可投资性筛选标准与中国互联网50指数均有所不同。就样本空间而言,港股通互联网指数覆盖所有港股通上市公司,而中国互联网50指数则包括港股以及在港交所之外的其他交易所例如美股上市的公司。在权重上限设置上,港股通互联网指数、中国互联网50指数分别设定为15%和30%。

表:港股通互联网与中国互联网50指数编制方案对比

数据来源:Wind

从历史走势的视角分析,两个指数表现出基本一致的趋势,其中中国互联网50指数显示出更为稳健的增长轨迹。这些指数的表现在很大程度上受到互联网行业整体Beta系数的影响。历史数据显示,尽管两个指数在不同时期均有过强势表现,但长期来看,它们的风险收益特征大致相似,均与行业Beta系数紧密相关。

表:互联网指数走势图

数据来源:Wind

综合考虑,由于中国互联网50指数的底层资产涵盖了更大范围的互联网行业的领军企业,并且由于其腾讯阿里权重累计超过50%,因此其整体风格倾向于价值风格,走势也相对更为稳定。而港股通互联网指数中包含了许多仍处于发展初期的港股互联网公司,指数整体表现弹性更高。在成份股分布方面,港股通互联网指数展现出更为分散和均衡的特性。由于编制方案的差异,港股通互联网指数、中国互联网50指数的前五大成份股(CR5)的集中度分别为60%和74%。港股通互联网指数在各个细分互联网领域的龙头企业上的权重分配相对均衡。

表:前十大成份股对比

数据来源:Wind,数据截至2024/5/31

目前,投资者可以通过相关的ETF产品来实现对这些指数的跟踪投资。例如,中概互联网ETF(513050,场外联接A类:006327;C类:006328)和港股通互联网ETF(513040,场外联接A类:019313;C类:019314)分别紧密跟踪中国互联网50指数和港股通互联网指数,使投资者能够有效捕捉互联网行业的阶段性机遇。通过这些投资工具,投资者可以便捷地进行一键式布局。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47