泰德医药递表港交所,为全球第三大CRDMO,净利润逐年下滑

格隆汇获悉,近期,泰德医药(浙江)股份有限公司Medtide Inc.(以下简称“泰德医药”)向港交所递交招股书,拟在香港主板挂牌上市,摩根士丹利和中信证券为公司联席保荐人。

招股书显示,就2023年销售收入而言,泰德医药是全球第三大专注于多肽的合约研究、开发及生产机构(CRDMO),提供从早期发现、临床前研究及临床开发以至商业化生产的全周期服务。

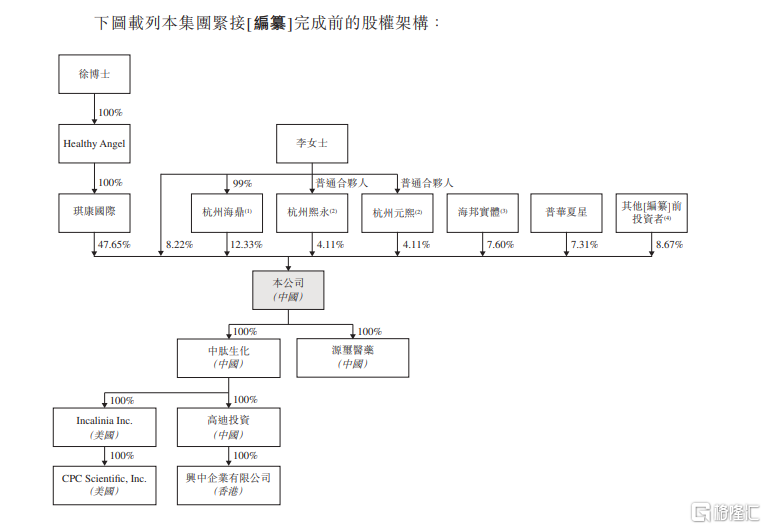

股权结构方面,招股书显示,泰德医药在上市前的股东架构中,徐琪、李湘莉为一致行动人,共同控制公司约76.42%的投票权。

泰德医药在招股中称,公司本次募集资金将用于在美国及中国建设设施以进一步扩大公司的服务能力及产能;在全球更多地区建立销售及售后服务网点,以丰富公司全球业务及扩大客户群;公司的营运资金及其他一般公司用途。

净利润下滑

泰德医药主要提供CRO服务,包括多肽NCE的发现与合成;CDMO服务,涵盖多肽CMC开发;以及CMO服务,负责多肽NCE和仿制药的商业化生产。业务遍及50多国,并为客户提供符合全球监管要求的多肽药物开发、生产及CMC申报支持。

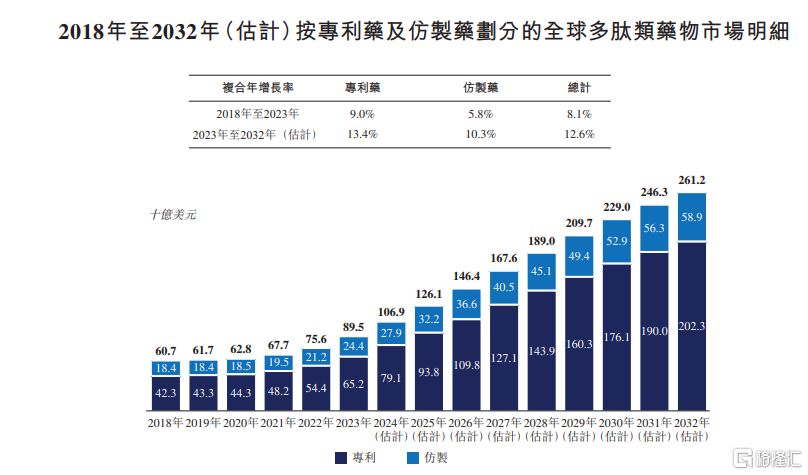

从行业空间看,按销售收入计,全球多肽类药物市场规模由2018年的607亿美元增长至2023年的895亿美元,复合年增长率为8.1%,且预计将进一步增长至2032年的2612亿美元,复合年增长率为12.6%。

中国多肽类药物市场方面,规模从2018年的482亿元增长至2023年的597亿元,期间的复合年增长率为4.4%。预计到2032年将达到2512亿元,从2023年开始的复合年增长率为17.3%。

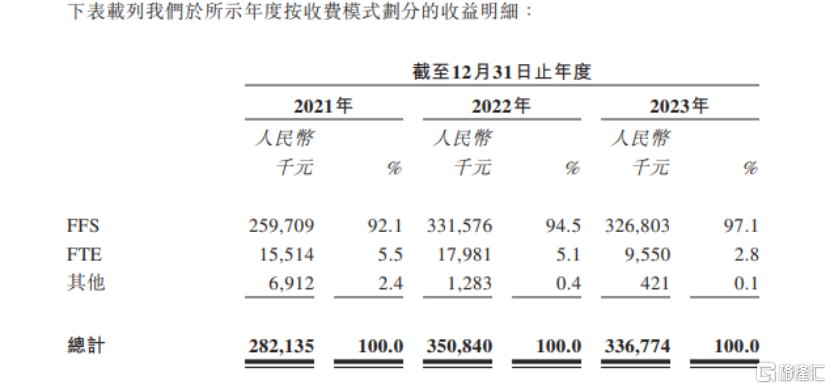

泰德医药主要通过FFS(按服务收费)或FTE(全职当量,按工时收费)费用模式为制药及生物技术公司提供多肽CRDMO服务产生收入。2021年至2023年,FFS收入是泰德医药主要营收来源,占比均超过92%。

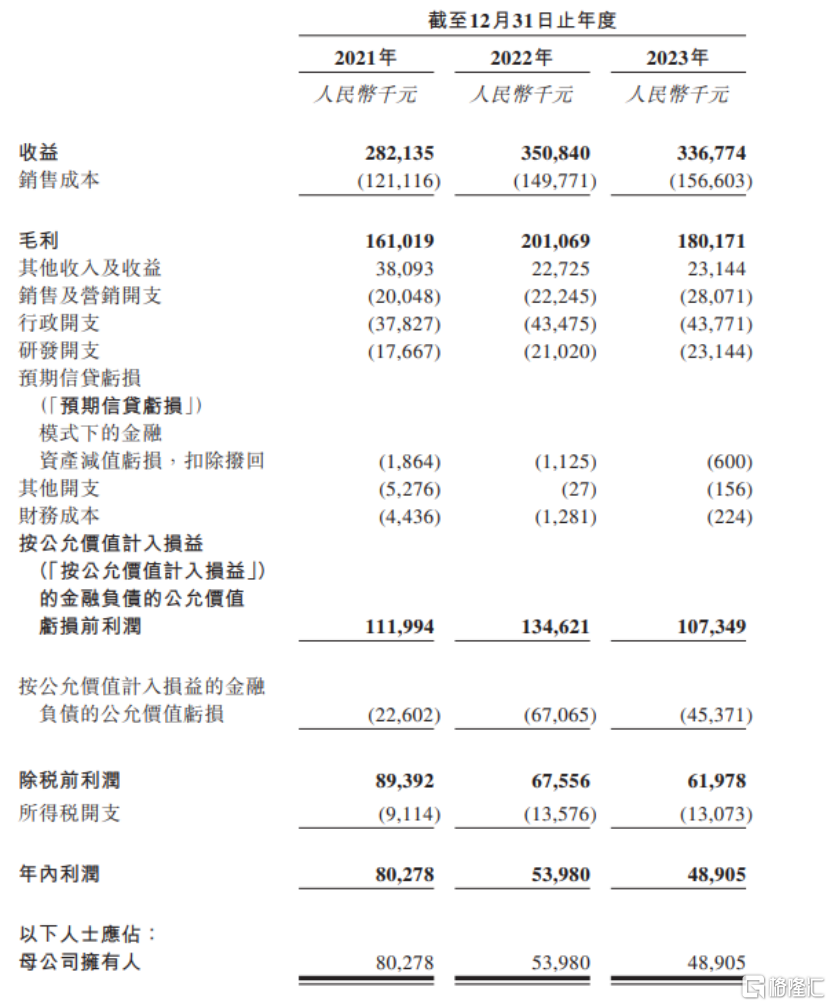

业绩方面,根据招股书,2021年至2023年,泰德医药的营业收入分别约为2.82亿元、3.51亿元和3.37亿元;同期相应的净利润分别约为8027.8万元、5398.0万元和4890.5万元。

公司年度的综合损益及其他全面收益表,来源招股书

公司在招股书中表示,公司2023年营收下滑约4%,主要原因是公司的三名主要客户因多肽药物开发资源、计划及周期变化,相应的减少服务需求。这三名客户对公司的总收入贡献减少,导致公司从每名客户那里平均赚到的钱也变少。

毛利率方面,2021年至2023年,泰德医药的毛利率分别为57.1%、57.3%及53.5%。

对于2023年毛利率同比下滑的原因,公司表示主要由于当年收入同比下滑,同时因为2022年至2023年公司员工数量增多、薪资上涨以及固定成本提高,导致销售成本也相应上升。因此,整体毛利率有所下降。

市场竞争激烈

截至2023年1月1日,泰德医药的多肽项目管线包括249个CDMO项目及六个CMO项目。公司亦于2023年获得72个CDMO项目及七个CMO项目。此外,于2023年全年,已完成8728个CRO项目。

泰德医药在招股书中表示,全球药物CRDMO服务市场竞争激烈,预期竞争水平将持续加剧。

在多肽CRDMO服务领域,公司与国内外众多竞争者较量,如大型制药公司的外包服务和专业制药公司。公司需在多方面进行竞争,如研发能力、技术设备、法规遵守、成本控制、交付速度、知识产权保护等。

有些对手可能拥有更多资源、技术、服务范围和品牌知名度。他们可能提升服务、推出低价新服务或更快适应新技术和客户需求。这些变化可能使公司的服务过时。同时,竞争加剧可能会影响公司的定价,进而影响到收入和利润。公司不能保证能在竞争中占据优势,也不能保证竞争不会对公司的业务造成负面影响。

此外,招股书显示,2021年、2022年及2023年,公司前五大客户收入占比分别为36.5%、44.8%及48.3%。同期,公司最大客户收入占比分别为12.2%、15.4%及20.9%。公司表示,无法确保和这些客户的持续合作。如果客户因行业环境变化、缩减研发预算等各种原因减少投入,且公司未能找到新的合作机会,则公司运营、财务状况和业绩都可能受到重大影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47