哔哩哔哩怎么就暴跌了?

昨日,哔哩哔哩发布财报之后,股价暴跌了12.4%。 $哔哩哔哩(BILI)$

如此跌幅,我还以为财报暴雷了,但看了一遍,似乎也没有太差啊?

具体来看,一季度营收56.65亿人民币,同比增长11.7%,虽说有去年低基数的影响,但终归从趋势上看,成长性有所恢复,略超分析师预期的56亿:

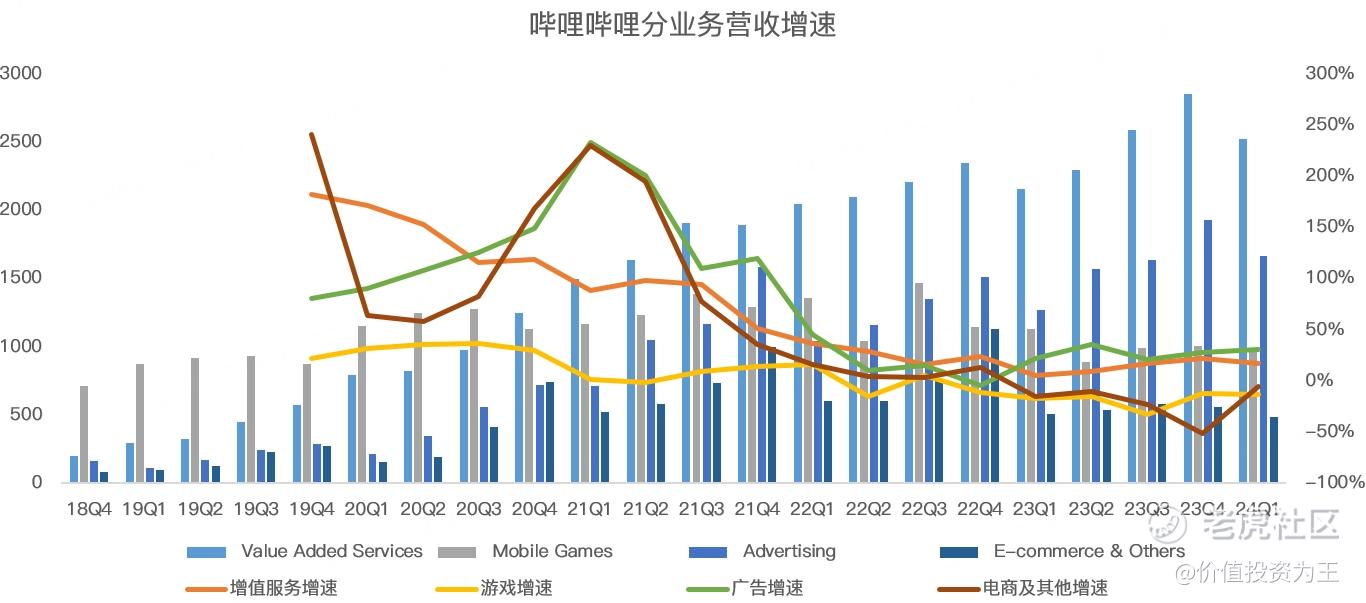

分业务看,哔哩哔哩的主业倒是恢复了增长,比如广告一季度营收16.7亿,同比增长31.2%,超出分析师预期的16.2亿;增值服务一季度营收25.3亿,同比增长17.3%,也超过了分析师预期的24.8亿;电商及其他营收4.8亿,同比下滑5%,不及分析师预期的5亿,但考虑到收入规模较小,不及预期也无关紧要;游戏业务一季度营收9.8亿,同比下滑13%,不及分析师预期的10亿,这已经是连续6个季度的下滑了:

由此来看,哔哩哔哩当下的广告、增值服务等主业恢复增长,而游戏和电商等业务表现不佳,可能回天乏力。

游戏领域,哔哩哔哩面临强势的竞争,比如腾讯,比如网易,B站毕竟不是游戏起家,这块业务感觉就是个半吊子,没啥前途。

电商同样如此,长视频网站带货远不如短视频,这块业务估计也是看抖音、快手电商火了,属于上去搞一把的那种,大概率不是未来主业。

而增值服务和广告,这是B站的核心,从用户数来看,一季度月活为3.4亿,同比增长8.3%,算是稳住了,未来也没啥增长空间了:

因此,未来哔哩哔哩的重心也是如何将更多的用户转为付费用户,类似腾讯音乐在用户数触顶之后,大幅提高了会员比例。

另外一方面就是优化广告投放,提升回报率,带动广告业务继续提升。

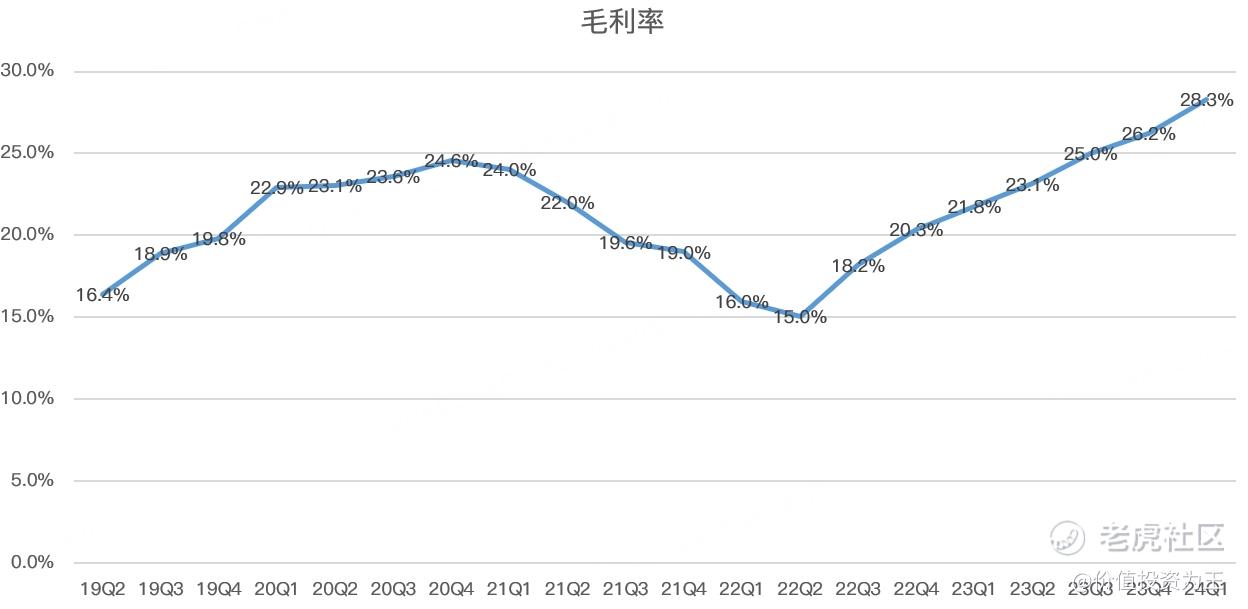

一季度,在增值和广告业务回暖的情况下,哔哩哔哩的毛利率创下新高,达到28.3%:

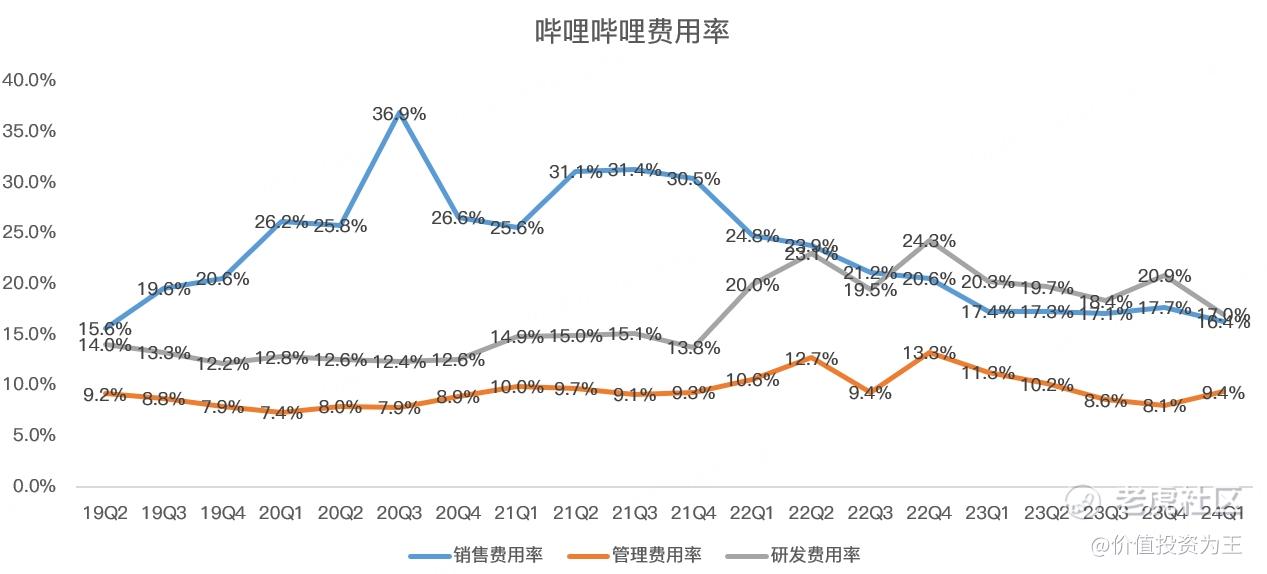

与此同时,哔哩哔哩的费用率仍在控制中,一季度销售费用率由17.4%下降至16.4%;管理费用率由11.3%下降至9.4%;研发费用率由20.3%下降至17%:

降费增效之下,哔哩哔哩一季度经营亏损为8.2亿,较去年同期大幅收窄40%。

虽然财务数据优异,但哔哩哔哩依然亏损,而且从趋势上看,毛利率不足30%的情况下,费用率高达42.8%,盈利依然遥遥无期。

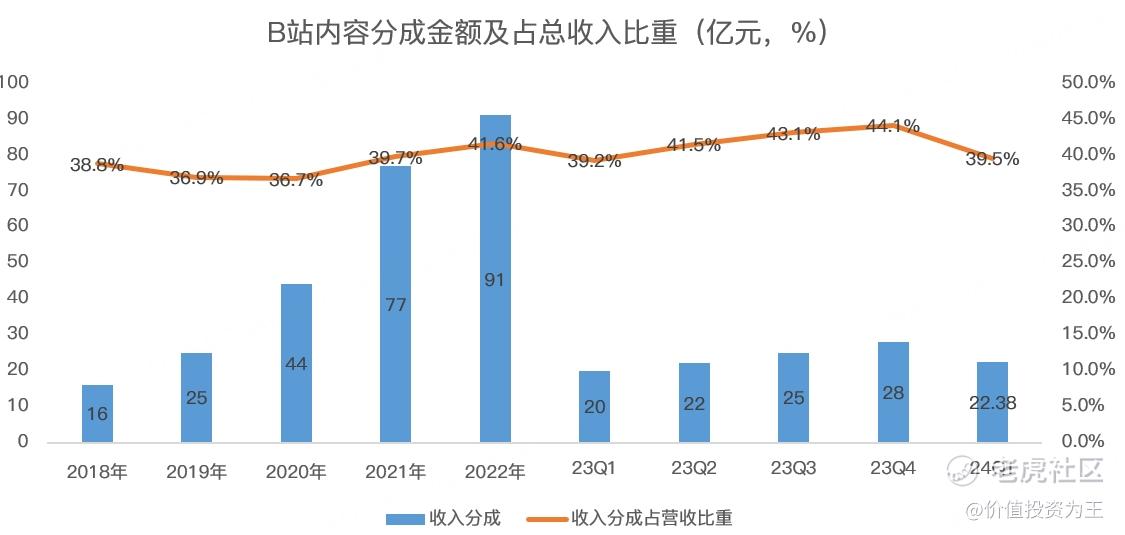

而在哔哩哔哩的成本中,给创作者的分成占大头,一季度分成22亿,占总收入的比例达到39.5%,虽然比之前的比例有所降低,但继续下降难度很高:

总的来说,哔哩哔哩现在挺尴尬的,要成长性,游戏、电商2个新业务垮了,只能依赖会员和广告,而哔哩哔哩又不愿意放开广告赚钱。

成长性下滑,其他中概股可以转向提升利润,犹如腾讯、快手等公司,在营收增长不如往日的情况下,净利润却可以暴增,同时通过回购、分红来提升股东回报,支撑股价,而哔哩哔哩,盈利之日还没有看到曙光。

如此尴尬,怪不得资金没耐心!

$哔哩哔哩-W(09626)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26