嘴炮引发的断崖式下跌

又是深夜惊魂的一天。

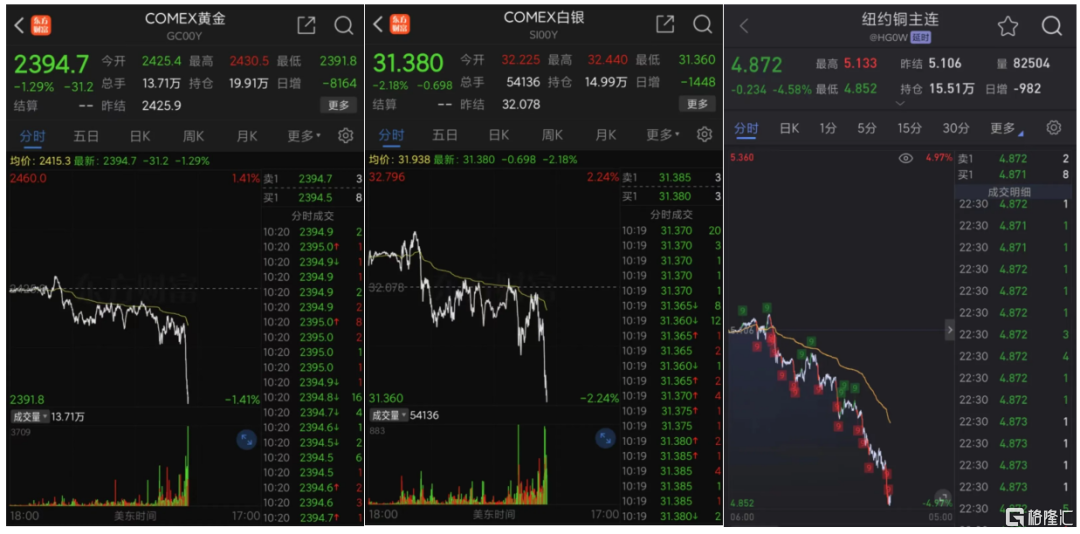

美联储纪要刚公布,黄金、白银就高台跳水,就连创新高的纽铜都一度回落超6%。美股也没绷住,道指跌0.5%,创本月最大跌幅,标普、纳指和谷歌跌落历史高位。

美联储纪要到底说了什么?

1

美联储纪要放鹰?

5月1日的美联储议息会议继续维持利率不变、放缓缩表速度(将每月被动缩减600亿美元国债放缓至每月250亿美元)。

5月22日公布的会议纪要提及:

一是美联储官员总体认为政策利率处于合理位置,但不确定当前金融环境的限制程度;

二是一季度通胀数据令人失望,若通胀进一步回升,他们愿意收紧政策;

三是美联储仍然重视通胀水平和就业市场的平衡,与会者认为若通胀没有更多进展,则需要保持高利率更长时间;但若就业市场意外走弱,则将很快降息。

四是几乎所有与会者支持缩减QT规模,部分官员强调缩减QT并不会影响紧缩的货币政策立场。

要说放鹰吧,的确也是释放出为了降通胀,坚决维持利率高位的态度。可是这份纪要跟美联储主席在5月1日的新闻发布会上的表态有什么区别吗?

鲍威尔当时在发布会上主要传达出三点意思:一是若通胀持续高位,则美联储不降息;二是若通胀开始下降则美联储降息,或者劳动力超预期走弱也降息。三是鲍威尔不认为美联储会加息,不认为有滞胀风险,未来通胀仍会回落。

细究看来,鲍威尔的发言与本次公布的纪要并无太大出入,主要是美联储最近又开始预期管理了,吓得市场又开始上蹿下跳。

近日,美联储官员鲍曼、卡什卡利均在公开发言中提到了年内不降息的可能性。这回连华尔街也加拱火行列。高盛CEO一石激起千层浪,预计美联储今年降息次数为零。

高盛CEO David Solomon 给出的理由是,因为美国政府支出证明经济更具弹性。“我仍然没有看到令人信服的数据表明我们将在这里降息。”

无独有偶,华尔街另一位重量级人物摩根大通CEO今日再次警告美国经济或硬着陆,认为利率仍有可能小幅上升,此前已在致股东的年度信中写道,摩根大通已准备好接受2%至8%的利率,“甚至更高”。

戴蒙说:“我们真的会看到硬着陆吗?当然,读过历史的人怎么会说没有机会呢?”

是什么让戴蒙产生如此悲观的想法?

戴蒙回答说:“通货膨胀比人们想象得更棘手,主要是因为庞大的财政货币刺激计划仍然存在,而且可能仍然在推动这种流动性。”

一个星期前,戴蒙接受采访时再次呼吁,美国需要集中精力减少财政赤字,否则它将来可能会成为一个“更令人不安”的问题。

几乎同一时间,全球最大对冲基金桥水创始人达里奥也警告,美国政府不断上升的债务水平可能冲击美国国债。

就连鲍威尔本月在接受新闻节目《60分钟》采访时都坦言,在债务问题上,“美国正走在一条不可持续的财政道路上。”

这个问题太棘手了,正如美国前财政部长康纳利所说,:“美元是我们的货币,却是你们的问题。”至少不是短期投资该关注的事,聚焦在美国的通胀数据、就业数据可能更有指导性。

不管如何,全市场对美联储的降息预期越来越悲观了,交易员减少对美联储今年将不止一次降息的押注,连累高位的黄金顺势回调一波。

隔夜,现货黄金接连失守五大关口,回落至2380美元/盎司下方。今日,现货黄金继续下跌,失守2360美元/盎司,为5月15日来首次,日内跌0.79%。

黄金主题ETF、有色主题ETF全天跌幅居前。华夏基金黄金股ETF、国泰基金矿业ETF、永赢基金黄金股ETF等均跌逾3%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

2

英伟达财报继续超预期

世界上最会赚钱的方式除了刑法里提到的,或许就属英伟达了吧

毫无意外,英伟达财报又超预期了。

美东时间周三盘后,英伟达第一财季营收260亿美元,较去年同期增长262%,超过此前分析预测的246.9亿美元。净利润148.1亿美元,同比上升628%,毛利率达到78.4%,比去年同期的64.6%进一步增加。

更振奋人心的是,英伟达发布强劲营收预测,称“料公司将迎来下一轮增长”,预期第二季度的营收为280亿美元,分析师预期268亿美元。

同时英伟达宣布了拆股计划1拆10,亮眼的财报叠加拆股通常会带来填权行情,英伟达周三盘后直接一度涨超7%,盘中突破1000美元,创历史新高。

这意味着美股短期情绪得到极大提振,尤其是纳斯达克指数的走势。因此今日资金继续溢价买入纳指相关的ETF。尽管昨日纳斯达克跌0.18%,A股今日相关ETF全线飘红。

其中景顺长城基金纳指科技ETF涨1.58%,溢折率高达12.32%。易方达基金美国50ETF、华夏基金纳斯达克ETF分别涨1.33%和 1.21%,溢折率均超3%。

3

“特国2401”今日跌近16%

一场把超长期国债当新股炒的荒诞剧情要落下帷幕了吗?

昨日,超长期特别国债上市首日,“特国2401”盘中两度临停,盘中一度涨25%,然后收盘突发跳水,涨幅仅剩19.70%。

今日“特国2401”再次临停,不过这回是下跌,“特国2401”跌超13%盘中临停,于10时复牌,最终收跌15.91%。

看着这种行情,你真的会有一种活久见的荒诞感。什么时候,国债还能当新股炒了?暴涨暴跌的,尾盘还能跳水?

明明是一只年化利率为2.57%的超长期国债,如何值得资金抢崩头?

难道这些资金认为未来2.57%的回报算是可取,甚至稀缺?居然不惜把“特国2401”顶到25%的涨幅,直接透支了10年利息。

如果你昨天在125的价格买了这只债,尾盘的跳水告诉你什么叫:两分钟亏了十年利息。

到底会是谁在疯狂炒作国债?

市场认为30年期超长期特别国债出现的过山车行情,是由于特别国债的热度和投资非理性行为两个因素共同驱动。

中邮证券指出,因为交易所国债市场并非国内债券市场的主体,其市场深度和流动性也相对有限,更易出现少数报价驱动价格大幅波动的情况。

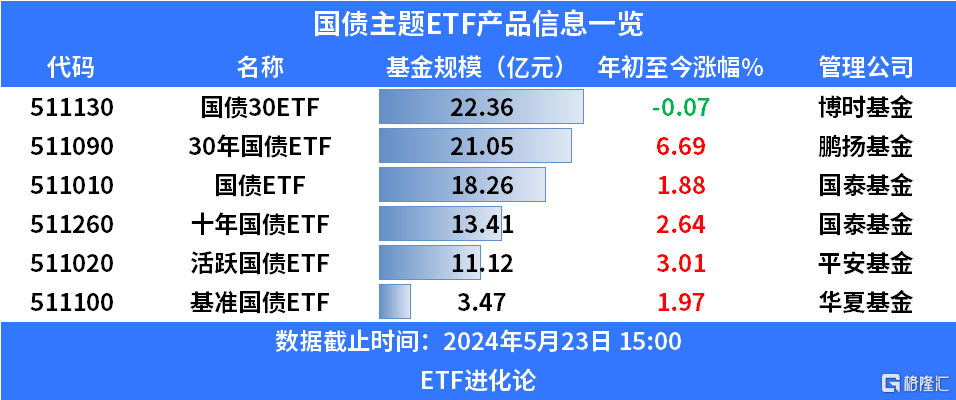

对于个人投资者,不妨看看国债ETF,起码没有直接买国债那么刺激。

对于债券投资,中邮证券认为长期国债利率的定价,货币宽松的预期和政府债券发行落地的权衡仍将是主要驱动因素,关注短端下行后的长端阶段性博弈机会。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33