贵金属行情“速冻”!美联储牵引市场神经,黄金、白银正从高位陨落

贵金属这波行情来的猛烈,去的也突然。

昨夜美联储“放鹰”之后,美元指数走强,黄金、白银、铜集体上演了大跳水。

今日,有色金属板块也大回调,A股贵金属板块跌超28%,港股黄金及贵金属板块跌超3%。

此前在地缘冲突等多因素共振之下,贵金属自今年2月初来“一路狂奔”,A股该板块目前累计涨幅超42%,港股该板块累涨超62%。

市场一度喊出“贵金属小牛市”来了。

不过近几日,贵金属行情又失去了上涨动能。

商品市场上,黄金、白银期现悉数大跌。

现货黄金一度失守2360美元/盎司,创逾一周新低,为5月15日来首次。现跌0.65%报2362.75美元/盎司, COMEX黄金期货跌1.29%报2362美元/盎司。

现货白银跌1.2%报30.38美元/盎司, COMEX白银跌3.08%报30.525美元/盎司。

国内贵金属也全线飘绿,沪金主力合约跌幅2.74%,沪银主力合约跌超5%。

美联储加息势头重燃?

从地缘政治来看,伊朗总统去世后,中东地缘政治紧张局势并未突变,这削弱了对黄金的避险需求。

眼下,美联储不急于降息的立场则更牵引市场神经。

最新公布的美联储会议纪要显示,降通胀之路漫漫,部分官员甚至称愿意在必要时加息。

值得注意的是,这比3月美联储会议显示出了更强硬的立场。

与会者们预计,通胀率将在中期内恢复到2%,但反通胀进程可能需要比之前想象的更长的时间。

美联储还提出了通胀的几个上行风险,特别是地缘政治事件,这将给消费者带来压力。

受此影响,鹰派美联储帮助美元重拾涨势,美国国债收益率也随之上扬。

尽管市场仍认为美联储不太可能进一步加息,但减少了对美联储今年将降息一次以上的押注。

本周来,美联储官员们也持续“放鹰”表示,对通胀和利率前景采取谨慎立场。

他们认为,在美联储在开始下调利率之前,需要更多证据证明通胀正在缓解。这意味着央行可能会在更长时间内维持高利率。

美联储理事沃勒表示,需要再看到几个月的“良好通胀”数据才能降息;

亚特兰大联储主席博斯帝克则预计在第四季度之前不会降息;

克利夫兰联储主席洛雷塔·梅斯特也警告称,通胀风险倾向于上行,不再认为 2024 年三次降息是合适的;

旧金山联储主席玛丽戴利表示,预计住房通胀率将缓慢改善,但美联储决策者预计进展不会很快;

美联储负责监管的副主席迈克尔·巴尔表示,美联储处于保持政策稳定并观察经济的有利位置;

美联储理事会副主席菲利普·杰斐逊也指出,现在判断通胀放缓是否会“持久”还为时过早。

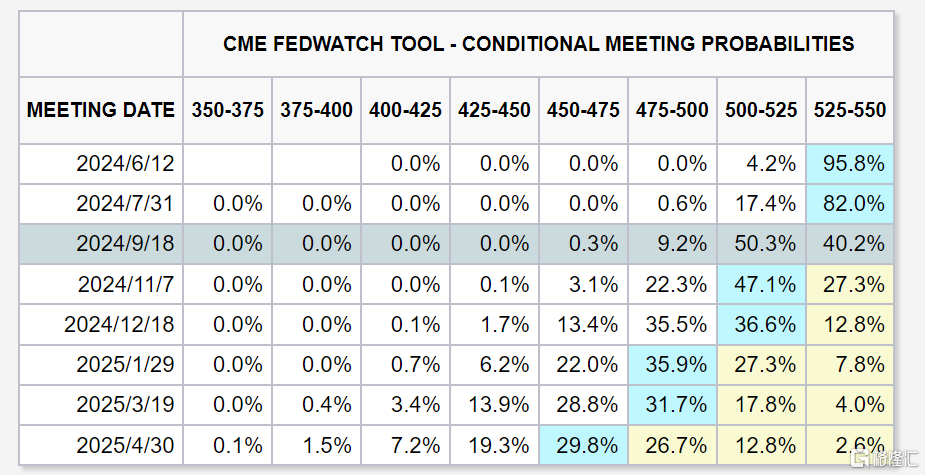

据 CME FedWatch 工具显示,9月美联储降息的可能性回落至50%,年内降息次数也由两次变为一次。

会否引发新一轮强劲抛售?

在美联储会议纪要公布之前,高盛甚至断言:美联储年内“零”降息。

周三,高盛首席执行官David Solomon表示,预计美联储今年不会降息,因为仍然没有看到令人信服的数据。

此番言论与市场对美联储今年至少降息一次的预期形成了鲜明对比。

FXStreet首席分析师ValeriaBednarik撰文指出,黄金已经出现暴跌,金价似乎将延续跌势。随着金价跌破周三低点,这可能会引发新一轮的强劲抛售。

德国商业银行则预计,黄金价格将在2024年下半年跌至2300美元/盎司;到2024年底,白银价格预计将达到每盎司30美元,高于之前预测的29美元/盎司。

该行对黄金和白银的预测值均低于当前价格。

不过也有机构仍看涨未来金价。

法国兴业银行指出,中东地缘政治风险引发金价走强。地缘政治危险,是双方信任破裂的表现。从2008年全球金融危机开始,人们对美元的信心减弱。这不是一夜之间形成的问题,解决的方案也不可能一蹴而就。因此,黄金具备上涨的基础条件。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47