莆田首富公司,1个月飞涨65%!

近期来,中国楼市迎来重磅利好组合拳,包括大比例降低首付、公积金利率下调、央行出资3000亿设立保障性住房再贷款等。一系列政策举措超出市场预期,以致于地产链相关公司迎来了一波大回血。

主营建筑涂料的三棵树,福建莆田首富洪杰掌控的私人公司。该司从4月中旬以来,股价已经大幅反弹超65%,期间还连续拉了3个涨停板,比防水茅的东方雨虹还要强势。

如此劲爆的行情,也让一众散户垂涎欲滴,跃跃欲试。但这样一波急促行情的背后,真的会是三棵树困境反转的前兆吗?

01

在我看来,三棵树股价大反弹更多源于交易层面——此前的股价跌太深了,因政策消息面刺激来一波技术性反弹也实属正常,而基本面还在持续寻底中。

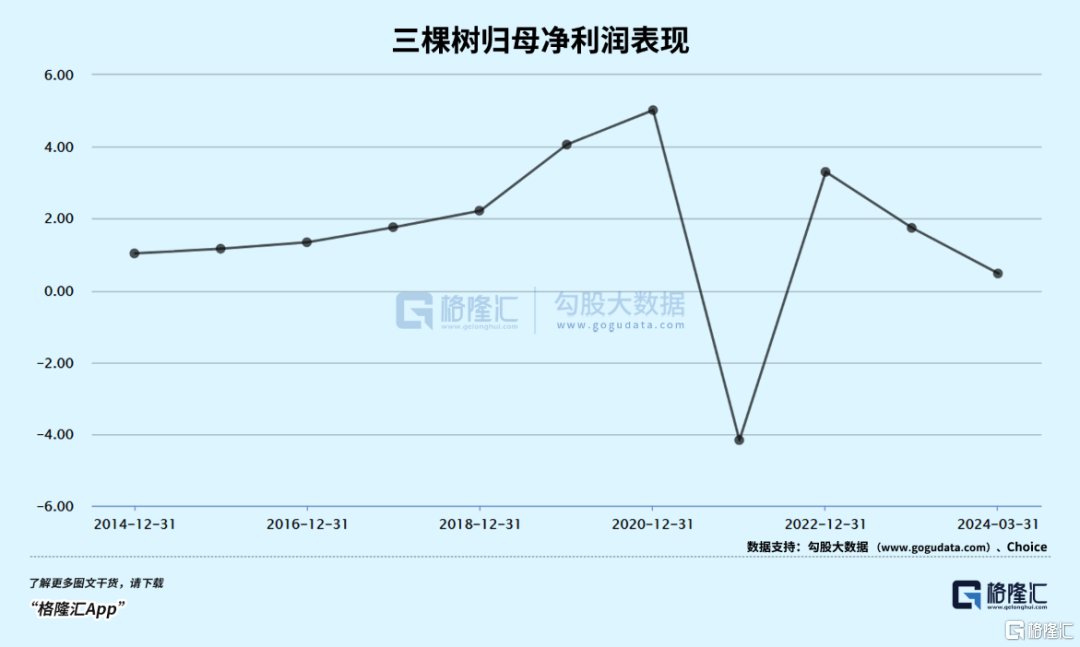

2023年,三棵树营收124.76亿元,同比增长10%,创下历史新高。归母净利润以及扣非归母净利润分别为1.74亿元、4403万元,同比骤降47%、80%。利润表现,一把回到了六年前。

三棵树增收不增利,主要有两方面因素。第一,营收仅增长一成,但销售费用增长23%,管理费用增长26%,财务费用增长27%,均远远高于营收增速,也暗示了下游需求偏弱,需要更多费用支出来拉动业务规模增长。

第二,房地产市场持续不景气,不少开发商客户暴雷,导致应收账款急剧膨胀,坏账损失也较疫情之前大幅攀升。

最近几年,三棵树不少大客户相继出现重大经营问题,包括恒大、融创、蓝光发展、华夏幸福、阳光城、中南建设、富力、金科。这些地产客户欠了三棵树很多钱,不容易收回。

其中,把三棵树坑的最惨的当属恒大。2021年,恒大欠三棵树1.8亿元,没有钱支付了,于是双方达成协议用49套房来抵债。

随后,三棵树向恒大相关公司支付了“工抵房意向保证金”20万元、购房定金288万元、购房差价款约78万元。后来的剧情令人大跌眼镜,恒大非但没有把49套房过户给三棵树,反而转卖了给了其他人。最后,三棵树落得个钱房两空。

截止今年一季度末,三棵树应收票据和应收账款高达31.95亿元(超净资产的27.5亿),较2019年大幅上升66%,占总资产的23.8%。

不少应收账款已经变成了坏账,三棵树无奈进行了信用减值。2023年,信用减值损失超3.5亿元,加上之前3年累计计提超过14亿元,而2019年仅计提6435万元。

如此一来,三棵树财务状况趋于紧张。首先,资产负债率从2019年的67.64%大幅上升至最近3年的80%以上。其次,货币资金不足以覆盖短期债务。公司最新流动资产为65.75亿元,其中货币资金仅13.86亿元(包括受限现金),但短期借款19.4亿元,一年内到期的非流动性负债余额5.83亿元,现金短债比仅0.55%。

盈利能力方面,截止今年一季度末,销售毛利率为28.38%,较2015年高峰大幅下滑19%,2021年曾一度下探至26%。再看净利率,同样大幅下滑,最新仅2.29%,2021年一度为-3.47%,而2020年及以前年份还可以保持在6%上方水平。

伴随着三棵树净利率大幅下移,净资产收益率也持续处于下降通道。2015-2023年,ROE分别为23.%、16.7%、16.7%、23.6%、18.31%、25%、-18.7%、15.6%、7.4%。

综上来看,这些年三棵树基本面有所恶化,亦是股价一度暴跌近80%的最核心逻辑。

02

伴随着房地产市场持续预冷,上游钢材、水泥,下游建材、家居、防水等细分行业均陷入了基本面持续恶化之中。相关龙头股价也一跌再跌,包括海螺水泥、中国建材、欧派家居等。

2022年,中国楼市掉头,出现历史性拐点。当年销售面积大幅下滑逾24%。后来,疫情放开至今,地产销售依然承压下跌。2021—2023年,商品房销售面积整整少6亿平方米,累计减少35%。并且,这还未触底。今年1-4月,新房销售面积再度下降超20%。

从卖出新房到产生下游涂料、家居、建材需求,可能还有1-2年的滞后效应。所以以此来看,这些相关行业基本面所言触底还为时尚早(但股价或许会提前交易景气回升的预期)。

不过,家电、扫地机器人同样作为房地产下游领域,资本市场却与上述细分行业显得更加乐观一点。尤其是家电,今年2月初以来整体持续反弹了25%以上,离2021年历史最高峰回撤不足15%,表现绝对够惊艳。

国内市场,家电已于2017年见到天花板,后来总规模不断震荡下降。未来两年,新房地产销售大跌传导至下游,家电市场萎缩的会更多一些。

中国家电有海外这一条增长曲线,可以对冲国内业务下行基本面。据数据显示,中国生产规模和出口规模均位于全球首位,家电贸易份额占到了全球38%。其中,冰箱、洗衣机、电视、小家电在全世界的产品产量占有率都在50%以上,空调在全球产量的比重甚至在80%以上。

2002年,中国家电出口金额仅87.5亿元,到2011年增长至472亿美元,2023年已首次突破1000亿美元。而曾经如日中天的日本家电品牌——东芝、松下、索尼等接连败退,被国产品牌取而代之。

伴随着中国家电出口竞争力越来越强,国内几大家电巨头海外营收占比会越来越高。比如,2023年海尔占比41.6%,美的集团占比40.56%,海信占比32.6%,格力偏弱,仅12%。未来,中国家电全球市场份额有望继续提升,国内家电龙头还会有一定成长性。

再比如扫地机器人。几年前,美国扫地机器人巨头iRobot在全球市场的占有率遥遥领先,但如今市场份额大幅萎缩,财务数据持续恶化,传言要卖身给亚马逊。

当前,中国扫地机器人企业在海外市场攻城略地,展现出强大的竞争实力。2022年,中国自主品牌在全球市占率为50%左右。其中,东南亚为68%,欧洲为55%。产品力上,国产品牌至少领先海外企业3-5年,未来差距还会越拉越大,市场份额有望进一步上升。

石头科技2019年海外营收仅5.8亿元,2023年已经膨胀至42.3亿元,海外营收占比从13.8%大幅提升至48.87%。此外,追觅科技2023年国际区业绩同比大增逾120%,在意大利和德国市场占有率均超过37%,均位列第一。可见,海外市场同样是扫地机器人龙头的核心增长逻辑,资本市场表现也较为强劲。

然而,中国的水泥、涂料、定制家居、建材等细分行业,没有核心竞争壁垒,没有海外增长逻辑,那么行业基本面会追随国内房地产市场的周期,虽然未来一两年或许能在“保交楼”和“去存量商品房”政策推动下实现短期景气回归,但行业长期逐步下移或许是避免不了的趋势。这亦是同属房地产上下游,但股价表现天差地别的核心原因。

03

任何一个行业,一个企业,不管基本面如何恶化,终究还是会有一个估值中枢锚。房地产指数从4月底以来,暴力拉升了21%以上,主要逻辑亦是在政策消息面下引发超低估值的技术性修复。要知道,即便涨了这么多,PB仅为0.67倍,之前最低时仅0.55倍。三棵树股价反弹逻辑亦有相似之处。

基于市场情绪、大盘持续回暖等因素,地产上下游产业链短期内反弹大势可能不会那么快结束。但时间稍微拉长一点看,不确定性因素太大,谨防股价回撤风险。

一方面,从4月底政治局会议定调房地产去库存开始,到如今政策面密集落地,政策预期得以兑现。况且,从2022年年底疫情放开至今,地产政策出台了好几波,每一波出台后伴随着短时间内的一波行情,但很快又陷入下跌大势之中。这一次会不会再次重演套路?另一方面,虽然有政策对冲,地产链基本面恐将继续下行,只不过下跌斜率放缓,整体基本面不支持大反转。

对于现在的地产链行情,早信吃肉,后信喝汤,真信接盘。现阶段且炒且珍惜吧!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26