南京化纤 | 工程延期,并购失利,连亏三年,业绩靠什么翻身?

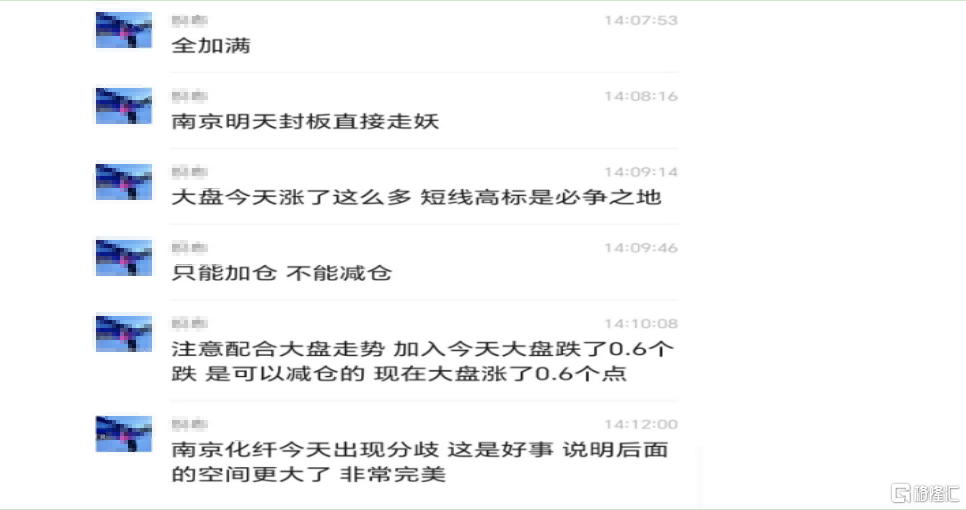

现在的A股,小作文已经进化到,不再需要逻辑,而是说几点涨停就涨停。

5月20日,南京化纤的股价在30秒内从涨停板跌至跌停板,而网络上有人提前40多分钟预言了这一波动“南京化纤,下午2:34给你们来个惊喜哦”。

5月21日,市场“神预言”再现 ,“中通客车,我是庄1:20拉涨停”、“今天下午2点34,南京化纤直线封板,明天继续开一字”。

于是中通客车午后突然拉升,13:20卡点涨停,南京化纤尾盘上演“地天板”。

更有甚者,直接喊话股民加满南京化纤,只能加仓、不能减仓、后面空间更大,非常完美。

如今的A股的小作文已经进化到如此魔幻的地步了吗?

南京化纤为什么被选中呢?到底有没有投资价值呢?还是纯资金炒作呢?笔者就来分析一二。

01

欲借天丝再造辉煌,

却只留下延期工程5.37亿

从公司基本信息来看,公司是一家资本市场老牌股,1996年就已经上市,公司实控人还是南京国资委,南京新工投资集团持股公司35.41%的股份。

公司原有主营业务是粘胶纤维,是一种化工材料,在粘胶纤维生产领域,公司已经有近60年的从业经验,但因为供给侧改革、环保趋严,而且公司产业结构单一,2017年,公司粘胶纤维业务开始出现经营困难,当年出现上市以来的首次亏损3.03亿。

而且最近三年,连连亏损,而且毛利率已经为负。这也意味着公司在亏钱卖,只要卖的多,就亏的多。

在此背景下,公司开始计划拓展第二主业,通过定增拓展除粘胶纤维主业以外的业务,同时积极探索并购,以实现“双轮驱动”发展。

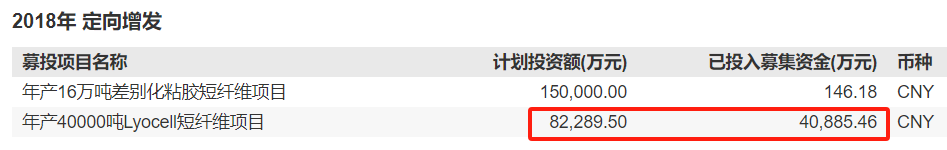

2018年4月,公司就向市场抛出了一项3.77亿的定增募资计划,以6.36元的发行价募集3.7亿资金,分别用于年产16万吨差别化粘胶短纤维项目和年产40000吨Lyocell短纤维项目。

前者虽然计划投资金额更大,但实际情况是,粘胶短纤业务毛利亏损,也许是考虑到越做越亏,公司把募集资金主要投向了年产40000吨Lyocell短纤维项目。

据2019年年报,这个Lyocell短纤维项目是公司重点工程,是主业转型升级发展的重点项目。总投资 8.7 亿元,建设地点在法伯耳公司厂区内,该项目自 2018 年已经开始启动,2019年12月正式开工建设,周期1年,预计2020年底就能投入试运行。

这个Lyocell短纤维项目到底是个啥呢?

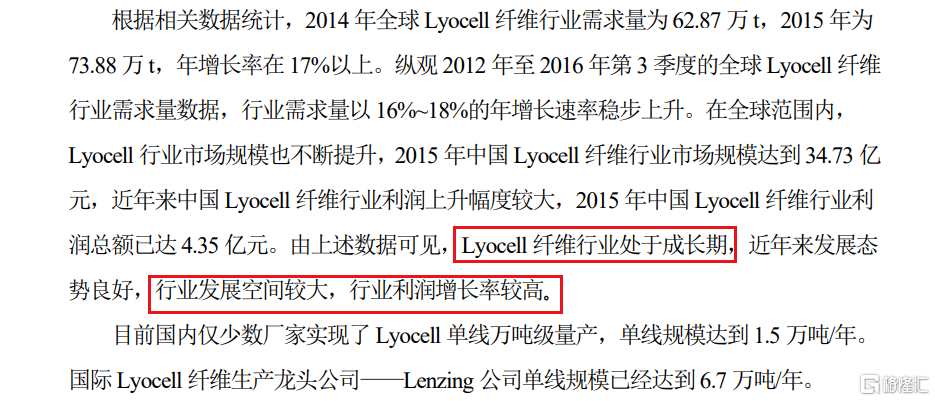

根据当时的可行性研究报告,Lyocell 纤维(莱赛尔纤维)又叫天丝,被作为是继棉、毛、丝、麻四大天然纤维之后的第五大纤维,因为来源及制造天然、绿色环保可溶解,被称为“21世纪的纤维之梦”。

根据公司当时援引的相关数据,彼时的Lyocell纤维行业正处于高速成长期,行业发展空间较大,行业利润增长率较高。

在市场需求旺盛的背景下,各企业也在积极推进Lyocell 研发与扩产,公司也规划了4万吨产能。

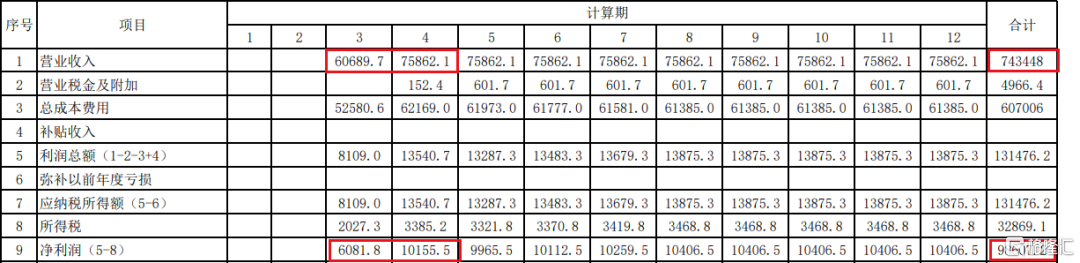

根据当时可行性研究报告的测算,这个项目含2年建设期在内,7.07年就能实现投资回收,项目投产后第一年能给公司带来6亿收入,第2年及以后的10个计算期能实现年均7.58亿的营收,整个项目测算期10年时间里,共计能给公司带来74亿的收入、9.86亿的净利润回报。

这基本上是可以再造当年的辉煌,而且的确比公司现有的粘胶纤维产品更赚钱。

带着2020年就能投产试运行的期望,在2020年财报中,却发现这个Lyocell项目不仅投资额变了,而且项目建设地点也发生了变更,项目因为新冠疫情影响以及长时间梅雨汛情,不得不延期到2021年中期开始联动试车。

2021年,从公司披露的信息来看,这个Lyocell项目仍然在进行中,因为公司与这个项目的总承包方北京三联虹普签订了4.68亿的承包合同。

2022年,公司基于Lyocell项目,与多家银行签订了银团贷款合同,申请了不超过4.4亿的贷款额度,而且已经贷了1.55亿。

但到了2023年,Lyocell项目已无更多信息。

只剩下账上已经躺了三年的、价值5.37亿,资产占比35%的在建工程。从公司的资产负债表来看,公司目前最核心的资产就是固定资产和在建工程,二者合计占公司总资产比例近75.8%。

从2021年起,公司的在建工程大幅增加,从4200万增加到4.04亿,其主要原因就是Lyocell项目,2018年通过定增方式募资3.7亿,2021年才大量投入在建,到了2023年,这个工程依然还处于未完工状态,具体进度比例都没有。

02

并购欲雪中送炭、

却雪上加霜

当然,公司并没有只做一手准备,在公司主业不行,Lyocell项目解不了近渴时,就提出积极探索并购,以实现“双轮驱动”发展。

只不过,公司对外并购不仅没有雪中送炭,改变公司经营亏损的现状,反而雪上加霜、加重了亏损。

2020年,公司以3.89亿元收购了上海越科51.91%的股权,上海越科主要从事芯材产品、模具产品等新材料的研产销业务,核心产品是芯材,主要为 PET 结构泡沫夹芯材料,可以应用于能源环保(风电叶片)、建筑工程、交通运输、航空航天、体育休闲等领域。

公司当年将上海越科纳入囊中之后,就计划扩大PET产品产能。因为这笔是溢价收购,公司当年资产负债表产生了2.488亿的商誉。

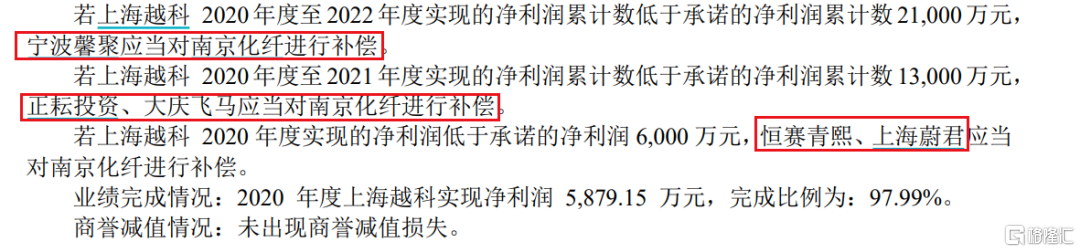

同时,这笔收购还附有业绩对赌,对方股东承诺2020 年-2022年,各期分别要实现净利润6000万、7000万、8000万,累计实现21000万元的净利润。如果完不成,5位对方股东就得对南京化纤进行业绩补偿。

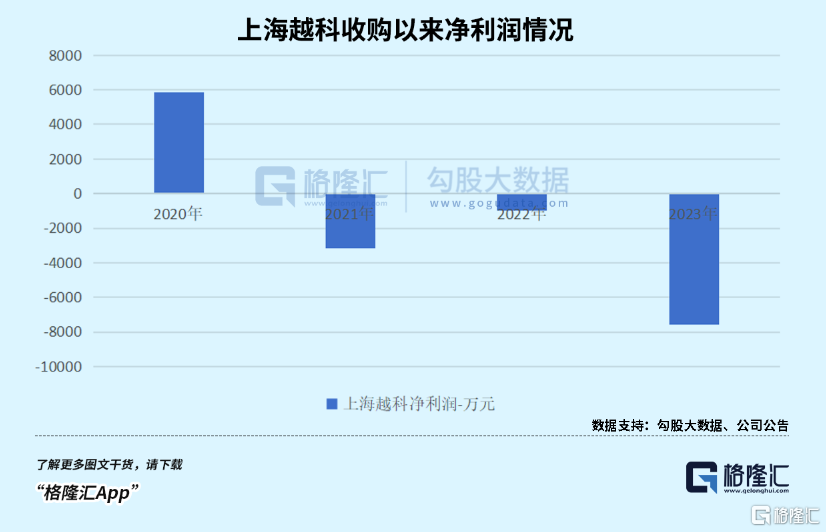

并购当年,上海越科盈利5879万,踩线完成了业绩承诺。

但转眼到了2021年,上海越科就出现了经营亏损,导致公司当年计提商誉减值2.488亿。

而理由是,因为上海越科未及时进行海上风电认证,只踩上了海上风电抢装潮的尾巴,就遇到了风电整机价格下降,导致上海越科PET泡沫夹心材料售价下跌,产生经营亏损。

除了带来2.488亿的商誉减值影响,该项业务给公司也造成了其他资产减值损失,2021年合计给南京化纤带来了3.19亿的净亏损,而公司当年所获得的业绩补偿仅有1亿。

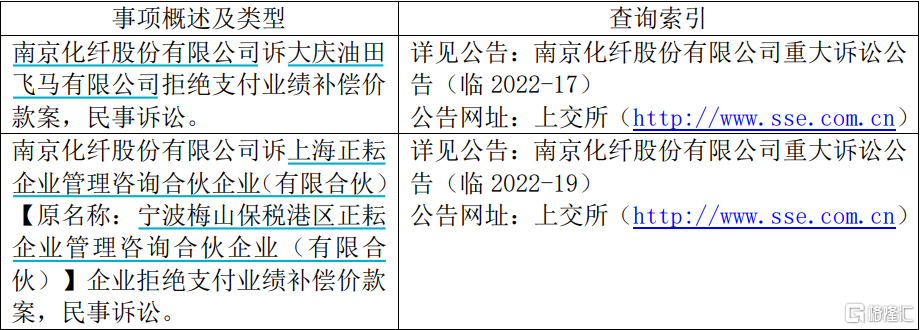

2022年,公司却到了要通过诉讼方式追回业绩补偿款的地步,而且当年仅确认了业绩补偿款766.81万元。

截至2023年,公司采取法律手段才收回上海越科全部业绩对赌补偿。

总结起来就是,公司以3.89亿的对价收购了上海越科51.91%的股权,带来了2.488亿的商誉,除了2020年踩线完成了业绩承诺,2021年-2023年均经营亏损,累计实现亏损-5855万,不仅没救火公司业绩,还在2021年带来3.19亿的净亏损,而业绩补偿却花了3年,用法律手段才收回。

03

结语

公司目前已经连续三年亏损,目前在建工程Lyocell项目能不能顺利转固,转固之后能不能如公司可行性研究报告披露的那样给公司带来可观的收入及利润也尚不可知,在没有新的主业救火的情况下,公司要靠什么救火呢?(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26