沉寂四年后,港股站起来当大哥了?

一、A股震荡,港股站起来当大哥?

近期港股表现强势,五连阳突破年内新高。如何看待现在的港股,港股行情来了吗?

有个现象值得关注,近年来红利资产火热,随着A股红利资产连续回调,港股红利正在崛起。由于A股红利上涨较多,而港股红利资产尚处于低洼,特别是在港股上市的央企,分红预期稳定,折价多,股息率高,吸引了一大批投资者。

恒生指数近期表现挺强势,五连阳突破年内新高,走出独立行情。这个信号我们要重视起来。看恒生指数的年线,现在年线4连阴,在港股历史上也尚属首次。回顾全球主流资本市场,年线出现四连阴的仅有1929年金融危机中的道琼斯工业指数,随后拉开了波澜壮阔的世纪行情(道琼斯ETF 513400),历史上主流资本市场还没有连跌5年的记录。回头来看港股,确实可能是要到了跌无可跌的时刻了。

有人问,很多港股的公司在A股也有对应上市公司,为什么不买A股,反而要去投资港股呢?

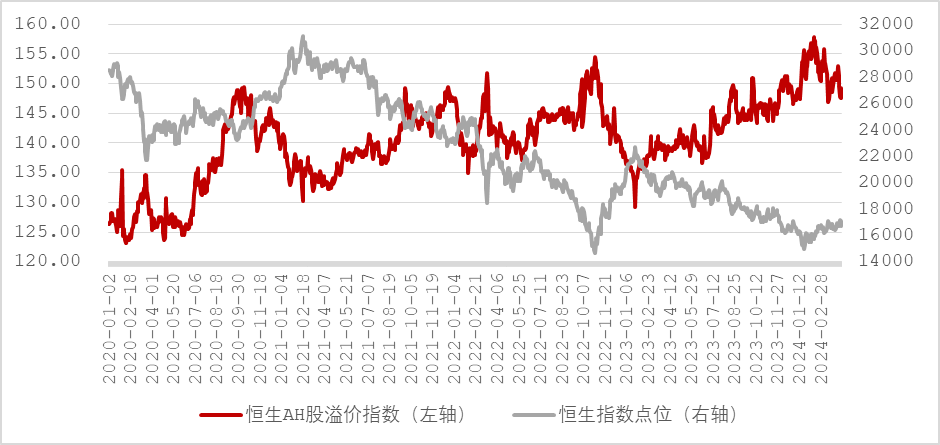

由于AH市场在多个方面存在显著差异,例如市场流动性、股息税收政策以及投资者结构等,这些因素可能导致同一企业在不同市场的股票价格出现差异,通常情况下,香港股市的价格会低于内地股市。而往往港股价格是比A股便宜的。而这个“便宜的程度”就可以参考一个指标:AH溢价指数,也就是衡量内地和香港两地同时上市的股票价格差异。

比如,近期AH溢价指数在150点上下。也就是说,对于同时在两地上市的公司,A股整体比港股贵了大约50%。

如果我们拉长时间看,会发现近10年这个指数的最高位置基本也就是150左右的水平,也就是说,A股比H股最多也就贵50%,毕竟本质上都是同一家公司。所以目前港股一方面近期走出了强势的走势,另一方面从各种角度看也要到“跌无可跌”的临界点了,所以目前关注港股的性价比应该还是挺高的。

数据来源:Wind,AH股溢价指数全称为恒生沪深港通AH股溢价(HSAHP.HI),AH股溢价指数和恒生指数区间为2020/1/1-2024/4/12。指数涨跌幅不代表基金涨跌幅,基金有风险,投资需谨慎。

二、如果投港股的话,买啥更合适呢?

现在人们投资都求稳,带分红属性的国央企受到重视,尤其同时在A股、港股上市的央企,同样一个公司,在港股的股息率一般会比A股股息率高不少。比如大家熟悉的“四大行”“三桶油”,在港股的股息相对A股更高。

其原因就是,由于上市公司现金分红发放是以股份为单位,而非股票价格。前面我们提到沪港AH溢价指数目前在150点位附近,即同样的资产,在A股比在港股贵了50%。因此,同一上市公司在两地每股股息派发一致的情况下,同样的金额在港股可以持有更多股份,现金分红更高,导致其股息回报率相对更高。

用一些港股和A股的红利指数来举例,表格中前面两个是港股的红利指数,其股息率都在7%左右,一般来说要高于A股红利指数。

数据来源:wind,Bloomberg。截至2024/1/31。注:股息率指近12个月股息率,恒生中国央企指数股息率数据取自彭博。2024M1指20240131。板块及指数趋势并不能完全反映基金走势,基金过往业绩不预示未来表现。我国基金运作时间较短,不能反映市场发展的所有阶段。

港股红利指数还有一个逻辑:A股红利的低位补涨预期。由于A股红利前期上涨较多,而港股红利资产尚处于低洼,再加上其股息率高,分红相对稳定,引来众多大小投资者关注。

提到分红稳定,我们不得不考虑一个问题,就是什么类型的企业“分红更稳定”呢?这时候,央企的优势就凸显出来。我们都知道持续高分红的前提是公司基本面稳定。央企,作为国家经济的重要支柱,就具有稳定的基本面和持续的分红能力。有一个数据:2022年度,央企控股上市公司分红总额超过1万亿元,占全市场比重高达56%,占据主导地位。分红的央企控股上市公司数量在所有央企控股上市公司中占比接近80%,平均股利支付率达到40%,平均股息率也达到了3.5%(港股由于股价低,股息率更高)(数据来源:中国上市公司协会)。

所以,如果想要稳稳的吃到股息红利,央企或是个挺靠谱的选择。

这样一层层筛选下来,其实就很明确了:“港股+央企+红利”,这样选择在目前来看,或许会是一个相对最优解。

三、为啥选恒生央企ETF?

结合“港股+央企+红利”这三个标签,其实选择就没这么多,有一个ETF进入了我们的视野:恒生央企ETF(513170)。

这个产品正好是近期上市,也算是踩中了近期高股息的“风口”,上市初期走势就出乎意料的强。研究了一下,有几个亮点

1 唯一性:恒生央企ETF是全市场唯一一只跟踪恒生中国央企指数的ETF。恒生中国央企指数(HSCSOE.HI)反映第一大股东为内地央企的香港上市公司整体表现,前三大行业依次为金融业(32.08%)、能源业(25.42%)、电讯业(12.11%),前三大行业合计占比69.61%。

数据来源:恒生指数有限公司,截至2023-04-11。

2 高股息:恒生央企指数2023年股息率达到7.05%,作为一个指数,能达到这个股息率,大写的牛!

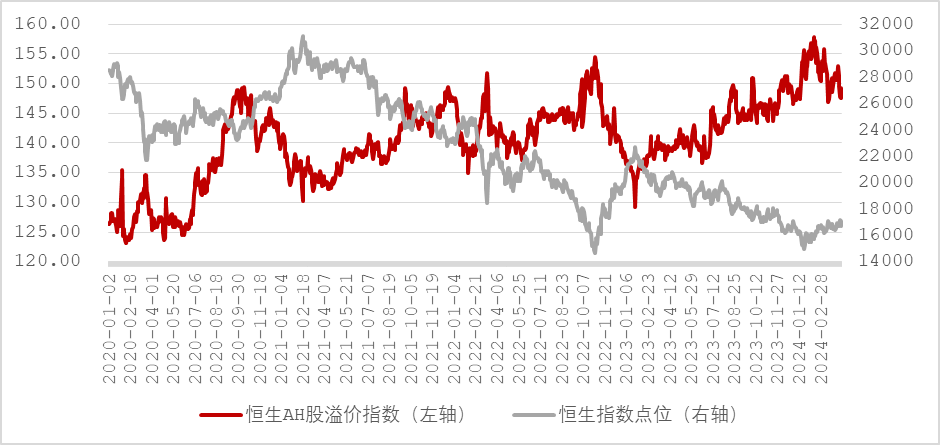

3 “港股+红利”共振修复:近期港股估值修复,与港股红利资产低位补涨两者共振修复。近半年,恒生央企涨幅为10.54%,大幅跑赢恒生指数和恒生科技,可见港股上加点“红利”还是挺不错的。

恒生央企指数、恒生指数、恒生科技指数近半年涨跌幅

数据来源:wind,时间区间:2023/11/27-2024/4/26。

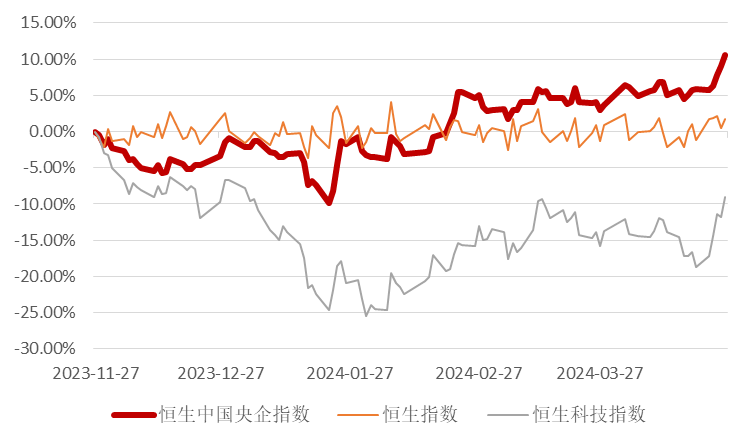

4 产品结构为QDII,红利税低:恒生央企ETF是QDII基金,只收取股息10%的红利税;而标的同为港股央企的港股通基金,比如国新港股通央企红利指数,收取股息20%~28%的红利税,日积月累就可以省出很多。

近来很多QDII处于高溢价状态,而恒生央企由于处于上市初期,目前尚有折价,折价率也提供了一定的交易保护。近6个月来恒生央企指数大幅跑赢恒生指数和恒生科技,符合“港股+央企+红利”这三大核心元素的恒生央企ETF(513170),目前来看值得关注。

来源:正念投资

(市场有风险,投资需谨慎。)

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26