站在历史维度下,怎么看待黄金大涨?

涨涨涨。这一轮黄金大涨,持续周期已经接近6年。如果从2018年下半年最低约1200美元/盎司算起,近期最高飙升至超过2400美元/盎司,期间金价涨幅已经达到约100%,(数据来源:同花顺iFinD)

“不持有黄金的人,可能既不了解历史,又不懂经济学。”历史再次验证了全球最大的对冲基金桥水创始人雷·达里奥的话。

本篇就将从长期维度,深度解析怎样理解黄金这一轮大涨,而下一篇将从中短期维度,谈谈如何看待黄金接下来的走势。

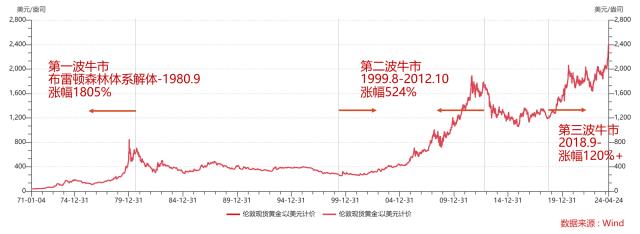

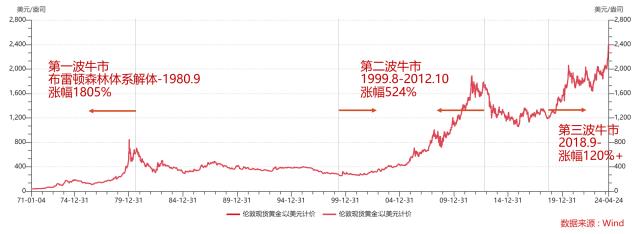

在布雷顿森林体系解体以来的50多年里,黄金经历了三轮持续时间较长的牛市。

第一次黄金大涨发生在布雷顿森林体系解体之后,经历了黄金产量阶段性停滞、两次石油危机后,美国经济连续进入滞涨阶段,期间金价涨幅约 1805%;

第二次黄金牛市,为迄今为止持续时期最长的黄金牛市行情。这发生在1999 年至 2012 年之间,期间经历了美国科网泡沫破灭、伊拉克战争、次贷危机等等历史性事件,本次牛市除经历了 21 世纪初经济全球化繁荣时期,还在 2008 年金融危机期间走出独立行情,期间涨幅为 524%。

第三次黄金大涨,发端于2018 年9月。这一时期,中美贸易争端加剧,全球经济增速明显放缓,特别是 2020 年初新冠疫情重创全球经济,金价先是在2020年8月达到阶段性高点后有所震荡,直至俄乌战争开始、中东地区局势恶化、加息导致全球经济压力持续加大等事件的扰动,黄金价格再次飙升,截止 2024年4月19日,区间最高点涨幅超100%。

可以看出,黄金的走势和许多因素密切相关,其中比较重要的是通胀水平和风险因素。一般来说,在预期通货膨胀将升高的情况下,投资者会购买黄金以维持其购买力;另一方面,在地缘政治紧张、经济不确定性或金融市场波动加大的情况下,黄金被视为一种控险资产,人们购买黄金是为了保护自己的财富。

通胀、控险,这二者在自2018年以来的时间里,交替出现,共同推升了黄金价格。而按照以往的历史数据,黄金涨幅与美债实际利率一般呈现负相关性,这也很好理解:美债收益涨了,持有黄金的机会成本增加,人们倾向于买美债,导致金价下跌。但是自从美国2022年“暴力”加息,将联邦基金利率拉到2008年国际金融危机以来的最高水平以来,金价却没大跌,大大颠覆了人们以往的认知。

“事后”来看,在金融危机以后的十年里,低通胀、低利率以及全球化平稳运行、地缘政治相对稳定的环境下,利率导致的持有成本高低能决定买不买黄金,但很显然,2018年以后,这样的逻辑变了。

人们发现,在一个更加动荡的环境里,一个全世界都认可、不会动不动大贬值的资产才更“香”,因为不亏,或者说不容易亏,就成了持有黄金的“收益”。尤其在违约、高通胀、地缘政治等风险频发的时候,黄金尤其受追捧,毕竟它产量稳定,又不受主权干扰。

另外,如果说以往人们将美债和黄金看作相似的“安全资产”,那么如今,海外主要经济体面临的高通胀、债务负担大幅上涨、如硅谷银行一类的信用风险事件等等,都让许多重视安全和稳定的投资机构减持美债,持有黄金。

当然,再往深了说,以美元为主的全球信用货币体系,都在经历一轮重构——由于海外主要经济体的央行反复“大放水”,不再受到全世界像以前一样的信任,逆全球化趋势也愈发明显,所以黄金、比特币崛起,以非主权类货币资产,挑战国际信用货币体系。

实际上,“官方”早已下场,全球央行都在大幅提升黄金储备,而从历史来看,这会让黄金呈现“熊短牛长”的特点。2022 年 3 月俄乌冲突爆发后,从第二季度开始,全球央行明显加 大了黄金净购买——截至 2023 年 Q4,季均净购买由 2013 年至疫情前 的 126 吨上升至 291 吨。而目前,这一趋势还没看到停下来的迹象。

从中长期看,这很可能将成为黄金长牛市的基础。

最后,我们再来复盘一下,这么多年来,黄金究竟收益怎样?我们以伦敦现货黄金为例,从1971年4月23日到2024年4月23日,黄金价格从104.05美元/盎司涨到了2328.45美元/盎司,年化收益率接近8%。哪怕刨除近期金价“暴涨”的特殊情况,算截至2023年年底的数据,年化涨幅也同样超过7%,接近同时期的标普500指数涨幅。

过去53年标普500指数和金价涨幅对比

数据来源:wind、天弘基金

若投资者希望参与黄金投资,可关注天弘上海金ETF(159830),场外投资者可关注天弘上海金ETF联接基金(A:014661;C:014662),紧密跟踪金价,且便捷、高效、低门槛,最低1元即可购买,随时申购赎回,是投资者把握黄金上涨机遇的好选择。支付宝、天天基金、京东金融、天弘基金APP等渠道均可购买。

风险提示:基金有风险,投资需谨慎。任何在本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。投资黄金基金产品也会发生亏损,不保证一定保值增值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26