这个指标在崩溃,猎杀开始?

明明中东危机已经缓和,美元、黄金、原油避险资产也冲高回落,美股AI股为何还上演风雨欲来的“黑色星期五”?

仅一天,美股七大巨头的股票市值就蒸发了4000亿美元,其中英伟达就贡献了2000亿美元的规模。

纳指周五跌超2%、全周跌幅超5%,连续四周下跌,标普本周跌超3%,创硅谷银行倒闭以来最大周跌。

拉长时间维度来看,标普、纳指居然已经六连跌,创一年半最长连跌,其中纳指在4月4日拉出一条带有上影线的大阴线后跌跌不休,累积跌幅超6%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

在纳指这轮大回调中,首当其冲的就是美股科技股,尤其是AI第一牛股英伟达,周五暴跌10%,从3月26日的阶段性高点算起,英伟达距离新一轮技术性熊市,居然仅剩0.21%的空间。

美股科技股怎么了?

1

都是业绩的锅?

科技巨头正在发生什么?

美股七巨头市值目前较一周前的高点,蒸发超1万亿美元。市场继续更新“2024的英伟达VS 2000的思科”,两者股价走势的重叠程度令人瞠目结舌。

(来源:媒体)

历史真的踩着相似的韵脚重演?

从某种程度上来说,科技巨头目前的普遍问题可能是估值。2000年的科网股泡沫破裂也是如此,当时的许多企业仍是市场领导者,然而崩盘就是发生了。

从短期角度来看,导致美股科技股发生“黑色星期五”的导火索就是本周ASML、台积电不及预期的财报。

周五,“一年十倍股”超微电脑(SMCI)宣布将于4月30日公布第三财季业绩,但没有像以往一样提供初步业绩预告,让市场担忧其业绩暴雷,当晚股价暴跌超20%,连带英伟达都绷不住暴跌10%。

但拉长时间维度来看美股的表现,会发现美股近期至少两次出现高位跳水的罕见走势。

ETF进化论曾在4月4日的《瘆人的上影线,A股躲过一劫?》一文中提及:“美股本周四上演极为罕见的高位跳水之际,芝加哥期权交易所波动率指数跃升至11月以来的最高水平,美股投资者的行为已经发生微妙变化。”

“华尔街恐慌指数”vix指数今年累积上涨41.74%,过去一个月的涨幅就高达43.48%,居然年度涨幅都是最近一个月贡献的。

市场最近一个月到底在害怕什么?

2

美联储突发转向

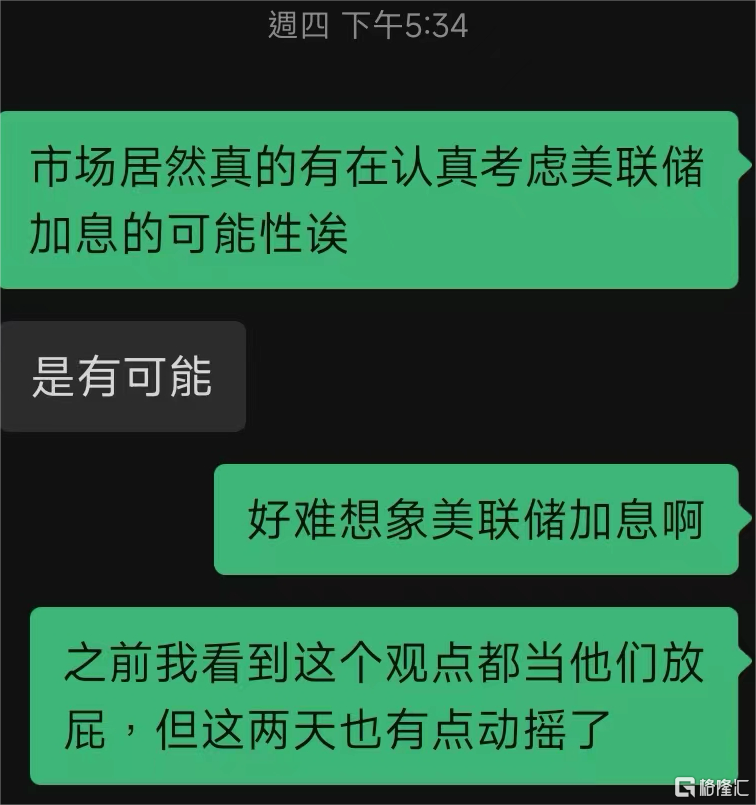

纵观全市场,主流叙事不外乎中东局势和美国二次通胀论,以及美联储态度突然发生惊天大反转,从年内有望降息到“恐吓”市场:加息又有何不可。

笔者周四还跟格隆汇美股研究员讨论美联储加息的话题,周五全市场都在传播“美联储三把手”美国纽约联储主席威廉姆斯的“加息论调”。他警告称,如果数据显示,美联储需要加息,以实现通胀目标,那么美联储就会加息。

明明周一,这位三把手还跟市场预期唱反调,称当前货币政策处于一个良好的状态,货币政策具有限制性。如果通胀继续逐步回落,美联储可能会在今年开始降息。

从降息到降息的变化就是,美联储主席鲍威尔周二突发“放鹰”,称近期数据表明通胀缺乏进一步进展,可能需要更长时间才能对通胀有信心,让高利率政策在更长时间内发挥作用可能是适宜的。

在市场高谈论阔失控的金价与美国实际利率背离的背后,是去美元化的叙事甚嚣尘上,市场开始猜测:美联储有可能为了捍卫美元的地位 ,在5月的议息会议上,给市场来一次大震撼。

说实话,笔者到现在都想不明白,鲍威尔为何去年12月突然松口不加息,并暗示要降息。一切都过于顺利了。

3

美股流动性下降?

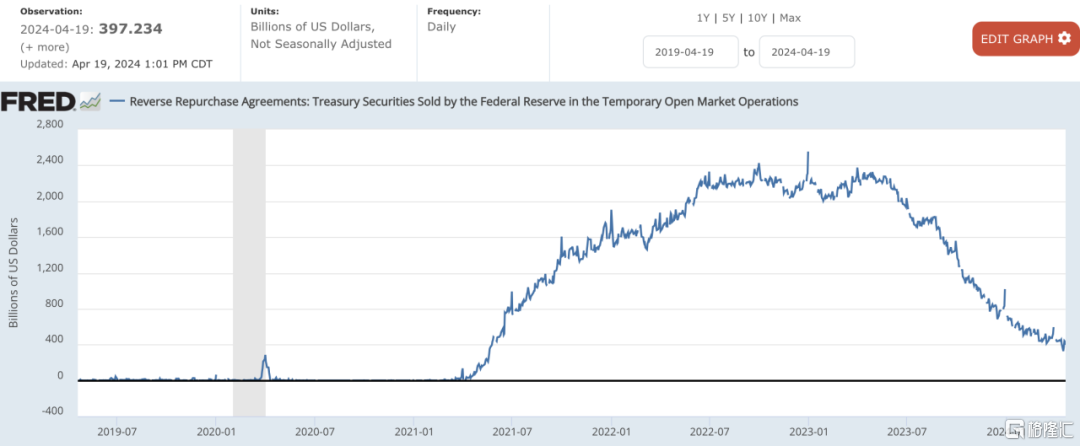

在中东局势和美联储不降息的背后,还有一个指标在快速恶化,隔夜逆回购协议(RRP)余额一度跌破4000亿美元,去年平均是万亿规模。

周五,美联储隔夜逆回购协议(RRP)使用规模为3972.34亿美元,上个交易日报4330.06亿美元。

从2022年12月高峰期的2.5万亿美元到如今跌破4000亿美元,逆回购规模的缩水,表明金融机构面临短期融资渠道减少的问题。

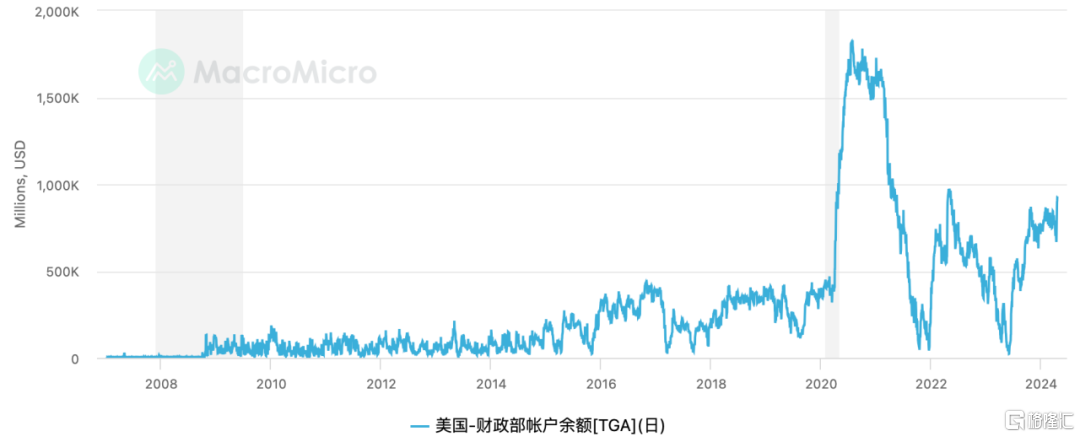

从美国财政部TGA余额规模来看,规模呈现上升的态势,截至4月18日,规模为9305亿美元。

而TGA规模的上升也会消除市场的流动性。在美联储缩表,美国财政部一直疯狂发债的情况下,市场还能保持较为宽裕的流动性的一部分原因就是机构把逆回购的规模腾挪一部分去买美国短债。

随着逆回购规模的缩水,意味着机构拆东墙补西墙的资金会越来越少,再发新美债就要消耗美国银行的准备金余额了。

之前就有机构指出,随着量化紧缩继续以目前的速度进行,加上RRP余额的下降,美联储的银行准备金最终会下降,这将带来不确定的影响。

随着RRP的消耗,美联储需要再次扩大资产负债表,为国债发行提供流动性。好在相比降息的嘴硬,美联储关于退出缩表的态度比较宽容。

在3月的货币政策会议上,美联储就预告可能很快放慢量化紧缩(QT)的步伐。美联储正在放出更多未来撤除量化紧缩(QT)的风声。

4月17日,纽约联储预计,可能明年年初或年中结束缩表,银行准备金将从目前的约3.6万亿美元降至3万亿美元至2.5万亿美元之间。

之前ETF进化论曾在《牛回速归,华尔街最大空头倒下》一文中讨论过美股持续强势有可能得益于流动性充足。

如今随着流动性枯竭的信号越来越明显,资金撤出美股的的态度也很坚决。

美国银行援引EPFR Global的数据称,截至本周三的两周内,投资者从股票基金中赎回了211亿美元,这是自2022年12月以来最多的两周,而债券市场则获得57亿美元资金流入。

流动性枯竭怎么办?拜登肯定会鲍威尔施加压力,要求美联储降息,之前其就按耐不住放话:美联储年底会降息。石油价格也不能火上浇油,中东局势不能失控,这也是为何美国一直不赞成以色列报复伊朗。

美联储下一次议息会议会给市场杀一个措手不及吗?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47