但斌“决战”华尔街

美国通胀数据超预期,市场对美联储6月降息的预期几乎消失。

受超预期通胀数据影响,当地时间周三,美股三大指数全线收跌。隔天后,周四,纳指涨1.68%,热门科技股普涨,苹果、英伟达涨超4%,谷歌涨超2%,亚马逊、特斯拉涨超1%,亚马逊股价创收盘历史新高。

华尔街开始悲观,但斌保持乐观。

1

华尔街大行开始比悲观

美联储官员“鹰”声嘹亮,波士顿联储主席柯林斯表示,相比之前的预期,美联储可能需要更长时间才能有足够信心放松货币政策,今年的降息次数可能有所减少。

美联储“三把手”、纽约联储主席(享有FOMC永久投票权)威廉姆斯表示短期内没必要降息。

随着美国3月通胀数据的公布,华尔街大行开始比悲观了,整个华尔街都在重新评估美联储的政策路径,德银、美银预计美联储直到12月才会降息。

高盛对美联储的降息预测从一次调整为五次,然后又变为两次。巴克莱银行现在回归到美联储今年只降息一次的立场。美国银行将美联储首次降息时间从6月推迟至12月。

德银的经济学家们也大幅转向,预计美联储今年只会在12月份降息一次,该行本月早些时候曾预计美联储今年将迎来四次降息。

阿波罗全球管理公司首席经济学家托尔斯滕·斯洛克警告称,对人工智能股票的狂热将使美联储难以降息:“我们绝对处于人工智能泡沫中,其副作用是,当科技股上涨时,它会缓解金融状况。这使得美联储的工作更加困难。”

2

但斌“决战”华尔街

尽管华尔街、经济学家们对于美联储年内降息的预期在下滑,但有大佬对美股并不悲观。他们认为,虽然利率下降理论上对股价有利,但从长期来看,最终推动股价上涨的是企业盈利增长。

亿万富翁投资者、费舍尔投资公司创始人Ken Fisher表示,充分就业数据推动了乐观的经济增长前景,以及人工智能日益普及也提高了企业效率,这都表明即使美联储利率保持高位,股价也可能继续上涨。

但斌说,他的一位大鹏证券的老同事跟他通电话,这位同事离开大鹏后考入斯坦福读博士,师从一位诺贝尔奖获得者,毕业后一直跟着这位大师一起工作做宏观对冲,这位老同事在电话说:华尔街很多对冲基金开始卖出科技股,认为高了,有些还做了对冲保护,理由就是降息可能性减小,数据不太理想。

做宏观对冲的只能从短期数据着眼,但斌认为,投资要看长远,目前最重要的是人类正在经历人工智能的巨大飞跃…本来技术进步就是主因,其它都是次因,包括美联储的政策…但绝大多数人都依据次要原因做决策!

但斌补充说,做投资不能盲目崇拜,包括诺贝尔奖获得者的决策也不一定正确,甚至就是错误的!我们要自己思考什么才是这个世界资本市场最决定性的力量,依据它来决策,才能让我们更坚定、执着,错误的概率更小!

但斌去年拿下百亿私募冠军后,今年一季度以21%的收益率获头部私募季军。

但斌这两年主要战场在美股科技股,但斌表示美股赚钱也不容易:

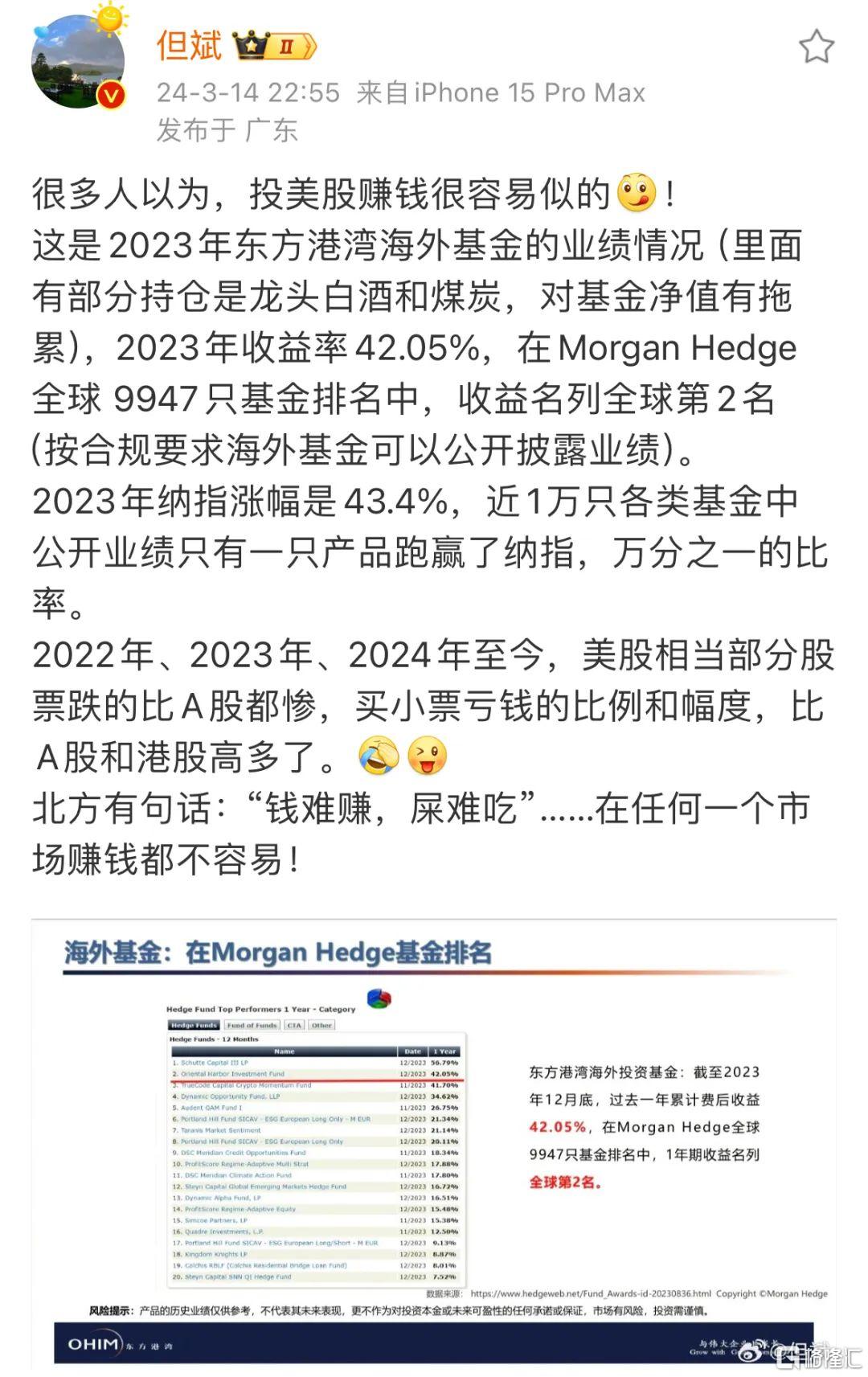

很多人以为,投美股赚钱很容易似的!

东方港湾海外基金2023年收益率42.05%,在Morgan Hedge全球 9947只基金排名中,收益名列全球第2名。

2023年纳指涨幅是43.4%,近1万只各类基金中公开业绩只有一只产品跑赢了纳指,万分之一的比率。

2022年、2023年、2024年至今,美股相当部分股票跌得比A股都惨,买小票亏钱的比例和幅度,比A股和港股高多了。

今天,但斌旗下东方港湾公众号发表了一篇名为《罗马不是一天建成的》投研观点文章,其中提到:GPT4发布至今,已过去整整一年时间。许多投资人的脑海中,却始终萦绕着一个挥之不去的担忧:如果我们看不到AI应用的大范围普及,AI的投资热潮还可持续吗?

文章提到,我们需要正视几个事实,这对于当下的AI投资是至关重要的:

第一,我们之所以很难看到“AI应用”,是因为目前的模型仅能完成“任务”级别工作,但这并不代表着无用。

第二,阻碍AI应用普及的很重要原因之一是“推理成本仍然高昂”,但其下降的速度极快。

第三,大模型能力提升的“缩放定律”依旧有效,我们可以期待今年闭源模型GPT5,和开源模型Llama3,在模型能力上的大幅提升。

第四,AI应用不仅以某种产品形态产生收入而存在,还在提高企业效率,降低运营成本上起到非常不错的效果。

第五,我们正在迎来两大杀手级AI应用的到来——辅助驾驶软件与手机虚拟助手。

东方港湾最后总结表示:“ 如果AI应用得不到广泛推广,最终这场AI革命必将暗淡收场;但据我们观察,无论从模型能力的升级,推理成本的下降,组合智能体的推出,企业提效降本的成果,还是杀手级应用的推出,AI应用的普及已经看到了苗头,具备了成型的必要条件。

AI作为一项'通用目的技术',会彻底改变整个社会、经济和生活,但罗马不是一天建成的。我们见到了如火如荼'施工场景',听闻到了全球各地和各行各业的人们,纷纷向这里靠拢,感受到了各个领域的领军人物对于这项技术所展示的信心,即便当下眼前还是碎石瓦堆,只要条件俱足,明日的宫殿楼宇,也只是一个时间问题。”

3

巴菲特为何不投黄金?

A股市场,年初至今,黄金股ETF涨超30%,资源ETF、有色50ETF、矿业ETF涨20%,黄金ETF、金ETF涨17%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

黄金价格一天一变,有时同一天上午和下午的金价可能每克相差几元,有外地的金店老板连夜进货。

深圳水贝国际一金铺工作人员表示:“前两天金价涨得飞快,有位湖南的金店老板晚上9点跟我批量订货,结果第二天金价跳涨。”

在黄金、原油、有色等品种上涨的刺激下,近期大宗商品价格呈现普遍上行态势。截至4月11日,衡量全球大宗商品价格的标普高盛商品指数年内上涨超13%,跑赢了标普500指数9%涨幅。

受黄金价格不断创新高的刺激,美国民众的投资热情同样高涨,在美国社交媒体上关于贵金属投资的讨论热度急剧升温。

美国零售巨头开市客自去年开始销售1盎司24K金条以来,销量持续飙升。富国银行近期预计,零售商开市客每月金条和银币的销售额达到1亿至2亿美元。

瑞士瑞银集团在研报中写道,多国央行大量买入黄金,一方面为“多元化”美元储备,另一方面为在地缘政治不确定中寻求避险。

从开市客顾客到多国中央银行,大量购买黄金。当下市场对于黄金的争论也颇为激烈。

历史上每一次黄金牛市,都伴随着极大的争议。比如股神巴菲特就曾对黄金大加嘲讽。

巴菲特表示:“人们从非洲或其他地方挖出了黄金,然后把它熔成金条,另挖一个洞再把它埋起来,并雇人站在周围守着它。而黄金本身毫无用处。任何火星人见此情景都会百思不得其解。”

之所以不购买黄金,巴菲特提出一个有趣的见解:“黄金就是一个没有生产力的资产。”

巴菲特认为许多人拥有黄金,不是基于黄金本身可以产生的价值,而是相信未来有许多人会比自己更喜欢黄金才买。

谈及投资的本质,巴菲特表示要投资能创造价值、产生持续现金流的品种。

根据他的说法,投资者买一块土地,可以生产粮食,也可以建厂开店;买一家公司(股票),它可以持续生产,给股东不断分红;买一块黄金,无论十年还是一百年后,它仍然是一块金子,不会带来任何其他产出。

在伯克希尔股东大会上,巴菲特指出,1942年向标普500指数基金投资1万美元,这笔投资价值在2018年将达5100万美元。投资1万美元于黄金,价值大约40万美元。

对于各类资产的长周期历史,目前能追溯到的,就是美国著名教授西格尔在其著作《投资者的未来》的统计——1802年-2003年200年来各类资产的收益。

1802年投资1美元在黄金、票据、债券、股票上的收益分别是1.39美元、301美元、1072美元、579485美元。持有现金则购买力大幅缩水成0.07美元,由此可见,通货膨胀的累积效惊人。

西格尔教授的统计数据显示:持有股票收益最高,200年来美股年化收益为6.86%;其次是债券,200年年化收益3.55%;从长期来看,持有现金会持续贬值;持有黄金略微保值。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47