资产证券化2.0阶段的基本特征与创新思路——资产为王,投融联动

回顾2023年,中国资产证券化市场是“规范发展、转型在即”的一年,规模上虽波澜不惊,但结构分化明显、创新亮点不断;展望2024年,个人觉得中国资产证券化市场将迎来转型发展的重要一年,将呈现“资产为王,投融联动”的特征,个人称之为“中国资产证券化市场的2.0阶段”,抛砖引玉,不代表所在机构立场,与大家共同探讨交流!

一、他山之石,可以攻玉——中美资产证券化市场的再比较

美国资产证券化市场发展至今已有50多年历史,在美国金融市场及直接融资体系中占据绝对重要的地位。我国资产证券化市场起步于2005年,至今也有快20年历史,从某种意义上来讲,中国资产证券化市场是在借鉴美国市场经验基础上结合国内实际情况发展起来的特色化的结构金融市场。

(一)中美资产证券化主要产品类型比较

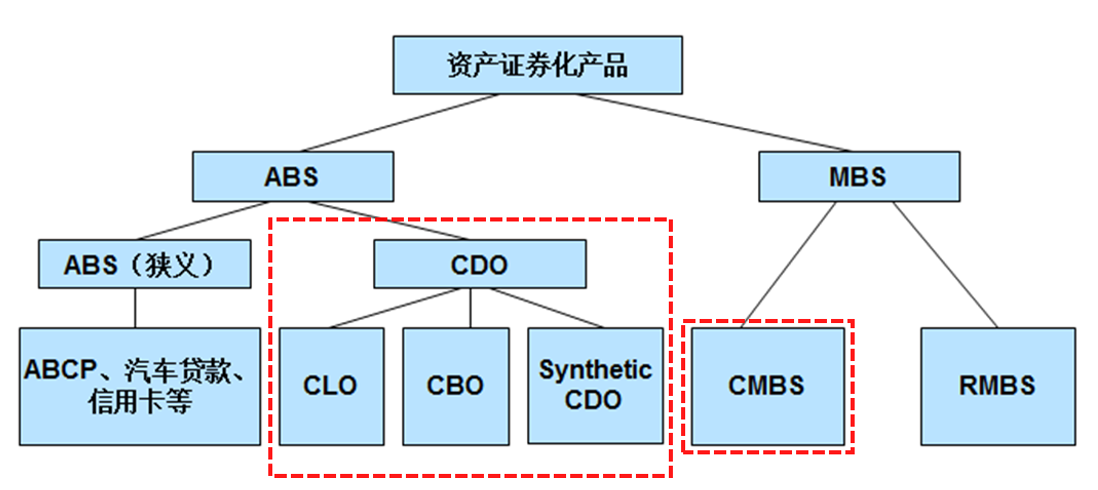

美国资产证券化产品主要分为MBS(抵押贷款支持证券)和ABS(资产支持证券)两种类型,其中MBS占有绝大多数比重,ABS又分为狭义的ABS和CDO(债务担保凭证)两个品种。CDO最大的特点在于底层资产可以为包括贷款、债券、MBS和ABS等在内的任何债权资产,比如CMO可以理解为以过手型MBS为标的资产的CDO。

中国资产证券化市场目前以ABS为主、MBS为辅,标准意义上的CDO尚未出现。另外,目前中国市场的CMBS与美国市场的CMBS差异很大,前者目前实质上为“一个或多个商业地产物业抵押的项目融资”,后者为“比较分散的商业地产抵押贷款的证券化”(通常在15笔以上)。

图1美国资产证券化主要产品类型

(二)中美资产证券化主要资产类型比较

美国资产证券化市场的基础资产类型非常丰富,主要包括贷款、应收账款、公用事业和基础设施收入、租赁收入、保险行业、自然资源储备、知识产权类等。而后三种资产类型,即保险行业(巨灾风险,人寿、健康保险费收入等)、自然资源储备(林地储备、石油天然气储备、矿藏等)、知识产权类(电影、唱片、快餐店店名委任权、服装名牌专利、药品专利等)在国内尚未发行过ABS或尚未形成标准意义上的知识产权ABS(请详见后续分析)。

(三)中美资产证券化主要业务模式比较

从发行动机来看,美国资产证券化市场中目前融资型占比很小,资产负债表型和套利型[1]基本各占比50%左右。

中国资产证券化的“融资型动机”正在快速“降低”(主动与被动),尤其近年来受地产与城投行业政策面与基本面的变化影响很大,例如印力近期已累计完成84亿元的经营性物业贷款置换CMBS。国内资产证券化市场中目前资产负债表型占大头,套利型已有案例下一步有望快速增长。

二、国内资产证券化2.0阶段的基本特征与创新思路

(一)国内资产证券化2.0阶段的基本含义与特征

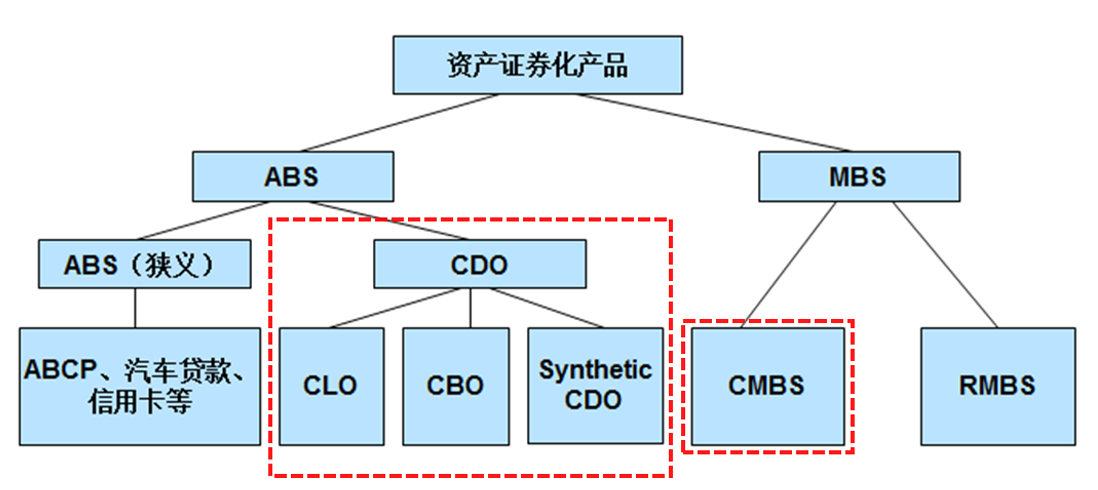

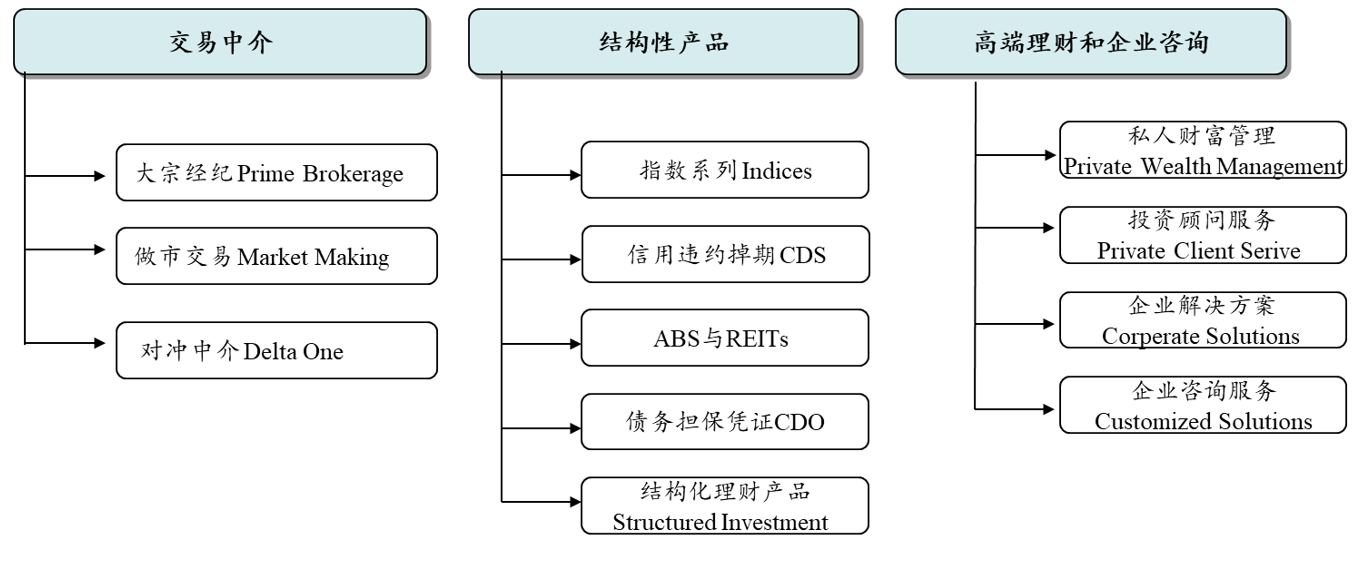

本文所述的“资产证券化2.0阶段”系指中国资产证券化市场正从以一级承销发行为主向一二级联动为主进行转型,基本特征为:从静态型到交易型,从融资型到资产负债表型、套利型,从债性到股债结合型。进入2.0阶段后,国内资产证券化市场的管理人/承销商将会开展多层次、多样化的“资本中介型”的资产证券化投融资业务,具体如下表所示:

表1 境外知名投行与资产证券化相关的资本中介业务

投行名称 |

资产证券化业务模式 |

高盛 |

为所有主要的固定收益(含资产证券化)、货币和商品产品提供做市交易,为客户提供变现能力。资产证券化产品主要包括与商业、住房抵押有关的证券、过桥贷款等其他资产支持证券等 |

摩根士丹利 |

提供债券、利率和货币掉期以及其他衍生产品的交易服务(含资产证券化)。为客户设计、构建和执行各种组合策略以实现他们的投资目标 |

瑞信 |

为各种形式证券提供交易、证券化、合成化、承销以及咨询等服务,主要包括RMBS、ABS等基于潜在资产池的衍生品 |

巴克莱 |

在资产支持证券和资产支持商业票据市场为客户提供产品构架、全球分销、交易和产品研究等服务。代理客户进行资产证券化产品的交易,并提供市场分析服务 |

资料来源:万和证券整理

(二)国内资产证券化2.0阶段的创新方向与思路

盘活存量是大的顶层设计与政策红利,创新方向主要体现为“新政策+新资产+新模式”,具体内容如下:

1、新政策:基础资产新版负面清单解析

2024年3月27日,中国证券投资基金业协会发布了修订版的《资产证券化业务基础资产负面清单指引》,进一步凸显了“回归资产支持本源,强调基础资产第一还款来源”的政策精神。

例如明确提出并强调基础资产负面清单包含“产生现金流的能力具有较大不确定性的资产,如矿产资源开采收益权、土地出让收益权、电影票款以及不具有垄断性和排他性的入园凭证等;因空置、在建等原因不能产生稳定现金流的不动产、不动产租金债权或者相关收益权”。

2、新资产:保险+知识产权+不动产+应收账款

(1)保险行业资产证券化:国内保险行业目前发行的基本上是保单质押贷款证券化,像保费证券化和巨灾风险证券化在国内尚未出现,而这两种类型在美国资产证券化市场比较常见。

(2)知识产权证券化:国内现在已经发的比较多了,但是比较依赖于外部强担保,国外发行了较多电影行业、音乐行业的证券化、专利及商标证券化,主要依靠于资产本身的现金流,不一定引入外部强担保。

(3)持有型不动产证券化(类REITs):虽然以前发了很多,但是大部分还是有强担保,目前公募REITs已经发行超过1,000亿元,因此面临比较好的政策环境(通过公募REITs方式进行退出)。物流园、IDC、产业园等可以探讨发一些不依赖于主体增信的类REITs,也可以提前布局一些优质的商业和住宅地产资产。

(4)应收账款类:目前应收账款类资产发行ABS面临的一个很大问题是不少债务人难以配合进行书面确权,其实可以探讨其他确权方式,金杜律师事务所曾写过一篇这方面的文章,列举了两个行业:一个是医药行业,虽然很多大型医院缺乏意愿进行书面确权,但可以根据ERP系统包括结算单据等进行确权;二是工程领域,有些也没法确权,但可以根据合同包括一些发票,还有施工进度等来进行确权。

3、新模式:交易型资产+交易型产品+交易型投资

资产证券化市场进入2.0阶段后,“交易型资产证券化”将成为重要的创新业务模式,即:通过Pre-ABS、增信创设或引入、ABS次级/夹层投资、简单版的“CDO”,实践美国市场比较典型的“交易型资产证券化”业务模式,构建ABS业务的Warehouse体系,是一种升级版的“非标转标”业务模式。具体分为三个维度:

Ø 交易型资产:自有/外购并重组资产、动态资产池等;

Ø 交易型产品:扩募结构、专业的第三方资产服务商、主信托模式、简单版的“CDO”等;

Ø 交易型投资:做市交易、专业的次级/夹层投资人、杠铃策略、指数投资、质押融资、期限套利等。

(三)“资本中介型”业务模式与简单版的“CDO”产品模式

1、借鉴发展境外成熟市场的“资本中介型”创新业务模式

资本中介业务是指通过创造各种产品和充当交易对手,满足客户不同的融资和投资需求。虽然使用资产负债表但自身并不承担过多的市场风险,主要赚取不同产品的流动性溢价和风险溢价。资本中介业务是国外顶尖投行的主流业务模式之一,比如高盛的资本中介业务在总收入中占比连续多年超过50%。

资产证券化可以与资本中介型业务进行结合衍生出多种业务模式,提升管理人/承销机构的产品创新与盈利能力。

图2海外金融机构资本中介的典型业务和应用分类

2、比较分散的中小企业债权或债券组建资产池发行简单版的“CDO”产品,有助于解决中小企业融资难问题

目前国外中小企业信贷资产证券化业务已比较成熟,其起源可以追溯到上世纪80年代美国小企业管理局的担保贷款证券化。而欧洲目前是中小企业资产证券化的主要市场,1999-2014 年16 年间共发行中小企业资产支持证券(SMEABS) 近7,000 亿美元,超过欧洲资产证券化发行总量的11%。据统计,欧洲证券工具的违约率一直在0.6-1.5%波动,中小企业贷款支持证券的违约率甚至保持在更低的0.1%,表现出超出传统视角的整体信用水平。韩国政府于1999年底通过其成立的政策性金融机构小企业局(SBC)尝试了基础债券抵押凭证(P-CBO)模式,为韩国中小企业开创了全新的债券融资模式。

中国2013年开始推行的中小企业私募债是高收益债券的雏形,对于金融市场的深度发展做出了重大贡献,但销售难和违约问题成为该产品难以走的很远的两大重要问题。单只高收益债券违约对于投资者的打击较大,但如果投资组合中的多只债券只有少数出现了违约(比如20只高收益债券只出现了2只违约),则对于投资者的影响相对不大。

境外市场中CBO(CDO的一种重要类型)是高收益债券的重要投资者群体,通过设计私募ABS产品分散投资高收益债券可获得较好收益,同时可较为有效地分散风险。

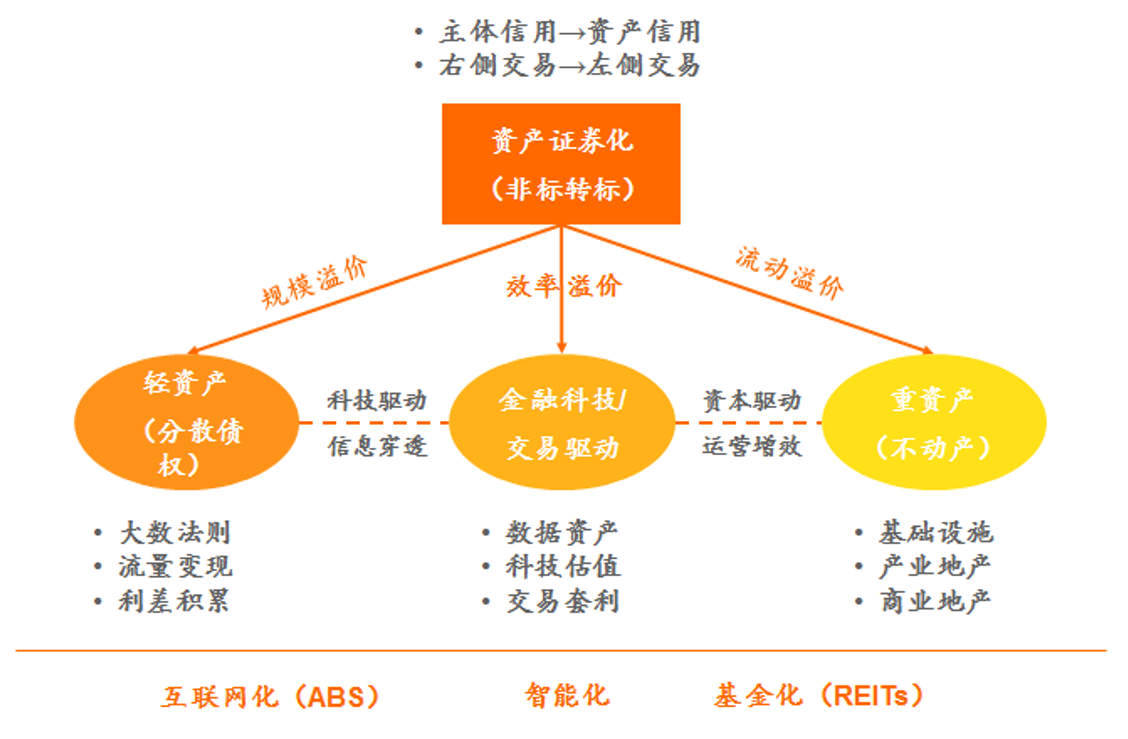

三、资产证券化的跨界融合及“资产为王”的发展导向

资产证券化产品可以实现“资产、资金与科技”的跨界融合,下一步的趋势是以承销为基础,向交易和科技两个维度延伸,后续难以数字化(互联网化)或基金化并产生稳定现金流的基础资产将难以证券化。

图3资产证券化的基本框架及跨界融合

国内资产证券化市场下一步的发展根基是“资产为王”,只有基础资产扎实相关制度规则的优化、信息披露机制的完善、存续期管理的强化等才有“用武之地”。从国外成熟市场经验来看,基础资产的第一要务是“强资产”(足够分散化综合起来也很强),则无论是“强主体”还是“弱主体”均可以探讨发行资产证券化产品,是否提供“强担保”则是一个市场化选项而非强制要求。笔者之前操盘过海航、亿利的类REITs项目,由于物业位于一线城市的核心地段且估值较为合理,虽然主体出现了风险但产品后来通过外部收购、并购贷款等方式实现成功兑付,多次体现出资产证券化产品“资产支持”的基本原理及其至关重要性。

[1] “套利型”资产证券化业务模式的主要特点为:资产池一般为动态池,交易的投资管理机构会对入池资产进行持续动态管理。发起机构一般通过从市场购买高收益债权或债券资产并通过打包、分层,在市场发行平均收益较低的证券,获取利差收益。次级产品的投资者意在利用优先级产品投资者提供的资金杠杆博取高收益。

(本文作者为万和证券副总裁黄长清,国内知名结构金融专家,北京大学硕士,长江商学院EMBA。本文仅代表个人观点,不代表所在机构立场)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33