黄金涨疯了,你敢上车吗?

大伙们,又见证历史了。

国际金价继续狂飙,每一天都是历史新高,仅最近6个交易日就涨了5.35%,一度达到2286.4美元/盎司。

这种涨法,大多数人这辈子都没见过。

所有,大多数人都完美错过了这波行情。

这几年,一直有朋友劝我去搞金,可惜魄力不够,每次都拒绝了。

无他,这么涨,谁敢上啊?

越涨越怕,越怕越涨,这几年的黄金行情,就是这么个情况。

截至目前的基本面逻辑,根本无法解释这么夸张的涨幅。

这太诡异了。

同样的,后续该如何走,也不能用常识去判断。

我们需要想象力。

你没见过的事,不代表不会发生。

01

“避险”,并不明显

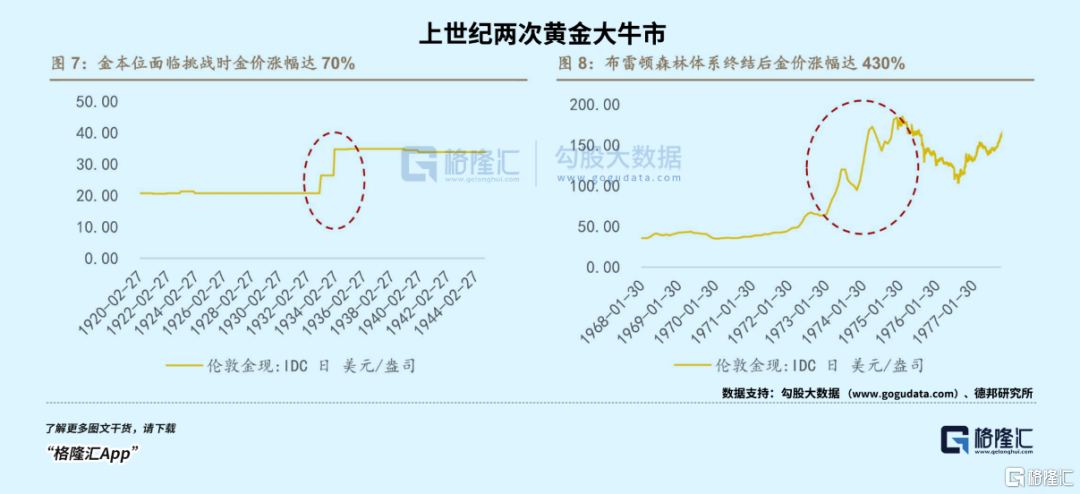

近代史上,黄金曾遭遇两次巨大变动。

1931年,最大的国际货币集团——英镑集团,包括英帝国成员国以及瑞典、挪威、丹麦、芬兰、葡萄牙、希腊、阿根廷、巴西、哥伦比亚、巴拉圭、玻利维亚、泰国、伊朗、埃及等等,相继放弃金本位制。

黄金作为货币的职能,大幅削弱。

1973年,布雷顿森林体系解体,美元正式与黄金脱钩,全球进入信用货币时代。

自此之后,黄金虽然不再是法定货币,但它依然是最终的支付手段,且贮藏属性并无变化。

这两次事件后,金价在短时间内的涨幅分别高达70%和430%。

尤其是在美元与黄金解绑后,1974-2023年的这50年中,金价上涨的年份有28年,占比为56%。

最大年涨幅为126%,平均涨幅为8.48%。

所以从长期视角来看,金价上涨本身就是一个大概率事件。

对于追求稳健和长期资产配置的投资人而言,因为与债券、股票的相关性较低,黄金从来都是个不错的选择。

但将不同时间段拆分来看,却并非如此。

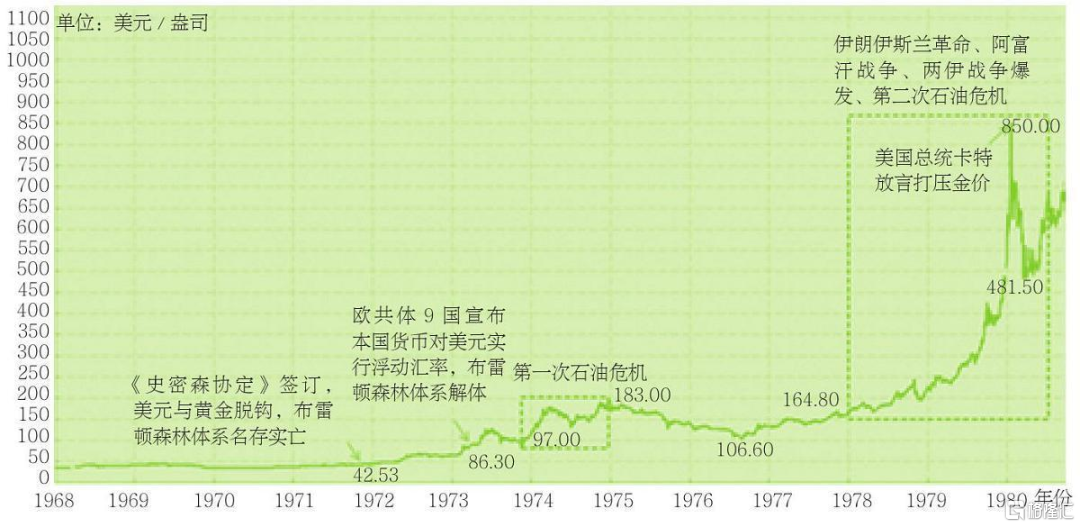

1971年,布雷顿森林体系要求的金价为35美元/盎司,这显然是不合理的。

所以在1973年解禁后,被人为抑制的黄金价格短短两年就翻了4倍。

随后,各国疑虑采用浮动汇率,黄金经历了3年市场化博弈。到1980年,金价迅速冲上850美元/盎司,但又迅速腰斩。

显然,以当时的购买力来看,850美元的定价,也是不合理的。

那么,金价究竟要多少才合理?

看下图,80、90年代,在长达20年的时间里,金价基本在300-400美元/盎司之间震荡。

期间,曾发生拉美债务危机、两伊战争、黎巴嫩战争、海湾战争、911等重大事件,因为“避险”属性,金价都有短期的明显上涨。

但并无法影响整体趋势。

为什么会这样?

更何况按道理来讲,80-90年代,是美苏冷战的最高潮,地缘关系十分紧张,避险需求不可能低。

特别是1991年后,前苏联解体,在这种超大的历史巨变背景下,作为避险代名词的黄金,依然不涨反跌。

这不符合我们下意识的常规逻辑,但确实是事实。

历史经验告诉我们,地缘战争对金价确实有影响,但非常短暂。

比如,2001年阿富汗战争期间,金价几乎在开战当天就达到最高点,随后就开始下跌。

所以,地缘战争并不是金价上涨的强有力支撑,它只是给大资本提供了逢高做空的机会。

这样长达几十年的调整,造成的结果是什么?是黄金价格被长期人为严重低估了。

02

上涨的最大动力

以现在的视角看,黄金从2001-2011年经历了一波超级牛市,2018年至今又是一波大牛市,似乎涨得飞快。

很多人都心里发慌,想上车又担心买在最高点。

但不妨反过来想想,黄金的真实价值应该值多少呢?

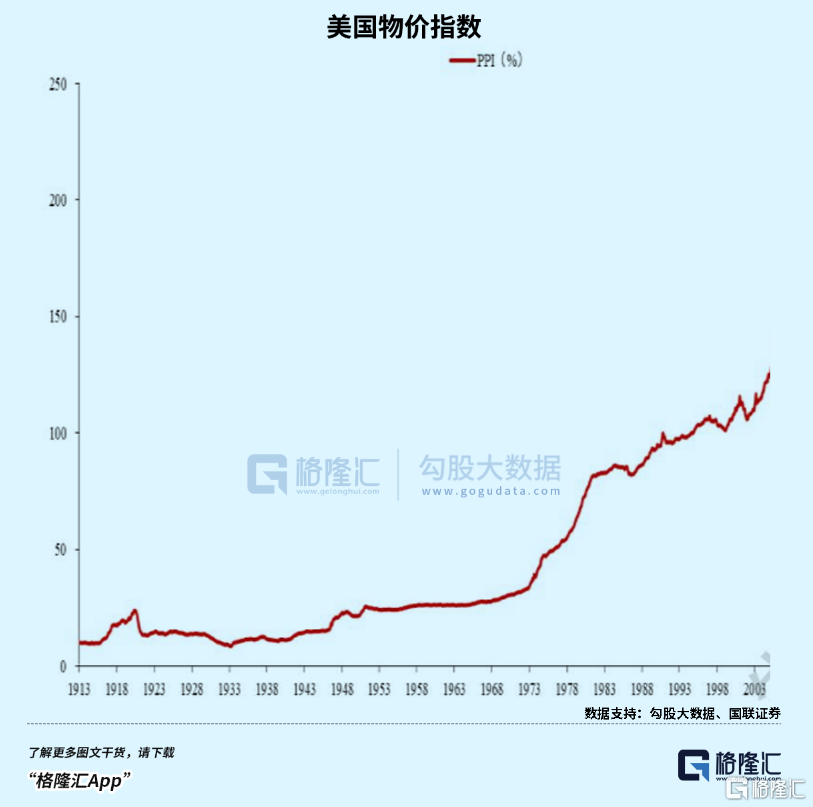

1980年到本世纪初,美国物价涨了多少?超过5倍。

相同的时间段内,黄金价格呢?几乎没太大变化。

尤其在1980年后,黄金是持续贬值的,与全球主要经济体不断上涨的物价形成了鲜明对比。

打个比方,假如你在80年大家都认为黄金能保值增值、涨得好时,以600美元/盎司的价格买入100万美元黄金,期待着能用投资回报养老。

刚开始,金价很快就到了850美元,你欣喜不已,但很快就欲哭无泪。

10年后,这100万美元缩水到60万美元;再过10年,只剩下40万美元。

直到2006年,你所持有黄金的市值才回到100万美元。

但此时的100万美元,和26年前的100万美元,是一回事吗?购买力至少缩水了80%。

至少在上轮牛市之前,你要是人说黄金有多保值,抗通胀、避险属性有多强,别人只会当你是傻子。

2000年,互联网泡沫破裂前,是二战后全球股市的最高峰。

与之相反的是,金价却是在这个时候迎来熊市的尾端。

1999年,黄金价格达到最低点。

为了防止金价崩盘,欧洲央行与欧盟14国签署《华盛顿协议》,决定分5年出售黄金,每年不得超过400吨。

随后,在2001年和2003年,又接连发生911事件和伊拉克战争。

虽然每次金价都获得短暂支撑,但依然走不出长达二十多年的超级熊市。

真正的转折点是什么时候?2006年。

2006-2008年2月,随着美国房地产泡沫的迅速扩大金价诡异地涨到1000美元。

但随后雷曼兄弟扑街、泡沫破裂,全球近50%的股价蒸发,金价也迅速急转直下。

2008年7月17日至11月17日,金价4个月内下跌了23%,然后又开始了不可阻挡地上升。

这轮走势,涨跌幅都极大,与80年代后死气沉沉的黄金市场完全不一样。

因为为了应对次贷危机,各国为了救市和维持经济的稳定,疯狂的印钞向市场投入巨量的货币,比如美国的QE,欧洲的国债计划低利率政策,日本的QE和QQE等等货币宽松政策,都是当年应对次贷危机的产物。

包括中国也搞了一次4万亿计划,房地产大牛市启动。

在货币泛滥的背景下,信用货币贬值得飞快。

与之相对,黄金飞速上涨,直到2011年9月5日,达到1917.9美元。

2012年11月,黄金牛市彻底结束,进入10年漫长而拖沓的下跌期。

在此期间,世界上并不乏政治摩擦和小规模地缘战争,但根本无法挽救金价下跌的趋势。

这再一次说明,黄金对于战争的避险作用,真的不明显。

至少在本世纪,黄金价格只与三点因素有关:通胀预期、名义利率以及全球央行购金行为。

前两者,是大的底层逻辑,可以完美解释2007-2011年的牛市周期,但这次明显不太一样。

这一轮黄金大牛市的起点,在2018年7月,当时纽约金触底达到1167.1美元。

之后,一路开启狂暴上涨模式。

期间,美联储也开启过一轮狂暴加息,但金价仅仅震荡了一下,然后继续一路前行。

其实从那时候开始,老生常谈的美元涨、黄金跌的逻辑,就失效了。

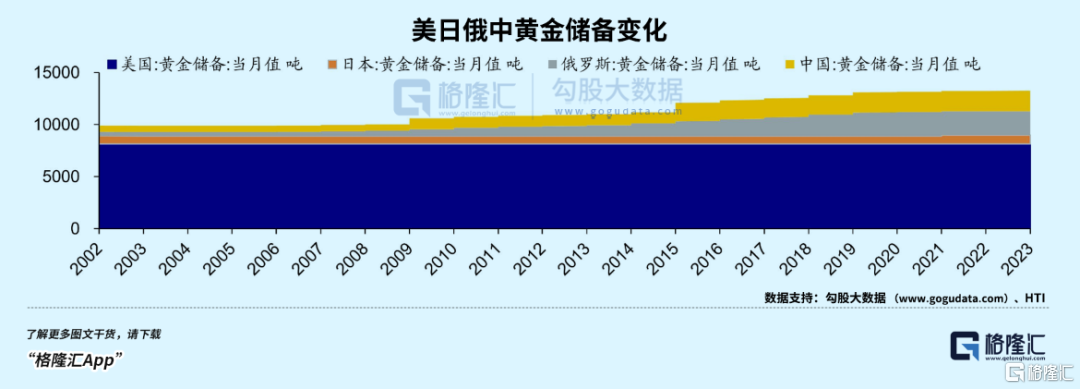

并不是逻辑错了,而是有人长期大量囤货。市面上的现货变少了,自然就涨价,这是最原始的买卖逻辑。

据披露的数据,最大的买家有两个,一个是PBOC(中国央行),一个是RCB(俄罗斯央行)。

只要“逆全球化”、脱钩的趋势不缓解,中俄竭力去美元化的努力必然不会停止,疯狂囤金的行动也一定会继续下去。

这才是本轮黄金牛市的最强基本面。

当然,除了央行抢购,另外两点因素也不能忽视。

先看通胀预期。当前,5年预期通胀率为2.22%,比2023年有所回调,但依然处于2%以上的良性区间。

再看名义利率,大方向是开启下跌之路。美联储无疑将要结束加息周期,虽然10年期美债收益率已经回落,对降息有一定预期定价,但远没达到充分的地步。

接下来,金价也许不会像最近几天持续大幅暴涨,涨多了回调一下很正常。

但以上因素共同决定了,黄金的长期行情并没有走完。

03

尾声

对普通人而言,黄金价格是个最简单直接的指标。

如果金价持续下跌,那说明现在是好年头,我们完全可以大胆去创业、大胆去贷款、大胆去试错。

因为贵金属贬值,就一定意味着其他资产在升值。

要么房地产蹭蹭上涨,要么股市蹭蹭上涨,经济增速如日中天。

互联网时代的前二十年,就是这么个情况,干哪一行都能发财、投资渠道非常之多。

这两年,我们能很明显感知到时代变了,再也不能像以前那么奔放。

我们必须更加谨慎。

黄金,是国内大多数人唯一能接触到的,合法合规的全球化配置资产。

在这个不确定的时代,它至少是个相对确定的选择。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26