热点解读-豆粕供给或将改善,价格重回震荡区间

热点事件

近期因进口大豆减少,到港大豆数量不及油厂大豆压榨量,大豆库存连续下降,部分工厂因缺少大豆只能停机等待大豆到厂。豆粕产量下降叠加美盘大豆上涨带来成本端支撑,增强工厂提价动力后豆粕价格出现持续反弹行情。

未来随着巴西及阿根廷大豆逐渐上市,南美丰产预期逐渐兑现,后期到达我国港口的大豆数量逐渐增多,届时国内豆粕供给将转向宽松,华夏基金预计在豆粕供应紧张局面逐渐缓解后将重回震荡行情。

豆粕价格定价逻辑

豆粕是大豆榨油之后得到的副产物,有丰富的蛋白质,能够满足家禽以及牲畜对于营养的诉求。豆粕占蛋白粕消费比例达76.5%,通常国内豆粕95%以上都是用来作为饲料。

豆粕作为一种大宗商品,通常价格主要由供给、需求来决定。在供给端,15%左右国产大豆的来源主要是黑龙江辽宁、吉林,80%以上进口大豆主要是美国、巴西、阿根廷等地区。在需求端,绝大部分需求来自于饲料消费,尤其是鸡、猪对饲料的需求。

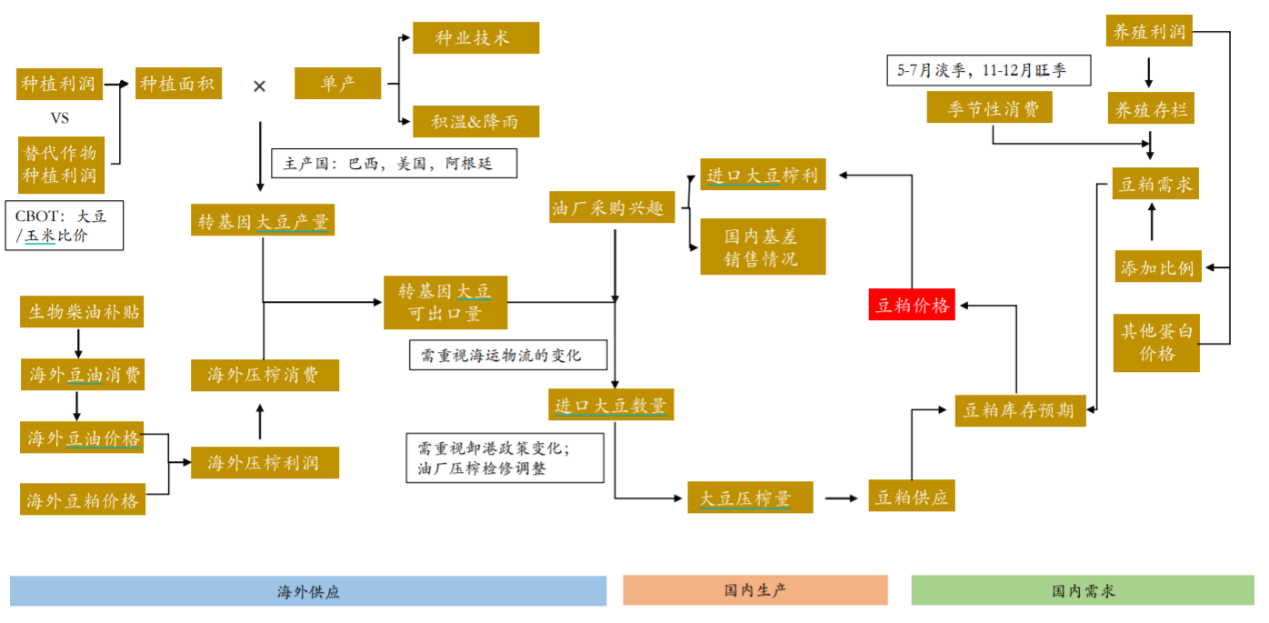

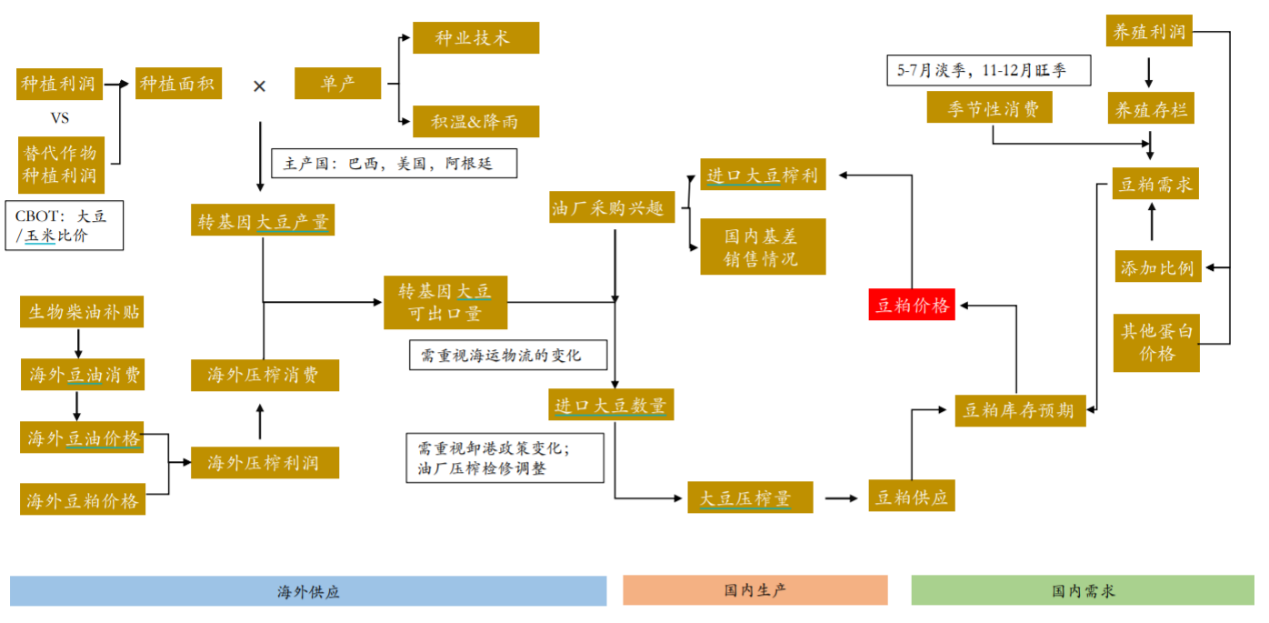

从供给端来看,大豆供给在种植层面主要受到种植利润、种植面积和单产等因素的影响,其中种植技术和积温降雨等因素持续影响着巴西、美国、阿根廷等主要产国的大豆产量。在此基础上排除海外压榨消费之后,形成可出口的转基因大豆,并在油厂采购意愿、海运物流等因素影响下形成大豆进口。在国内榨油厂中经过压榨生产之后,形成最终的豆粕供给。

从需求端来看,主要受到季节性消费的影响较大,由于豆粕主要为养殖业的饲料选择,因此养殖利润、养殖存栏、添加比例、其他蛋白价格都会影响豆粕的需求。

在供给和需求的两方力量下,形成了豆粕的库存预期,最终显示为豆粕的价格,同时豆粕的价格反过来也影响着进口大豆榨利的大小,从而改变油厂的采购意愿。

图1:豆粕价格定价逻辑图谱

数据来源:wind,中信建投期货

近期豆粕动态跟踪

(1)巴西美国大豆供应形势转好

因天气晴朗,近期巴西大豆收获进度明显加快,巴西大豆将很快供应国际市场。巴西行业分析机构PrtriaAgronegocios上周五报告称,2023/2024年度巴西大豆作物的收成达到播种面积的69.33%,较一周前增加7个百分点,略低于一年前同期的70.42%的水平。但受干旱影响,单产下降较多,即使播种面积比上年度增加,总产量也比上年度有所下降。咨询机构AgroConsult表示,巴西2023/2024年度大豆产量预计为1.522亿吨,比2022/2023年度减少4.7%,和2月预测维持一致。这说明最近一段时间,巴西大豆生产形势并没有进一步恶化。另外,由于播种面积增加,以及雨水较多,阿根廷大豆将实现恢复性增产,有望增加2500万吨,达到5000万吨左右,从而弥补巴西大豆减产带来的供应损失,这使得南美大豆实现丰产。

3月底,美国农业部将公布基于实地调查的今年美国农作物播种面积报告,由于近几个月来,大豆和玉米比价依旧处于2.5以上的历史偏高水平,大豆种植收益偏好,美国农业部2月中旬做出的8750万英亩美豆播种面积的预估实现的可能较大,从而使得2024/2025年度美豆供应形势进一步宽松。

(2)大豆豆粕库存继续下降,后期或将出现反弹

3月份以来进口大豆到港减少,油厂周度压榨量维持在160万吨左右,国内大豆库存持续回落。监测显示,3月22日,全国主要油厂进口大豆商业库存337万吨,较此前一周下降48万吨,较上月同期下降274万吨,较1月12日的阶段性高点下降367万吨。

据监测,我国3月份进口大豆到港量约650万吨,与去年同期基本持平;二季度大豆月均到港量在1000万吨左右。预计未来两周进口大豆库存还将继续回落,4月中下旬南美大豆将集中到港,届时进口大豆库存将止降回升,大豆供给趋于宽松。关注后期进口大豆装船和到港情况。

上周饲料企业豆粕补库较多,国内油厂豆粕库存继续下降。监测显示,3月22日,国内主要油厂豆粕库存44万吨,较此前一周回落13万吨,较1月19日的阶段性高点下降59万吨,较去年同期下降8万吨,较过去三年同期均值下降29万吨。

受3月份进口大豆到港量减少、国内油厂大豆库存下降制约,近期油厂开机率偏低,3月份国内豆粕库存或继续回落。二季度进口大豆到港预期增多,届时油厂大豆周度压榨量或提升至200万吨以上,豆粕库存将开始回升,供给将转向宽松。

(3)豆粕基本面难以维持价格进一步走高

随着外盘豆类大幅走高,国内豆粕期现货价格持续上涨,因担心价格继续走高,饲料厂和经销商开始大量补库,一度使得油厂豆粕成交量迅速攀升,豆粕库存急剧下降。但经过集中补库后,饲料厂豆粕库存得到补充,进一步采购意愿下降。据Mysteel农产品对全国主要地区的50家饲料企业样本调查,截至3月15日(第11周),国内饲料企业豆粕库存天数(物理库存天数)为7.79天,较3月8日增加0.41天,增幅为5.29%,较去年同期增加10.2%。第11周国内(截至3月21日)豆粕市场共成交168.8万吨,较前一周增加21.27万吨,日均成交33.76万吨,较前一周增加4.25万吨,增幅为14.42%。长期来看,随着豆粕价格上涨,生猪、蛋鸡以及水产养殖利润又濒临亏损,这将限制豆粕在饲料中的配比,从而制约豆粕需求增加。

而且国内豆粕期现货价格上涨,和今年前两个月大豆进口下降有一定关系。据最新海关信息,2024年1-2月中国大豆进口量1303.7万吨,同比减少125.8万吨,同比减幅8.8%,从而使市场担心油厂原料不足影响开机率。但随着豆油、豆粕价格上涨,油厂压榨利润回升,加之巴西大豆收获上市,3-4月大豆进口将恢复性增加,市场预估在2000万吨以上。

另外,近期除了粕类价格上涨外,油脂期货上涨幅度更大,走势更为流畅。目前看油脂的利好仍未释放完毕,豆油仍有上行空间。受跷跷板效应影响,这将不利于豆粕期现货价格进一步走高。

豆粕后市展望

海外方面,3月29日凌晨零点,USDA将出具谷物季度库存报告和种植面积意向报告。对于大豆季度库存报告,分析师平均预估,3月1日当季美国大豆库存18.28亿蒲,同比增幅约8.4%;对于种植面积意向报告,分析师平均预估,2024年美国大豆种植面积8653万英亩,高于2023年的8360万英亩,但低于USDA论坛预估的8750万英亩。由于种植面积意向报告不确定性较大,等待该报告指引,并规避报告风险,后续或将影响美豆中期走势。国内方面,近期在交易紧现实与宽预期中博弈,随着大豆到港的时刻到来,继续冲高动力有限,对合约05过度炒作的空间可以适当在估值上进行调整,但仍需规避外盘风险。

相关产品:

1、豆粕ETF(159985)及联接基金A/C(007937/007938):豆粕ETF主要持有大连商品交易所豆粕期货合约,并跟随指数展期,以达到跟踪指数的目标,豆粕期货合约价值占基金资产净值的90%-110%。豆粕作为生猪的主要饲料来源,与CPI有稳定的相关关系,具有天然的抗通胀优势,是较好的投资标的。此外,大宗商品与股票、债券等传统资产的相关性不高,投资互补性强,可作为良好的资产配置工具用于分散风险。

数据来源:Wind、中信建投期货、国泰君安期货,风险等级:R4。风险收益特征:本基金为商品基金,以交易所挂牌交易的商品期货合约为主要投资标的,跟踪商品期货价格指数,其预期风险和预期收益高于债券基金和货币基金,属于较高风险品种。基金的特定风险还包括期货市场波动的风险,本基金持有期货合约的目的通常是获得豆粕的风险暴露,而不是用于交割,投资者赎回本基金无法获得实物豆粕。另外,持有期货合约还意味着市场上与基金持仓方向相反的市场参与者对豆粕价格的预期可能与基金相反。豆粕ETF联接基金主要通过投资豆粕ETF紧密跟踪标的指数的表现,因此基金的净值会因豆粕ETF净值波动而产生波动。具体详见《基金合同》、《招募说明书》等基金法律文件。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47