全球央行政策大逆转拉开序幕!日本、瑞士央行已打响第一枪,下一个会是谁?

转折点似乎要来了。

伴随长期而痛苦的抗通胀行动有所成效,全球主要央行的货币政策风向出现转变。

本周的超级央行周步入尾声,包括美国、日本、英国、瑞士等多国央行已经公布了最新的利率决议。

其中,日本央行率先打响政策转向第一枪,宣告全球“负利率时代”彻底落幕。

央行“老大哥”美联储虽然3月继续按兵不动,但鲍威尔放“鸽”令全球市场为之振奋;英国央行也紧随其后维持利率不变。

如果说,美、英、日等央行的利率决定尚均处在市场预期之中,但唯始料不及的是,不按常理出牌的瑞士、土耳其等央行的操作则令市场惊讶。

本周,瑞士央行跑赢全球同行打响降息第一枪,这较其他主要央行提前数月降息,也是G10货币央行自疫情消退以来的首次降息。

而在全球主要央行都盘算着何时降息的时候,被称为“孤勇者”的土耳其央行却意外宣布了大幅加息。

日本

周二,日本央行自2007年以来首次加息,终结了长达8年的负利率时代,将基准利率从-0.1%上调至0-0.1%,符合市场预期。

同时,日本央行取消收益率曲线控制(YCC)政策,将继续购买日本国债,规模与以前基本持平。

该行认为,以可持续、稳定的方式实现2%的物价稳定目标已在望,预计经济将继续以高于潜在增长率的速度增长。到2024财年,剔除生鲜食品的CPI同比增长率可能会超过2%。

不过,对于日本央行的转向,市场普遍认为,未来加息将偏谨慎。

伊藤忠经济研究所首席经济学家Atsushi Takeda认为,日本央行今年可能只加息一次25个基点,明年加息两次,日本央行的加息步伐将比欧美央行的慢很多。

美国

周四,领衔“超级央行周”的美联储宣布3月继续按兵不动,将联邦基金利率目标区间维持在5.25%-5.50%不变。

美联储还上修2024年核心通胀和经济预测。

其中,2024年GDP增速从前值的1.4%大幅上修至2.1%,2025年从1.8%上修至2.0%,2026年从1.9%上修至2.0%,长期保持1.8%增速。

美联储点阵图维持2024年降息75bp,下调2025年降息预期,上调长期利率中枢。

不过会上,鲍威尔放“鸽”令全球市场为之振奋。

鲍威尔表示,相信利率可能处于周期性峰值,今年某个节点降息是合适的,暗示今年降息三次仍有可能。同时,他还重申美联储将放缓缩表速度。

高盛指出,美联储释出不会将降息推迟太久的讯号,并目标于6月进行首次减息。该行预料,美联储将于6月、9月及12月减息,累计全年减息三次,又指美联储将会慢慢上调对长期和短期的中性利率估算,意味着最终利率将显著高于上一个周期。

英国

英国央行连续第五次维持基准利率在5.25%不变,符合市场预期。

英国央行行长贝利表示,有很多令人鼓舞的迹象表明通胀正在下降,但英国央行需要更多确定性,以确保通胀完全受到控制。

“我们还没有达到可以降息的地步,但事情正在朝着正确的方向发展。”

不过,在英国央行决议后,市场加大了对其降息的押注。

目前,市场预计,英国央行今年的降息幅度约为80个基点,决议前为75个基点,且已经完全定价了8月开始降息,6月降息的可能性也上升至80%左右。

澳大利亚

3月19日周二,澳大利亚央行宣布将现金利率维持在4.35%不变,符合市场预期。

这是澳大利亚央行连续第三次宣布维持基准利率不变。央行政策委员会没有提到进一步加息的可能性,表明其紧缩周期可能已结束。

澳大利亚央行行长米歇尔·布洛克表示,鉴于经济前景的不确定性,她还无法提供“明确的答案”。

当被问及澳洲联储是否已转向中性时,布洛克重申,央行正处于依赖数据的模式,只有在确信通胀有望可持续回到 2-3% 的目标时,才会开始降息。

澳大利亚央行上次加息是在2023年11月。从2022年5月开始,澳大利亚央行共加息425个基点。

该央行在声明中指出,尽管通胀保持温和,但仍处于较高水平,预测澳大利亚通胀率将在2025年回到2%—3%这一目标区间,在2026年达到这一区间的中点位置。

穆迪经济学家Harry Murphy Cruise表示,预计澳洲联储的下一次利率变动将是下调,但不会很快到来。该行最早可能在9月份下调利率。

瑞士

“瑞士央行成为第一家宣布战胜通胀的央行。”

周四,瑞士央行意外降息25个基点,将基准利率从1.75%下调至1.5%,此前市场预期为维持不变。

瑞士央行预计2024年通胀率为1.4%(之前为1.9%),2025年通胀率为1.2%(之前预测为1.6%),2026年通胀率为1.1%,2026年第四季度通胀率为1.1%。

凯投宏观欧洲经济学家Adrian pretejohn表示,瑞士央行在多数人预期利率不变的情况下降息25个基点至1.50%,并可能在9月和12月再降息两次。

“由于瑞士央行的声音更加鸽派,以及通胀可能低于其预期,我们仍然预计今年还会有两次降息。”

凯投宏观预计,到2025年和2026年,政策利率将保持在这一水平。他表示,政策制定者强调了通胀将保持在可接受范围内的更大确定性。

瑞士央行此举预示着美联储和欧洲央行今年晚些时候可能会采取宽松政策。长期以来,瑞士央行一直不惧怕以突然行动来震撼投资者,此次降息可能会为这一历史再添新篇章。

墨西哥

墨西哥央行下调利率25个基点至11%,这也是该央行自2021年6月开启加息周期后首次降息。

决议声明称,副行长Irene Espinosa投票要求维持原状,央行理事会的另外四人都支持本次降息决定。

该行表示,墨西哥通胀水平有望继续下降,但鉴于目前经济仍存在风险和挑战,央行将继续谨慎地调整货币政策。

墨西哥央行还调整了对该国今年四个季度的通胀预测,分别从4.7%、4.3%、3.9%、3.5%调整为4.6%、4.4%、4.0%、3.6%。

墨西哥央行Banxico表示,它将彻底监测通胀压力,并在下一次货币政策会议上“根据现有信息做出决定”。

土耳其

土耳其央行意外将基准利率从45.00%上调至50%,市场预期维持不变。

两个月前,土耳其央行才宣布结束紧缩周期,但在里拉汇率的加速贬值和通胀前景的恶化背景下,意外加息凸显出了该国在选举前支撑汇率的紧迫性。

UnionBancairePrivee全球外汇策略主管PeterKinsella表示,这是一个重大举措,将导致里拉汇率在今年剩余时间里企稳,这也在向市场表明,在前行长离职后,市场仍可发生变动,且高层官员仍坚持正统的政策方针。

不过高盛分析表示,土耳其央行500个基点的加息是一次性调整,不是加息周期的开始。

欧洲央行

本月早些时候,欧洲央行也连续第四次“按兵不动”,维持欧元区三大关键利率不变。

其中,主要再融资利率、边际借贷利率和存款机制利率分别保持在4.50%、4.75%和4.00%,符合市场此前预期。

同时,欧央行还下调了欧元区通胀预期,将2024年通胀率下调至2.3%,2025年和2026年通胀率分别下调至2.0%和1.9%。

欧央行行长拉加德表示,这次的会议没有讨论降息问题,不会承诺未来的利率行动步伐,欧洲央行的行动将独立于美联储。

对于欧央行今年的首次降息时点,德银和高盛此前预测,6月份将是首次降息的时点;瑞银则认为,如果接下来欧元区通胀数据持续降温,欧洲央行在今年4月份降息的可能性仍然存在。

全球央行政策大逆转已拉开序幕

因为疫情和俄乌冲突导致全球大部分地区的通胀率飙升,各国央行从2021年末开始陆续上调利率。

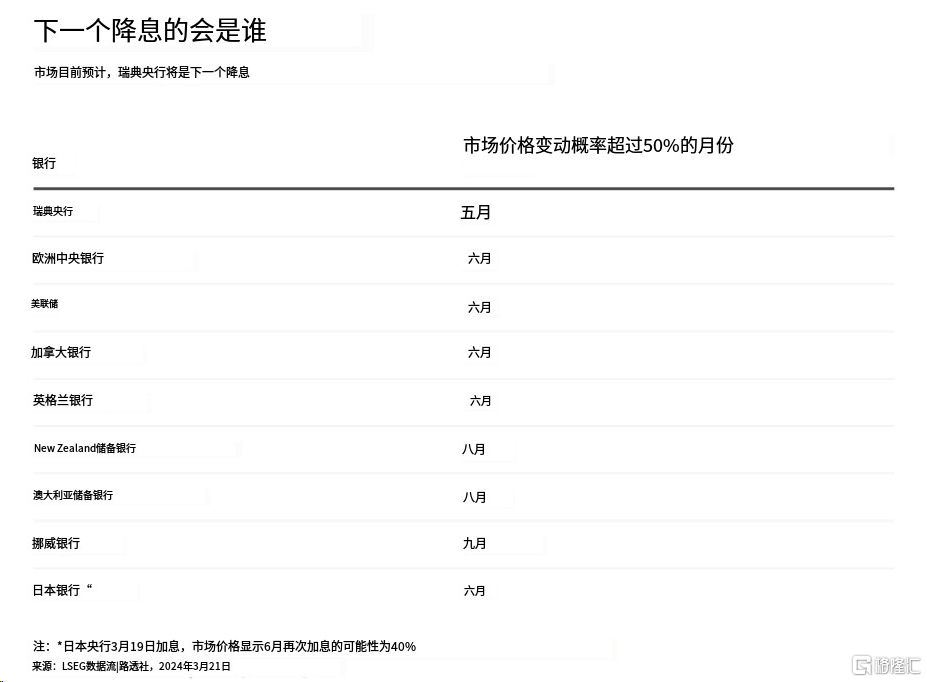

一轮大风暴之后,在日本、瑞士央行先后重大政策转向之后,下一个会轮到哪家央行?或者说下一个降息的会是谁?

据路透,目前市场对各主要央行首度降息窗口的预测显示,除日本央行为6月加息外,预计瑞典央行将会在5月成为下一个降息的央行。

欧洲央行、美联储、加拿大央行、英国央行等则可能在6月进行首次降息。

事实上,在美联储采取行动前,其他主要央行的决策者肯定会犹豫不决。

因为任何降息都肯定会削弱货币并推高输入性通胀。

目前来看,欧洲央行势必会在六月召开会议,市场认为欧央行已经在为6月降息做准备。

美联储和英国央行也都暗示,它们可能是下一个。不过现在它们的措辞仍相当模糊,如果数据不打乱计划,可能会在6月或7月采取行动。

眼下,一些新兴经济体已经在行动。除了瑞士,巴西、墨西哥、匈牙利和捷克共和国都已经降息。

从目前主要央行放出的“口风”中,可以确定的是,全球央行政策大逆转已拉开序幕。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26