热点解读:英伟达GTC要点梳理,关注算力、机器人及游戏投资机遇

一、前言

英伟达GTC大会于太平洋时间3月18日至21日在美国圣何塞会议中心举行。2024年3月19日,英伟达在2024年GTC大会上推出全新Blackwell架构芯片平台,同时还展示了公司在加速计算、软件服务、医疗、汽车以及机器人等领域的最新进展。

当前,生成式AI席卷全球科技领域,英伟达GTC会议不仅是AI领域的风向标,也是AI生态力量的一次盛大集结。此次会议发布一系列突破性技术,宣告了AI技术的新纪元。AI领域进展不断,积极挖掘AI赋能各个行业的线索和前景、把握AI+行情的扩散方向是后续参与AI行情的关键所在,华夏基金建议关注人工智能AIETF(515070)、芯片 ETF(159995)、云计算50 ETF(516630)、机器人 ETF(562500)、游戏ETF(159869)以及文娱传媒 ETF(516190)。

二、热门解读

(1)新一代芯片发布,AI算力加速迭代

AI芯片性能跨越式提升,重视AI算力及应用。会上英伟达发布了采用新一代Blackwell架构的B200GPU和GB200超级芯片,性能和效率上较上代芯片有显著提升。B200由两个超大型裸片封装组合而成,内含超过2080个晶体管。这颗芯片还封装了192GB的高速HBM3e的显存。与前一代H100相比,B200的每秒输出token数量提升15倍,Supercharged AI训练表现提升3倍。Blackwell 芯片和硬件设备不仅提升了单个芯片的计算性能,还通过提升网络通信速度、优化软件生态等方式,加强了大规模 AI 算力集群的算力,从而全面提升对于 AI 大模型的加速效果,将为应用端提供更加坚实的硬件基础。

从应用端来看,英伟达的芯片正在深入气候、医疗、自动驾驶、机器人、工业工程、软件等领域。借助 AI 计算以及大模型的能力, 英伟达的芯片深入到多个行业的应用领域。例如,数字孪生(Digital Twin)的技术可以创建数字孪生地球,用于预测天气和模拟气候变化,大幅提升预测极端天气的精准性。数字孪生还可以应用在工业制造中,用来优化工厂的制造流程和提升运营效率。在机器人领域,英伟达可以协助创建能够感知、学习、适应物理世界的机器人。 在医疗领域,英伟达的 AI 技术正在渗透新药开发以及治疗方案。在自动驾驶领域,英伟达的芯片和解决方案也越来越多地渗透到更多车企新车型中。无论是硬件端还是软件端,应用端还是工具端,各个行业对于 AI 的需求仍处于摸索的初期阶段,来自B 端的需求仍在大幅落地和增长中。

英伟达新一代芯片正式发布,AI算力正在加速迭代,预计2024年全球AI算力需求仍将保持高景气,华夏基金认为可关注算力、AI+应用。同时,针对高端芯片的出口管制政策导致英伟达高性能AI芯片出口中国受限,国产算力芯片厂商将持续受益,华夏基金认为可关注华为链及国产GPU头部厂商。

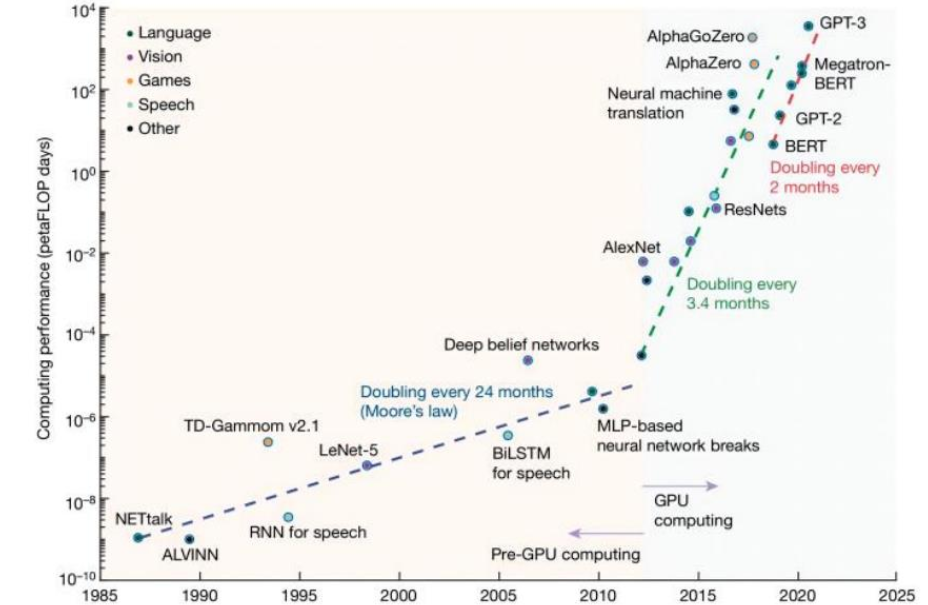

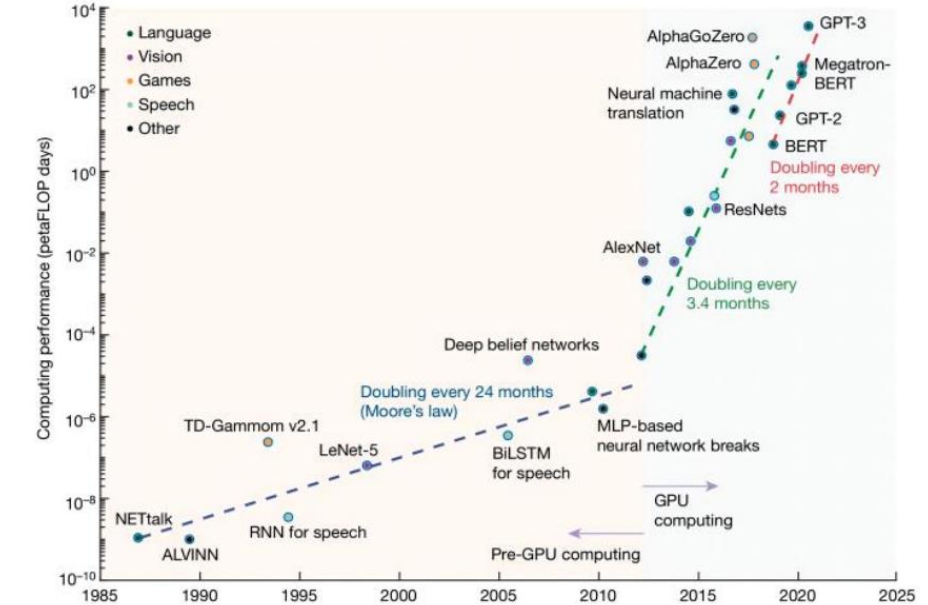

图1:未来算力需求有望维持指数级增长

资料来源:《智能计算的最新进展、挑战和未来》,首创证券

(2)首款人形机器人模型发布,机器人技术不断突破

机器人产业发展再提速,未来市场空间广阔。此次会议英伟达发布了2项Isaac平台的重大升级,即专为机械臂设计的基础模型 Isaac Manipulator 和为机器人提供多摄像头和 3D 环视功能的 Isaac Perceptor。此外,英伟达还推出了人形机器人通用基础模型Project GROOT,希望通过发布这个新API集合 Project GROOT来推动人形机器人的开发。黄仁勋表示:“为通用人形机器人构建基本模型是我们当今人工智能领域能够解决的最令人兴奋的问题之一。” GROOT驱动的机器人将能够理解自然语言,并通过观察人类行为来模仿动作。其能快速学习协调各种技能,具备更好的灵活性,以适应现实世界并与之互动。

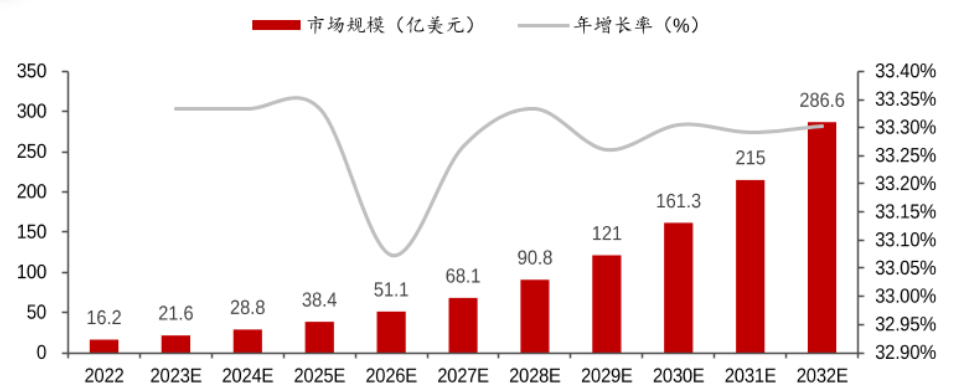

当前机器人市场持续成长,机器换人趋势明显,世界各国高度关注机器人产业,争相出台相关政策重点支持。随着社会和经济的不断发展,人口预期寿命进一步延长,全球老年人口占比持续上升,根据WTO预计,2030年和2050年全球老年人口将分别增加至14亿人和21亿人,人口老龄化会加剧劳动力供给紧张,导致企业用工成本不断上升。在此背景下,许多行业尝试利用仿生机器人应对劳动力短缺和劳动力成本增加带来的挑战。根据 Precedence Research 数据,在仿生机器人领域,2022年全球仅人形机器人市场规模就达到16.2亿美元,2032年预计市场规模将达到286.6亿美元,2022-2032 年复合增长率达33.28%。

此外,人工智能朝具身智能方向快速发展,多家人形机器人厂商将于2024年实现商业化落地,具身智能元年有望来临。伴随海外巨头持续加码 AI 相关资本支出,看好 AI算力及机器人等相关产业链投资机会,在AI持续赋能下机器人产业有望进入加速发展阶段,华夏基金认为可关注AI+机器人、具身智能方向。

图2:人形机器人全球市场规模CAGR=33%

资料来源:公司公告、Precedence Research,浙商证券

(3)AI赋能游戏、影视行业,打开广阔空间

生产式AI驱动行业变革,游戏、影视行业有望率先受益。本次会议在传媒领域有 40 余场主题议程,其中游戏领域 11 场,视频等其他娱乐领域大约 34 场。议程主要关注 AI 对创作的赋能,在影视娱乐方面主要讨论文生视频、文生图、文生音乐等 AI 驱动的内容生产;游戏方面主要是 3D 资产生成、AI NPC 以及 AI 对游戏生产的赋能等,数字孪生也是本次会议应用端的重要方向。具体在会议中,腾讯分享了自身利用 OpenUSD 改善 3D 内容的生产,同时介绍了自己的文生图模型;网易分享了文本生成角色的方案;海外创业公司 Runway 分享自身视频生成工具的开发过程。数字孪生方向上,Moment Factory 分享自身采用 Open-USD 和 NVIDIA 技术构建 3D 场景的经验。

游戏行业方面,近年来,我国游戏产业发展迅速。《2023年中国游戏产业报告》显示,2023年我国移动游戏实销收入2268.6亿元,同比增长17.51%。2023年国内游戏市场实际销售收入首次突破3000亿元关口,用户规模达到6.68亿,再创新高,2024年游戏市场有望进一步回升。游戏作为AI应用的重要场景,将持续受益于AI技术的迭代突破。游戏板块前期调整较多,且游戏版号常态化发放展示政策端对游戏产业健康稳健发展的支持,AI、MR等新技术和新渠道的逐步发展,有望为游戏产业跳跃式发展奠定基础。影视行业方面,近期海内外多个AI影视作品破圈,一系列视频生成模型和工具的落地,为AI影视提供了丰富的工具集。影视行业面临AI技术与行业高景气的双轮驱动,华夏基金认为可关注影视板块投资机会。

AI将持续对传媒板块赋能,游戏、影视等行业有望率先验证AI降本增效。本次会议主题演讲在游戏、娱乐等方向聚焦 3D 资产生成及文生视频等,具体来看,华夏基金认为可关注以下方向:(1)具备较强 3D 资产生成能力的公司;(2)文生视频、图片升维持续推进,下游影视公司受益;(3)3D 资产的生成及 AI NPC 强化游戏开发能力,游戏公司有望受益;(4)储备有大模型及 AI 应用的公司有望受益。

相关产品:

人工智能 AIETF(515070)及其联接基金(008585/008586):中证人工智能主题指数(指数代码: 930713.CSI,指数简称: CS 人工智)选取为人工智能提供基础资源、技术以及应用支持的公司中选取代表性公司作为样本股,反映人工智能主题公司的整体表现。该指数已纳入截至 2018 年 9月 30 日的 IOSCO 金融基准原则鉴证报告范围。

芯片 ETF(159995)及其联接基金(008887/008888):国证半导体芯片指数(980017.CNI,指数简称:国证芯片)旨在反映 A股市场芯片产业相关上市公司的市场表现,国证半导体芯片指数成分股“少而精”,聚焦优质个股,且流动性更高,长期收益较好。 国证半导体芯片指数作为半导体芯片行业的代表性指数,能够反映该行业市场机遇。

云计算50 ETF(516630)及其联接基金(019868/019869):中证云计算与大数据主题指数(指数代码: 930851.CSI,指数简称: 云计算指数) 选取 50 只业务涉及提供云计算服务、大数据服务以及上述服务相关硬件设备的上市公司 A 股作为样本股,以反映云计算与大数据主题股票的整体表现。

机器人 ETF(562500) 及其联接基金(018344/018345):中证机器人指数(指数代码: H30590.CSI)选取系统方案商、数字化车间与生产线系统集成商、自动化设备制造商、自动化零部件商以及其他相关公司作为样本股,以反映机器人产业相关股票的走势。

游戏 ETF(159869) 及其联接基金(012768/012769):中证动漫游戏指数(指数代码: 930901.CSI,指数简称:动漫游戏)选取主营业务涉及动画、漫画、游戏等相关细分娱乐产业的上市公司股票作为样本股,反映动漫游戏产业 A 股上市公司股票的整体表现。

文娱传媒 ETF(516190):中证文娱传媒指数(指数代码: H30365.CSI, 指数简称: 文娱传媒) 选取业务涉及视频、直播、游戏、电影、 IPTV/OTT、数字出版、数字营销、在线教育、赛事演出等符合新技术和新消费发展趋势的上市公司股票,以反映文化、娱乐以及传媒主题的整体表现。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05