减肥药“热门主线“回归!创新药板块后市动能几何?

前言:创新药板块近期迎来政策面多重利好。但技术迭代仍是板块最强驱动力,2月以来,减肥药技术突破频频出现,海外减肥创新药龙头披露较为亮眼的2023年业绩,且花费重金扩充创新药产能的举措体现了企业对所处赛道长期空间的看好。政策面,国内创新药定价政策强调市场化灵活定价,体现了临床价值导向的政策基调。海外利空政策影响弱化,造成的创新药板块情绪波动有望修复。融资面,美联储降息预期的延迟1月份已被充分定价,未来波动概率渐小;国内超预期降息降准降低实体经济中长期融资成本,创新药板块呈现胜率赔率双高的格局,配置价值凸显。

工具选择上,如果大家更看好减肥药题材、看好创新药产业链下游制剂药企本身的业绩空间,跟踪指数布局港股稀缺创新药标的、创新药企含量较高的港股创新药ETF(159567)或值得关注,在当前创新药企行情来临时,该指数有望展现较强弹性,配置价值凸显。

如果大家看好泛创新药板块的行情(包括CXO、创新药企、疫苗等),跟踪指数布局创新药板块全产业链的A股创新药ETF(159992)或许是较为合适的选择。

一、题材面:减肥药话题“热辣滚烫”,海外巨头业绩兑现-扩产良性循环

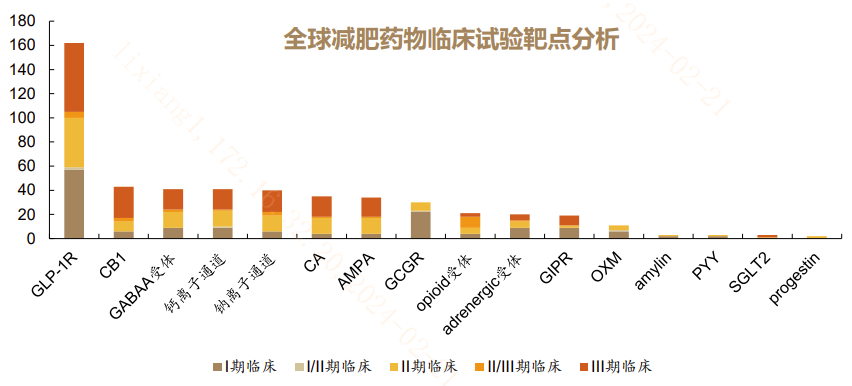

2024年的电影春节档表现亮眼,总票房突破80亿元创历史新高。其中票房冠军涉及的减肥话题引发了较大的关注和讨论。回顾2023年,针对GLP-1受体靶点的减肥创新药开发已成为继肿瘤相关靶点之后的临床研究“新星”。据医药魔方统计数据,2023年世界范围内162项临床研究涉及该减肥药靶点,占所有临床试验靶点的32.7%。

图:减肥创新药靶点获得全球创新药企火热布局

(信息来源:德邦证券)

GLP-1激动剂通过模仿天然GLP-1作用调节2型糖尿病患者的血糖水平。与天然激素相比,这类药品具有更长的作用时间,能全天持续控制血糖。多年来,GLP-1激动剂不仅在改善2型糖尿病患者的血糖控制方面表现出色,还在降低心血管事件风险和促进体重减轻方面呈现出显著疗效。2023年12月,顶级学术期刊将GLP-1激动剂评选为“2023年年度科学突破”。当前减肥药的话题性有望再度提振板块情绪,引领创新药板块的估值修复。

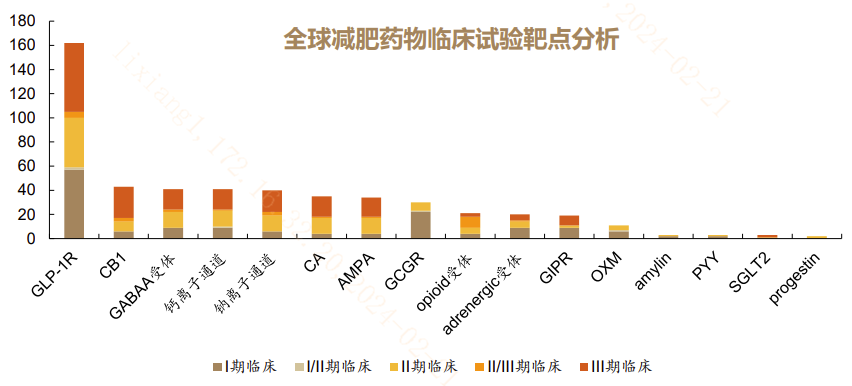

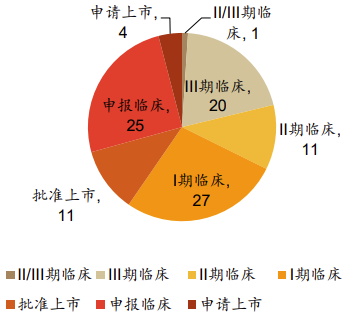

图:减肥降糖药相对胰岛素市场份额提升

(信息来源:太平洋证券)

除话题性外,减肥药海外巨头近期呈现“业绩-扩产”良性循环,有望对国内布局相关减肥药管线的创新药企形成映射。海外“降糖减肥”巨头近期披露2023年业绩,增长较为迅猛,由于减肥创新药具有消费属性,市场份额不断提升,未来成长空间广阔。近期海外减肥药龙头的扩产举动也验证了其对所处赛道的信心。2月5日,某减肥药龙头公布将花费110亿美元收购多个灌装工厂。本次收购旨在让更多的糖尿病和肥胖症患者接受目前和未来的治疗,实现了生产规模和速度的扩张。整体呈现出“业绩增加-产能扩张“的良好成长态势,有望对国内相关创新药企形成映射。

技术迭代上,1月下旬国家药监局批准海外减肥药龙头口服司美格鲁肽片在国内上市,相较此前的注射方式,口服药片显然更符合“消费型“药物的定位,减肥创新药的技术突破有望加速国内商业化,进一步为中长期业绩提供支撑。

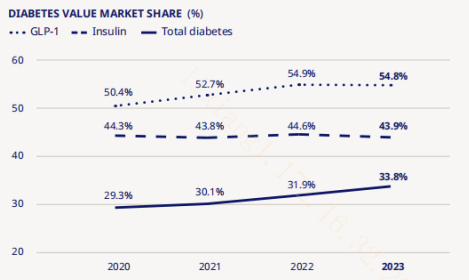

供给侧:国内创新药企积极布局减肥药靶点。从申报数量来看,GLP-1类减肥药物近三年临床申报已处于爆发期。2023年上半年临床申请数量达99个,超过2022年。从供给侧看,海外减肥药龙头的业绩映射或可走通。

图:国内GLP-1靶点药物临床阶段分布

(信息来源:德邦证券;截至2023H1)

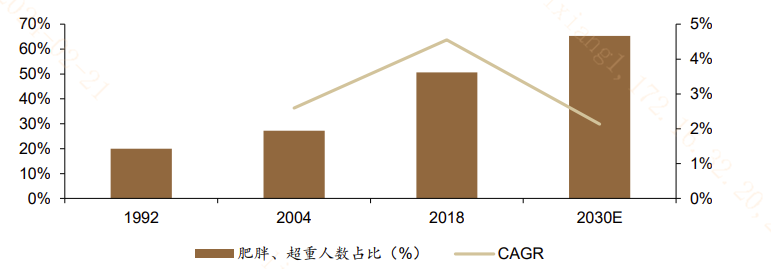

需求侧:国内肥胖相关慢性病数量提升。肥胖既是独立疾病,又是心脑血管疾病、多种癌症、2型糖尿病、高血压等多种慢性病的重要诱因,被世界卫生组织列为导致疾病负担的六大危险因素之一。国内,根据《肥胖的流行病学现状及相关并发症的综述》数据,过去20年间,我国超重率、肥胖率及相关慢性病患病率迅速攀升。至2020年,据机构测算,成人超重及肥胖人群或已接近5.8亿人。消费属性的减肥创新药在我国成长空间广阔,关注创新药ETF(159992)、港股创新药ETF(159567)投资价值。

图:我国成年居民超重及肥胖人数占比及年均复合增长率

(信息来源:德邦证券)

二、政策面:国内创新药定价政策出新,海外利空提案影响弱化

创新药政策面的提质扩容也在持续演绎。2月5日,国家医保局下发《关于建立新上市化学药品首发价格形成机制鼓励高质量创新的通知》征求意见稿,通过有关行业协会征求意见,主旨是坚持药品价格由市场决定,更好发挥政府作用,整体提高创新药挂网效率,支持高质量创新药品获得“与高投入、高风险相符合的收益回报“。

创新药行业具有研发投入大、研发难度大的特点,在成功研发出新的药品之后,如能通过市场化定价提高初期回报,有利于创新药企实现“研发投入-业绩“的良性循环,创新药定价政策对板块形成重要利好。

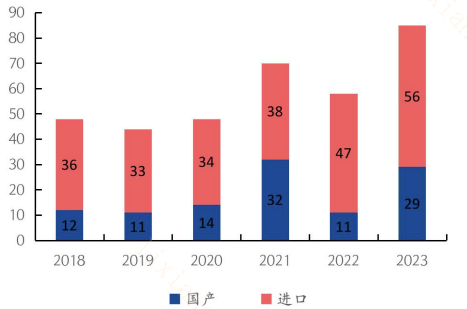

国家药监局批准国产新药显著增长。创新药获批节奏上,2023年国家药监局共批准85款新药,其中包括62款化学药品和23款生物制品,整体2023年获批新药数量显著上涨,达到近6年新高。此外,2023年国产新药获批29款,相比2022年显著增长,体现了我国创新药企研发实力的提升。

图:国家药监局批准创新药国产/进口分布

(信息来源:兴业证券)

海外利空政策影响弱化。1月下旬曾引发创新药产业链上游CXO板块大跌的美国参议院版《生命安全法案》提案影响弱化,2月7日,提案共同提名议员(Cosponsors)一栏人数已经从2月2日显示的6名降为零,且被延期审议,伴随相关公司的澄清公告发布,当前影响逐步弱化。创新药板块此前遭遇情绪波动,未来修复空间较为广阔,当前时点可利用创新药ETF(159992)、港股创新药ETF(159567)左侧布局。

三、融资面:海外美联储降息延迟已计价,国内超预期降息提振板块情绪

创新药板块由于研发投入大依赖融资来进行新管线扩张的逻辑已为大家所熟知,海内外降息利好的兑现节奏是创新药板块当前市场核心关注变量之一。

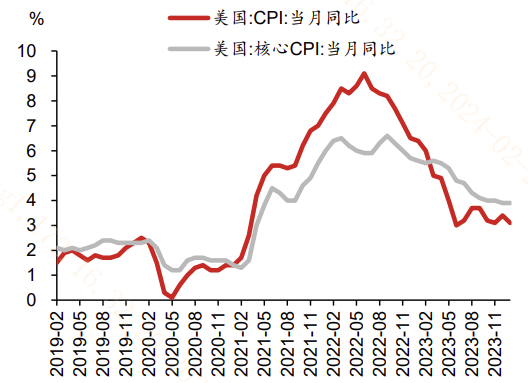

海外维度,虽然美联储主席在2月初向市场表示希望看到更多证据来验证通胀率正可持续地下降至美联储目标,并在正式降息前获得更多信心。然而,美国非农就业数据新增和春节期间公布的美国通胀数据给予市场“沉闷一击“。1月CPI环比增长0.3%,超出市场预期的0.2%;核心CPI环比增长0.4%,超出市场预期的0.3%。

(信息来源:野村东方国际证券)

然而,展望未来,美联储年中开启降息的概率仍居于高位,由于1月份美联储降息预期从3月向后延迟的利空已被市场充分定价,当前短期通胀数据的冲击或相对较小。此外,近期美联储主席参加国会听证会时强调“年内开启降息是合适的”,最新发布的2月非农就业数据和通胀数据也支持降息。当前芝加哥商品期货交易所的“美联储守望工具“显示6月将是最有可能开启首次降息的时机,且据相关机构预测,美联储2024年会有三次降息(6/9/12月),累计降息75bp。当前距离降息预期稳定的时点已经越来越近,创新药板块融资面向好带来的估值提振值得期待。

国内维度,在1月24日超预期降准50BP以后,2月20日在MLF利率不变的前提下,5年期以上LPR单边超预期大幅调降25BP,体现了国内宽货币的政策决心。实体经济中长期融资成本大幅调降的背景下,国产创新药企布局管线扩张或将打开板块估值空间。

整体来看,创新药板块近期迎来“2023年最强题材“减肥药的话题性加持,海外减肥创新药”双雄“龙头披露较为亮眼的2023年业绩,且花费重金扩充创新药产能的举措体现了企业对所处赛道长期空间的看好。政策面,国内创新药定价政策强调市场化灵活定价,体现了临床价值导向的政策基调。海外利空政策影响弱化,造成的创新药板块情绪错杀有望修复。融资面,美联储降息预期的延迟1月份已被充分定价,未来波动概率渐小;国内超预期降息降准降低实体经济中长期融资成本,创新药板块呈现胜率赔率双高的格局,配置价值凸显。

工具选择上,如果大家更看好减肥药题材、看好创新药产业链下游制剂药企本身的业绩空间,跟踪指数布局港股稀缺创新药标的、创新药企含量较高的港股创新药ETF(159567)或值得关注,在当前创新药企行情来临时,该指数有望展现较强弹性,配置价值凸显。

如果大家看好泛创新药板块的行情(包括CXO、创新药企、疫苗等),跟踪指数布局创新药板块全产业链的A股创新药ETF(159992)或许是需重点关注的ETF。

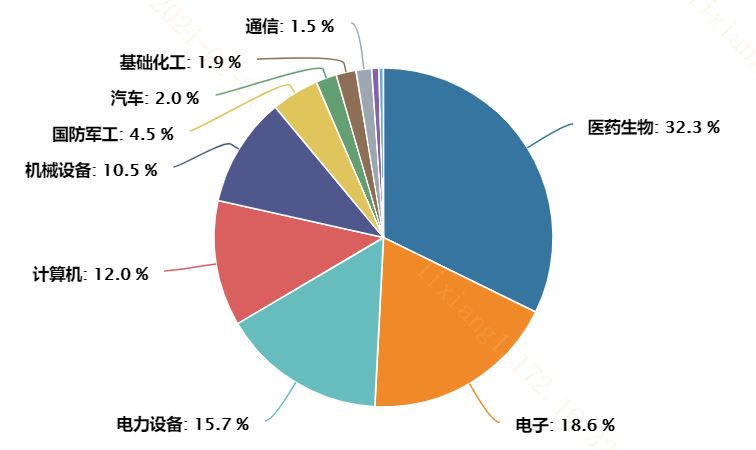

如果大家希望把握包括创新药板块在内的医药、电子、新能源等科技创新赛道的超跌修复,科创100ETF(588190)跟踪的科创100指数布局科创板中小市值个股,第一大权重行业为医药,权重高达32.3%。在大市技术性反弹开启时,拥有小盘科技成长风格的科创100指数或将展现较强弹性,担任“反弹先锋“的角色,欢迎大家持续关注!

图:科创100指数申万一级行业分布

(信息来源:Wind;截至20240221)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26