银行定期融资工具临近到期 美联储缩表或面临流动性考验

随着一项紧急贷款工具即将到期,华尔街正在寻找其他方式来充实保险库。

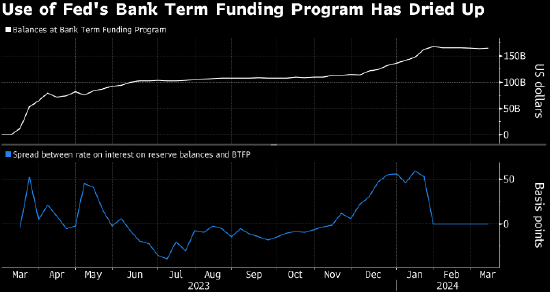

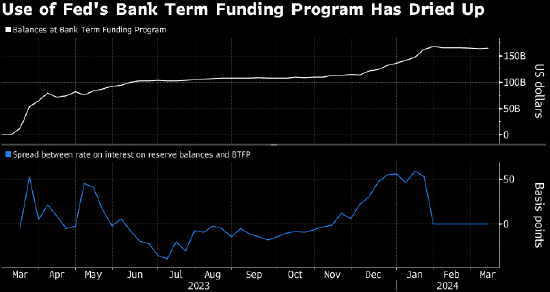

为了提振硅谷银行倒闭后市场对金融体系的信心,美联储在2023年3月成立了一个名为银行定期融资计划(BTFP)的项目,该工具将于周一收盘到期,届时不会再对机构发放贷款,外界开始讨论美国金融系统还有没有其他工具来保证银行拥有充足现金。

这对美联储来说是一个至关重要的考验。在实施了多年旨在提振疫情后经济的刺激措施之后,美联储眼下正通过所谓的量化紧缩来收缩资产负债表。如果融资市场开始出现裂痕,缩表进程将会陷入停滞,银行体系的稳定性可能会再次岌岌可危。

美国银行美国利率策略负责人Mark Cabana表示,“尽管融资状况稳定,但银行仍希望获得更高的流动性缓冲,BTFP只是其中一个反映。”

对于华尔街的一些人来说,BTFP是应对金融体系2023年主要挑战之一的解决方案。它使银行和信用合作社能够将美国国债和机构债券按面值抵押,借款期限最长可达一年.

但该工具在去年年底引起争议,当时机构开始将其作为套利机会的融资来源,促使美联储不得不提高他们的接待成本。根据美联储的数据,截至上周三,共有1,640亿美元通过BTFP贷出。

银行现在有两个选择,要么听任这些贷款到期,要么寻找其他融资来源。他们如何做将决定系统内的流动性是否充足,此外也将影响到美联储是否可以继续按计划缩表或者进一步放慢缩表速度。

道明证券美国利率策略主管Gennadiy Goldberg表示,“我们现在还不缺乏融资,但正越来越接近,所以放慢速度确实是有道理的”。

贴现窗口

如果银行不对BTFP贷款进行替换,可能会耗尽准备金,或它们为确保抵御意外冲击而留出的资本金。

耶鲁大学金融稳定项目研究副主任Steven Kelly表示,“虽然美联储会对此担心,但总体而言,在去年地区性银行危机的阴影下,金融机构对于持有更多准备金变得更加敏感。”

因此许多贷款可能会被其他资金来源所取代。一个选择是美联储贴现窗口,它长期以来一直被市场视为最后手段和遇困信号,而美联储正试图将其重塑为一种日常工具。

美联储主席鲍威尔上周告诉议员,联储需要提升该工具的声誉。

PNC全国银行协会主席兼首席执行官William Demchak上周在布鲁金斯学会的一个小组会议上提到了污名化问题,他说,“美联储被视为最后贷款人,当你在非测试的时候用到了贴现窗口,等于是在告诉世人你完蛋了”。

彭博新闻社1月份报道称,美国监管机构一直在努力推出一项计划,要求银行每年至少动用一次美联储贴现窗口。

一个更可行的替代方案是通过联邦住房贷款银行(FHLB)融资。今年1月到2月份,FHLB债务增加了约120亿美元,表明短期贷款需求旺盛。与此同时,联邦住房融资局也加入了其他机构的行列,试图将企业推向美联储贴现窗口。

虽然目前的融资市场活动表明银行准备金仍然充裕,但这个主题仍将是美联储决策者3月利率会议时一个需要考虑的主要问题。

银行拥抱其他融资来源可能意味着减少对美联储隔夜逆回购协议(RRP)的使用量。政策制定者正在密切关注RRP,如果数字接近于零,表明缩表正在开始消耗银行准备金。

达拉斯联储行长Lorie Logan表示,当RRP使用量枯竭时,美联储可能会放慢缩表步伐,较慢的速度可以让缩表持续更长时间,并减轻流动性压力风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47