【套利】可能是这个行业今年最大的并购案

2024-02-20 16:39:57

— 分享 —

信用卡巨头 $第一资本(COF)$ 将收购 $发现金融(DFS)$ ,这是信用金融行业多年来难得一见的大Case。

两家公司的并购初衷是共同抵御坏账风险。

COF周一确认已同意以353亿美元的估值,全股票收购DFS,合并后将成为美国最大的信用卡公司,贷款额最多,该交易以股票实现。

根据交易条款,每个DFS股东将获得1.0192股COF,按照DFS在2024年2月16日收盘价110.49美元计算,溢价近27%。

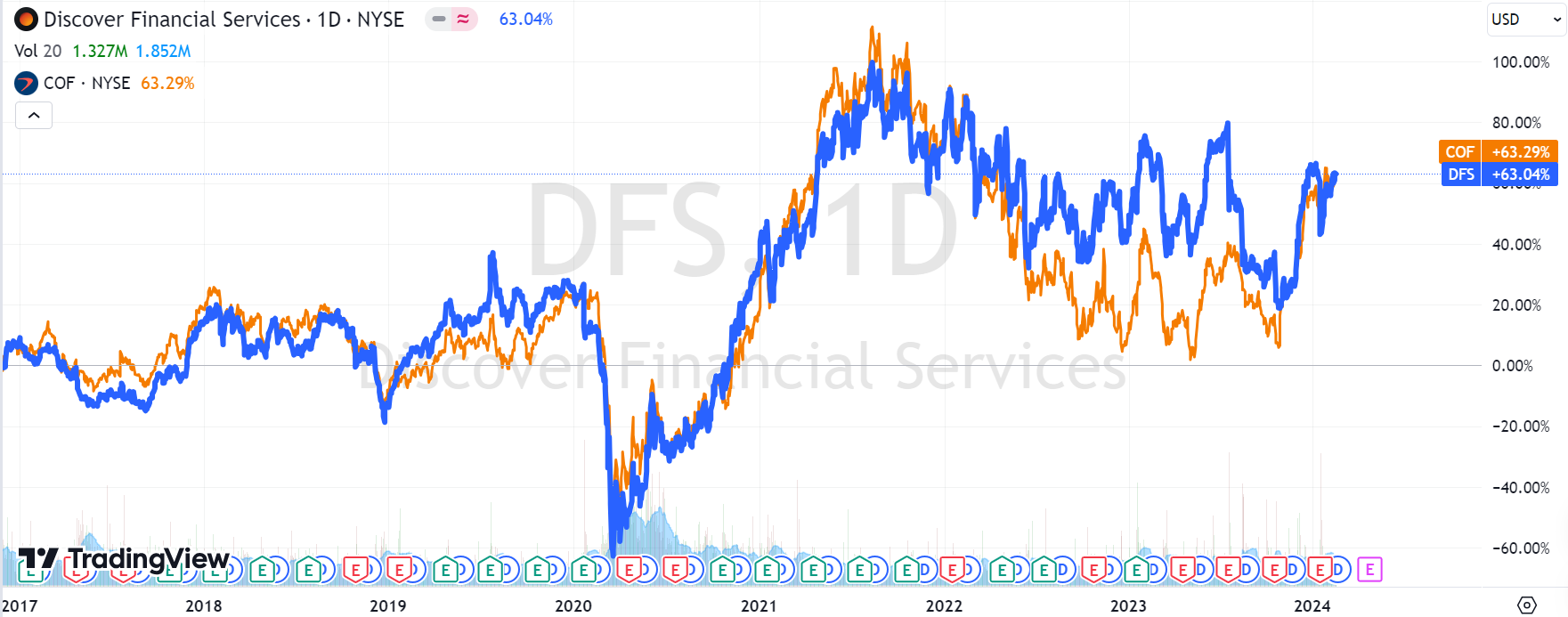

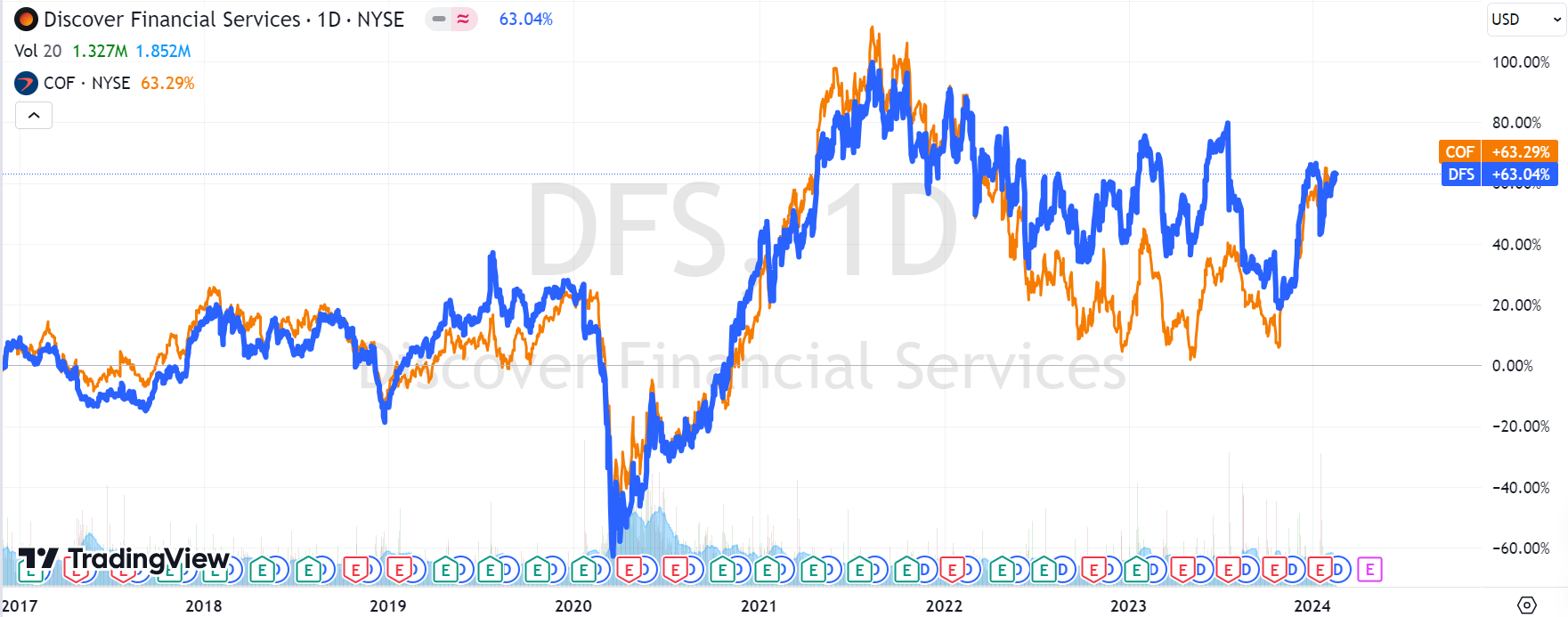

其实这两家公司的股价相关性也非常高,在COVID-19以及去年的硅谷银行事件后则更接近。

投资要点

1、从业务上,这种行业巨头的合并,如果没有更好的互补,并建立更强大的网络的话,也完全没必要谈了。COF预计该交易将在2027年产生27亿美元的税前协同效应,并将在2027年使其调整后的EPS增加超过15%。

2、监管可能是非常难过的一关,尤其是金融行业,而且还是以贷款业务为主公司。硅谷银行事件会使得监管部门提升金融实体抵抗风险的要求,而并购也可能是个更好的选项,但是合并之后也可能反而导致系统性风险。金融监管、反垄断部门都会以比较坏情况去考虑下限。

3、全股票的收购目前来看并不常见,可谓两家公司实际上还真是旗鼓相当。不过这样可能会更容易出现套利。

交易逻辑

1:1.0192,差不多就是1比1了,pair trading(一买一卖)就很合适。

以DFS110.49的收盘价来看,实际收购价格为139.86,溢价29%,甚至比COF的股价都高。一般来说开盘就会吞掉一半的premium。

两家公司都有期权,因此也会比较容易用衍生品对冲。具体应该也是long DFS, short COF。

假设需要1年的时间来完成,那么在COF股价在135左右的情况下,premium达到10美金以上,才可能合适。

1. 欢迎转载,转载时请标明来源为FX168财经。商业性转载需事先获得授权,请发邮件至:media@fx168group.com。

2. 所有内容仅供参考,不代表FX168财经立场。我们提供的交易数据及资讯等不构成投资建议和依据,据此操作风险自负。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26