微软2024Q2的出色表现增强了 3 万亿美元俱乐部的耐用性

总结

Microsoft公司已经轻松超过了苹果此前持有的3万亿美元的市值门槛,凸显了市场对其人工智能前景和持续增长的乐观情绪。

近期的出色表现强化了其在不断扩大的人工智能机会中获得份额的前景,这也支持了Microsoft无与伦比的长期两位数增长和大规模利润率扩张。

未来的两个关键利好因素包括:规模化部署推动的人工智能基础设施需求动态变化,以及优化后趋势带来的周期性利好因素。

大卫·贝克尔

Microsoft公司(纳斯达克股票代码: $微软(MSFT)$ )自 2021 年 11 月以来首次超过大型同业苹果公司 (AAPL) 的市值,拉开了 2024 年日历的序幕。这一发展继续凸显了市场对Microsoft人工智能前景的乐观情绪,这为其持续的增长和盈利率扩张提供了支持。该公司第二财季的业绩,以及本期人工智能货币化的稳健前景,继续增强了信心。

尽管盈利后略有下滑,但我们相信,在生产力和业务流程以及更多个人计算领域(包括动视暴雪整合)的连续业绩,以及智能云的出色表现,将加强Microsoft的长期增长故事,特别是在人工智能领域。这一结果还加强了该股目前市值溢价在 3+ 万亿美元范围内的持久性。这一数字代表了一个里程碑,使Microsoft成为继苹果之后第二家超过令人瞠目结舌的门槛的上市公司——在我们看来,它也得到了更大的基本面支持。

除了在关键任务技术垂直领域(例如基于云的生产力软件、人工智能、云计算等)保持护城河外,Microsoft 在保持大规模盈利增长方面也表现出强大的执行力。展望未来,我们认为 Microsoft 在 2024 年利用这两个主题可能会超越同行:1) 2023 年优化趋势达到峰值的支出环境有所改善;2)生成式人工智能开发中从训练到推理的逐步过渡。

诚然,在当前水平上,该股在相对和内在基础上都变得昂贵。但事实上,尽管Microsoft市场份额巨大,但仍以持续的两位数增长和大规模利润率扩张为支撑,继续呈现出有吸引力的逐险/避险机会,这可能有利于其多重扩张前景。综上所述,我们认为Microsoft仍然是一个防御性名称,其产品组合中最近引入的增值人工智能功能的早期采用加强了其有利的前景。

优化已达到顶峰

根据最近几个季度行业对稳定优化趋势的反复评论,我们认为 IT 支出的限制在 2023 年正式达到顶峰。在经历了一年的回调后,新近下调的基线加强了未来一年逐步恢复增长的前景。然而,鉴于持续的宏观经济不确定性以及与人工智能采用和相关支出相关的动荡动态,我们对今年科技行业全面反弹的前景仍持谨慎态度。

尽管如此,鉴于其产品覆盖云、生产力软件和人工智能等关键任务技术垂直领域的多样化产品,此次合并对Microsoft来说仍然是一个特别的推动因素。鉴于 2023 年第一季度增长 10% 之后,Office 365 席位数量可能会继续扩张,尽管近年来行业职位发布趋势疲软,但 2023 年第一季度增长强劲,这已经证实了这一点。与此同时,Azure 在 F2Q 的稳定增长也建立在上一季度观察到的减速放缓(不包括 AI 贡献)的基础上。

在2024日历年,PBP部门可能会经历其他Microsoft业务中最强劲的复苏。随着IT支出优化趋势的预期已经达到顶峰,Microsoft面向SaaS的PBP业务可能会通过ARPU和席位扩张受益。

ARPU扩展

如前所述,Office 365 席位数增长的恢复得到了 ARPU 增长的进一步补充,预计 ARPU 增长将持续到今年。除了对 E5 和 Teams Premium 等关键任务加载项的强劲需求外,加速的 Copilot 渗透率也代表了对 ARPU 扩展的增量增强。

最近 Copilot 可用性的扩展以及 F2Q 中 Office 商业产品的持续两位数增长与最近管理层对持续采用大众市场生成式 AI 的乐观态度一致。具体来说,管理层最近将 Copilot 的势头等同于“近三十年前在商店外购买 Windows 95 软件的队伍”。随着优化趋势的正常化,它还加强了Microsoft在稳定的IT支出环境之前的前景。人工智能集成也被业界视为提高效率的关键因素,这增强了Copilot的吸引力。

预计 ARPU 的扩张将因 Microsoft 最近将 Copilot 可用性扩展到消费者终端市场和中小型企业而得到加强。具体来说,该公司已经取消了 Copilot 的最低 300 个订阅,目前企业用户的价格为 +30 美元/月,这有效地提高了中小型企业或 SMB 的可访问性。 中小企业对Microsoft来说是一个巨大的机会。该公司最近透露,“现在有1100万中小企业依赖Microsoft 365解决方案。除了Microsoft 365的基准订阅费之外,这一群体的Copilot完全货币化可能会为PBP的年度收入再增加40亿美元。

Microsoft还推出了“Copilot Pro”,这是为消费者终端市场量身定制的Office 365的等效AI助手。Copilot Pro 目前的价格为 +20 美元用户/月,类似于 OpenAI 的 ChatGPT Plus 功能,后者首次亮相就轰动一时。具体来说,ChatGPT Plus 是为消费者终端市场量身定制的,价格也是每位用户每月 20 美元,由于“需求旺盛”,它不得不在 11 月短暂暂停注册。如果从最初对 ChatGPT Plus 订阅的兴趣中得出一个结论,那就是消费者对付费高级生成式 AI 解决方案的大量被压抑的需求。

这代表了 Copilot Pro 采用的强劲前景。除了 Office 365 应用程序中内置的生成式 AI 功能(例如数据摘要、内容创建和对话查询)之外,Copilot Pro 还扩展了 DALL-E 3 对图像创建的访问。由于 Office 365 代表了消费者群体日常环境中的关键生产力工具,Copilot Pro 集成显示出作为 ChatGPT Plus 等应用外扩展的绝佳替代品的潜力。通过为消费者终端市场提供更大的便利性和可访问性,增强生成式AI解决方案,Copilot Pro代表了Microsoft ARPU扩展的增值因素。

付费席位扩展

鉴于该行业的职位发布趋于稳定,预计今年座位数的持续增长将加强随之而来的ARPU顺风。具体而言,在科技行业观察到的裁员,Microsoft固有的高风险敞口,近几个月来已大幅放缓。最近的行业调查显示,2023 年软件职位发布下降了 -11%,比 2022 年观察到的 -63% 有所改善,当时董事会正在应对大流行时期的过度扩张。2H23 的改善尤为明显,因为公司开始将人员预算转向高生产率角色(例如工程师),以支持在 2024 年恢复增长。

因此,这加强了Microsoft在PBP部门保持持续两位数增长的前景。具体而言,由于持续的宏观经济不确定性,近年来PBP的增长有所放缓。在金融环境收紧的情况下,整个企业支出部门都在大幅裁员,这基本上导致了客户流失和ARPU扩张之间的持续斗争。但随着未来职位发布趋势趋于稳定,这一发展基本上解除了未来PBP增长的巨大压力点。预计这将补充因引入附加组件和升级(如 E5 和 Copilot)而带来的 ARPU 顺风,从而推动 PBP 细分市场的持续两位数增长。

从训练到推理的过渡

管理层的评论表明,生成式人工智能的贡献仍然是Azure最近几个季度重新加速的关键驱动力。这也与智能云部门的F2Q收入表现相一致,与管理层之前的最高指引相比,增长了2%。

我们已经从谈论人工智能转向大规模应用人工智能......通过将 AI 融入我们技术堆栈的每一层,我们正在赢得新客户,并帮助推动每个行业带来新的收益和生产力提升。

资料来源:Microsoft F2Q24财报。

我们认为,到目前为止,Azure 所经历的大部分 AI 服务需求仍然源于培训需求。人工智能的出现以及随之而来的兴趣激增,从根本上提高了所有行业将新兴技术整合到其运营中的紧迫性。虽然有些公司正在从头开始开发自己的专有大型语言模型(LLM),但大多数公司一直在利用现有的API和SDK来访问预先训练的模型,以便进一步定制。这一直是 Azure OpenAI 服务等 LLM 即服务平台的关键驱动力,它为开发人员提供了对流行的 LLM 的访问,例如 OpenAI 的 GPT-4。Azure AI Studio 目前为公共预览版,是另一个常用工具,用于使用现有基础模型生成生成式 AI 应用程序。在过去的一年里,这种“构建”过程加速了用于培训目的的计算能力需求。

展望未来,我们预计上述生成式人工智能解决方案和应用程序的部署和规模化使用将增加推理驱动的计算能力需求。具体来说,推理是指运行已部署的生成式 AI 解决方案/软件的过程,例如在日常 ChatGPT 查询中生成输出。从长远来看,随着 2023 年启动的新项目进入终端市场的部署和规模化使用,推理预计将成为 AI 工作负载量的关键驱动力。业界目前预测,到 2025 年年中,推理活动将代表“2 倍的周期数和培训支出”。

2024 年将开始将其中一些 [AI 工作负载] 投入生产,然后逐步扩大规模。据估计,训练活动对整体云增长的贡献[不到]500个基点,而推理(大部分支出最终应该在)将放缓,但在未来几年内会迅速复合,到2025年中期,可能会达到2倍的周期数和支出。

资料来源:德意志银行研究部。

随着生成式 AI 解决方案的使用越来越普遍,预计推理将加速对计算能力的需求。诚然,Microsoft Azure一直是对生成式AI兴趣激增的主要受益者。除了加速对基础 LLM 的需求以支持企业客户的需求外,Azure 还一直是上述 AI 工作负载训练需求的关键促进者。然而,在我们看来,该公司在向推理过渡的过程中更有能力持续增加市场份额。我们相信,这将保持Azure在竞争日益激烈的超大规模市场中的持续份额增长,并进一步缩小其与行业领导者Amazon Web Services(AWS,Amazon.com,Inc.)的差距。

具体来说,Azure仍然是基于“H100虚拟机”的云计算服务的领先提供商 - 或在NVIDIA公司(NVDA)最高性能的H100加速器上运行的超级计算机。具体来说,Microsoft的下一代“NCads H100 v5系列”虚拟机针对AI训练和推理进行了优化。这基本上为Microsoft铺平了道路,随着AI应用程序部署开始扩展,可以利用下一阶段的机会。H100 虚拟机还补充了我们在之前的报道中讨论过的上一代,后者“将数以万计的 Nvidia A100 显卡串在一起”以实现可扩展性。

然而,英伟达 H100 加速器的可用性仍然受到极大的限制。预计该芯片制造商即将推出的下一代H200芯片也将出现类似的趋势。这使得Microsoft最近内部开发的专有芯片(Cobalt 100 CPU 和 Maia 100 加速器)成为其在云计算和 AI 服务方面长期护城河的关键加强。具体而言,基于 Arm Holdings plc (ARM) 的 Cobalt 100 CPU 针对通用计算工作负载进行了优化。专有替代方案的性能比 Azure 目前使用的基于 Arm 的计算机快 40%。同时,Maia 100 加速器针对 AI 工作负载进行了优化。

基于5nm工艺节点的下一代内部开发的AI芯片将成为在Nvidia加速器上运行的虚拟机的竞争替代品。Cobalt 100 CPU 和 Maia 100 加速器的结合将是实现 Azure GPU 容量多样化和扩展的关键。它还借鉴了竞争对手AWS以及Alphabet Inc.(GOOG,GOOGL)的Google Cloud,后者多年来一直提供内部基于硅的实例。回想一下,Azure 的大部分 GPU 容量目前用于设施内部推理工作负载(例如 Copilot、Bing Chat、ChatGPT 等)。通过使用基于内部开发的替代方案的实例来补充容量扩展,Microsoft 提高了 GPU 可用性,以满足推理工作负载陡峭增加带来的长期需求。

除了提高 GPU 容量以促进推理主导的计算需求的预期加速外,该公司还继续扩展“Azure Arc”等补充服务。我们认为这是加强Microsoft在长期人工智能服务需求中的市场份额增长以及扩大GPU容量的关键产品。具体来说,Azure Arc 是最近推出的解决方案,它通过简化客户“跨不同云环境运行应用”的能力来实现可访问性和便利性。随着云支出优化趋势的持续,它还有助于企业客户增加多云采用率。

基本考虑因素

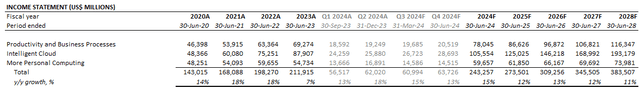

调整我们对Microsoft第二财季实际业绩的基本预测,以及其核心业务未来人工智能相关货币化机会的预期增长,我们预计2024财年总收入将同比增长15%,达到2433亿美元。

作者

智能云和PBP细分市场预计将继续成为核心组合的贡献者和增长动力,这得益于人工智能机会的持续货币化。从长远来看,智能云有望成为增长的主要驱动力。具体而言,持续的 GPU 容量扩展和扩展相邻的 AI 服务将是 Azure 捕捉支持 AI 的增量云机会的关键组成部分,尤其是考虑到复杂的推理工作负载。Microsoft生产力软件中集成生成式人工智能解决方案的持续增长也将促进其庞大的用户群的扩大货币化。这将是PBP细分市场长期持续两位数增长的关键支撑,尽管其市场份额很大。

在 MPC 方面,预计该细分市场将受益于未来稳定的 PC 市场,这将增加上一年 Windows OEM 销售额的下降基线。动视暴雪最近的整合也将继续为游戏业务带来巨大的收益。预计此次合并还将补充具有弹性的Xbox内容和服务销售(第一季度:+13%同比;F2Q:同比+61%,包括55个百分点的并购贡献),同时部分抵消了基础Xbox硬件销售的持续放缓。

在成本方面,我们预计基础业务的利润率将继续扩大,即除动视整合成本外。尽管管理层继续预计,到 2024 财年,动视相关整合活动将推动季度成本增加,但持续扩大 AI 相关部署将是实现有机利润率扩张的关键。尽管与动视相关的集成成本增加,以及与生成式人工智能投资相关的支出增加,但上一季度的营业利润率与上一季度相比相对持平,管理层已经指导了这一点。

A screenshot of a computer Description automatically generated

作者

Microsoft_-_Forecast_Financial_Information.pdf。

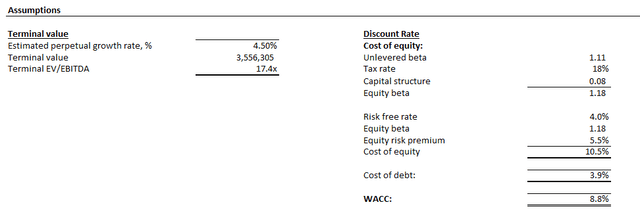

估值考虑因素

我们将 Microsoft 的基本价格设定为每台 402 美元。这反映了对Microsoft在短期内超过令人垂涎的3万亿美元市值门槛的持久力的信心。诚然,该股在过去一年中已经受益于利润率的大幅扩张,这主要是由于市场对其人工智能前景的乐观情绪。然而,最近几个季度在将人工智能机会货币化方面的持续积极进展继续加强了这种人工智能溢价的持久性。我们预计,由于Microsoft和整个行业更广泛地部署生成式AI解决方案,推理机会的长期资本化可能会支撑进一步的上升潜力。因此,这强化了Microsoft的“逢低买入”或“疲软累积”的说法,因为结构性影响对其持续两位数增长轨迹的影响风险有限。

A screenshot of a computer screen Description automatically generated

作者

A screenshot of a computer Description automatically generated

作者

我们的目标价格是使用贴现现金流(DCF)方法得出的。该分析考虑了与上一节中讨论的基本预测相结合的现金流量预测。9%的WACC用于反映Microsoft的风险状况和资本结构。我们的分析还假设Microsoft的估计永久增长率为4.5%。这代表了同行的估值溢价,并超过了Microsoft核心运营区域长期经济增长的预期速度。

然而,我们认为该股值得增加溢价,因为尽管其市场份额规模庞大,但Microsoft仍保持着持续的两位数增长和大规模利润率扩张的记录。该公司也是首批在利用仍处于早期阶段的新兴人工智能机会方面形成护城河的公司之一。在我们看来,Microsoft的人工智能护城河得到了多元化产品板的加强。这将能够优化利用基础设施(例如GPU容量),LLM即服务(例如Azure OpenAI服务)和其他最终用户应用程序(例如Copilot)的AI机会,从长远来看,这有效地维持了Microsoft两位数增长的历史速度。

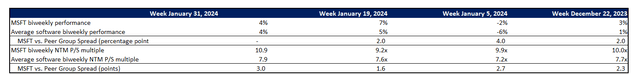

所采用的溢价估值假设也与Microsoft持续优于同行的表现一致。近几个月来,由于经济数据喜忧参半以及美联储政策的不确定性,市场波动一直是关键主题。然而,自去年 12 月以来,相对于更广泛的软件同行的平均表现,Microsoft 一直保持着平均溢价。

Microsoft m/m performance software m/m performance

来自 Seeking Alpha 的数据

最后的思考

诚然,Microsoft目前相对于同行的估值溢价使其成为相对昂贵的股票。然而,从本质上讲,其基础业务继续表现出对更广泛科技行业不温不火的需求环境的抵制。

具体而言,持续的宏观经济不确定性仍然是软件和云计算需求环境全面复苏前景的制约因素。尽管优化后的趋势和渐进式的 AI 顺风,但管理层对稳定 Azure 增长的持续评论强调了对即将到来的反弹的保守主义。然而,我们认为这是一个审慎的去风险前景,为未来的上行意外留下了空间,因为Microsoft继续在所有运营部门增加其人工智能部署。

在智能云中,鉴于增量推理工作负载,预计整个行业中 AI 部署的预期加速将增强对 Azure 计算能力的需求。与此同时,Copilot部署的持续规模将使Microsoft 365用户群进一步货币化。进一步渗透到中小企业和消费终端市场也将加强PBP细分市场的ARPU扩张,这对于抵消优化后座位数的逐步增长至关重要。随着大流行时期的购买,特别是在商业环境中,即将到来的 PC 升级周期以及 AI PC 的出现预计将推动 Windows OEM 的重新加速。

综上所述,2024 年是 Microsoft 执行的一年。基础业务最近的出色表现增强了人们对其持续实现积极进展的能力的信心,这将支撑该股 3+ 万亿美元的估值和持久性。

转自:Livy 投资研究

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47